Bloomberg — El dólar y el fortalecimiento que ha mostrado este año son la única cobertura contra lo que se está convirtiendo en la mayor evaporación de valor de mercado desde la crisis financiera global.

En un marco donde la renta variable global ha perdido US$23 billones en lo que va del año, la relación inversa del dólar con los activos de riesgo lo convierten en la única alternativa viable para lo que resta del año, de acuerdo a Citigroup Inc. (C).

En tanto, el Canadian Imperial Bank of Commerce dice que la divisa se seguirá fortaleciendo, mientras que Brown Brothers Harriman & Co. indica que el contexto internacional seguirá favoreciendo a la moneda.

“Es el único lugar donde esconderse”, dijeron estrategas de Citi, entre los que se cuentan Jamie Fahy y Adam Pickett. Se necesitaría una “profunda recesión” para que la inflación de EE.UU. baje de manera significativa, lo que implicaría una caída de los beneficios corporativos y la renta variable antes de ver un cambio por parte de la Fed, dijeron.

El Índice Bloomberg Dollar Spot, que sigue la evolución de la divisa estadounidense frente a 10 pares mundiales, ha subido más de un 11% este año, lo que supone un rendimiento anual récord según datos recopilados por Bloomberg desde 2004.

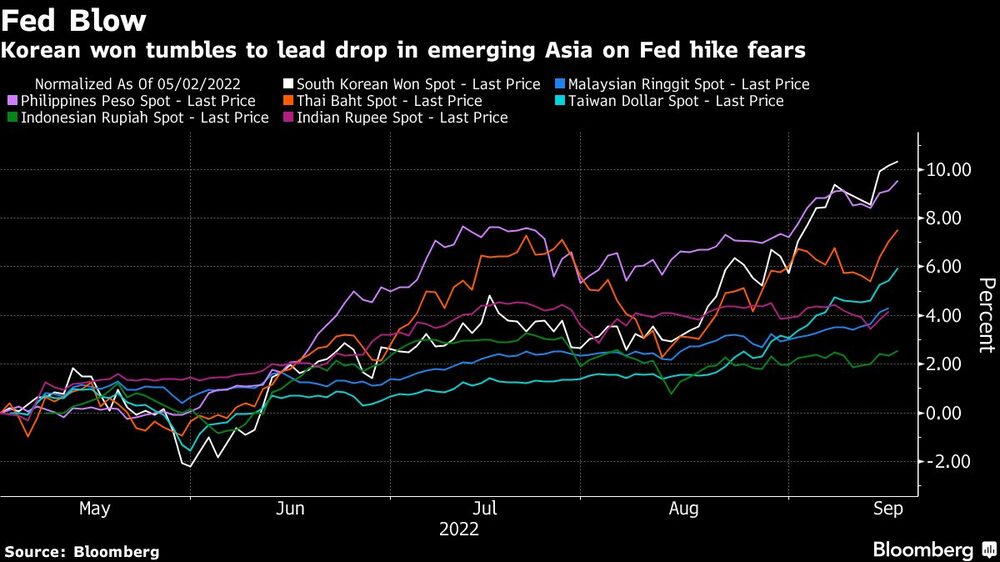

La evidencia de los estragos causados por la apreciación del dólar se ha manifestado esta semana en los mercados de divisas. El dólar se disparó después de que los datos de inflación de EE.UU., más altos que lo esperado, hicieran que los operadores volvieran a impulsar las apuestas de subida de tipos de la Fed, arrastrando el sentimiento de riesgo global.

El yen, que ya languidecía en el nivel más bajo de los últimos 24 años, se acercó al nivel de 145 por dólar, muy vigilado, mientras que el yuan chino cayó por encima de los 7 y la moneda canadiense alcanzó su nivel más débil en casi dos años. El dólar australiano está al borde de un nuevo mínimo de varios años.

Más estrategas estiman que la tendencia se mantendrá. “La reacomodación a los riesgos del endurecimiento monetario de la Fed probablemente haga que las apuestas por el dólar se mantengan en el corto plazo”, dijo Win Thin, jefe de estrategia de divisas en Brown Brothers Harriman, en una nota.

“Como dijimos durante esta última corrección a la baja del dólar, nada ha cambiado realmente en lo fundamental y el telón de fondo global sigue favoreciendo al dólar y a los activos estadounidenses en general”.

CIBC coincide en que es demasiado pronto para descartar la fortaleza del dólar.

“La tasa de interés real sigue siendo muy negativa y las condiciones financieras son demasiado laxas”, dijo Bipan Rai, jefe de estrategia de divisas de CIBC en Toronto. “El mercado ha descontado algo de esto, pero hay suficientes interrogantes con respecto a dónde se encuentra el terminal, lo que debería mantener al dólar bien apoyado”.

Citi prevé que el índice del dólar estadounidense Intercontinental Exchange Inc., que ya está en máximos de dos décadas, subirá alrededor de otro 2% en los próximos tres meses.

“Hemos subrayado hasta la saciedad que el fin de la carrera alcista del dólar requerirá un giro de la Reserva Federal, evidenciado a través de un aumento de la curva de tasas de interés en EE.UU., o que las expectativas de crecimiento mundial toquen fondo”, escribieron los estrategas de Citi. “Estos podrían ser temas para 2023, pero no hoy”.

-- Con la ayuda de Mary Biekert.

Lea más en Bloomberg.com