Bloomberg — El director gerente de estrategia de cartera y asignación de activos de Goldman Sachs (GS), Christian Mueller-Glissmann, tiene una reflexión sencilla para sus clientes sobre la reciente crisis inflacionaria, y es que este difícil año de Wall Street se va a poner peor.

Según Mueller-Glissman, el presidente de la Reserva Federal de los Estados Unidos, Jerome Powell, se ha quedado rezagado y se encuentra actualmente sometido a una enorme presión para elevar las tasas de interés ajustadas a la inflación y así frenar el ciclo económico, provocando nuevos destrozos en las carteras de activos cruzados.

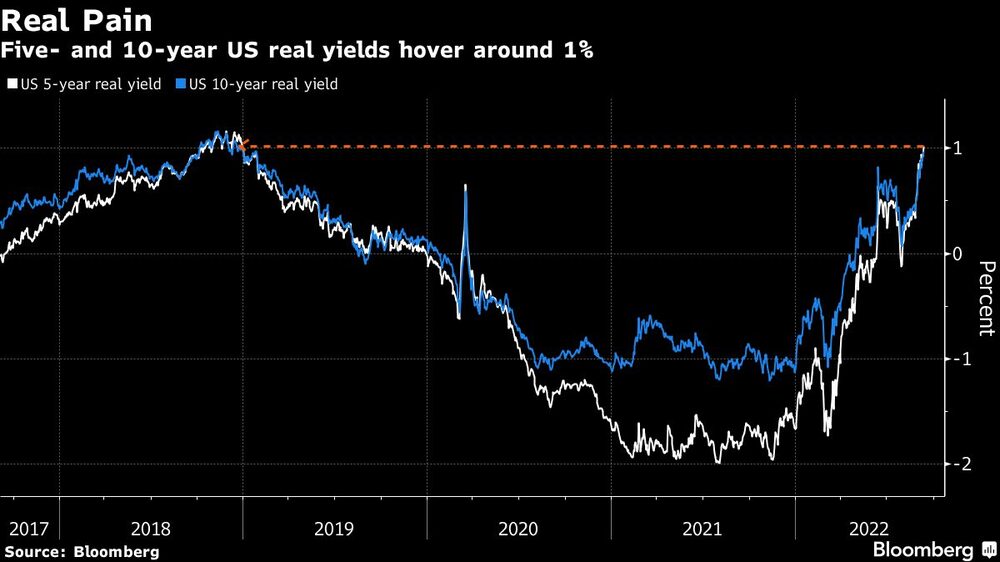

Todo esto indica que las valuaciones de prácticamente todo, salvo el dólar estadounidense, son susceptibles de continuar descendiendo, ya que la Fed se ha propuesto incrementar aún más los rendimientos reales, luego de que un índice de referencia a 10 años superó momentáneamente el 1% durante la jornada del martes. Dicho nivel, observado la última vez en 2018, tiene visos de limitar sustancialmente el crecimiento de la economía de cara al futuro.

Aunque la Reserva Federal probablemente está satisfecha porque el mercado de bonos por fin está prestando atención a su mensaje restrictivo, es otra historia para los inversores en una gama de estrategias de inversión susceptibles a los tipos de interés, que van desde las acciones tecnológicas y el oro hasta las criptomonedas.

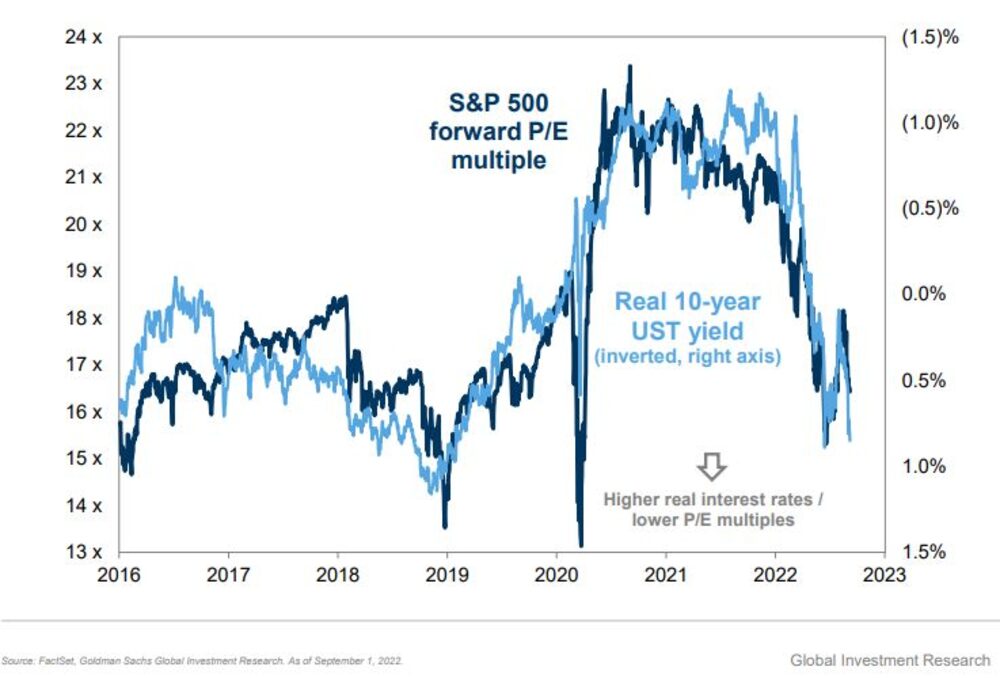

“La inflación alta y rígida aumenta el riesgo de que se requiera un mayor ajuste del banco central, lo que podría significar rendimientos reales aún más altos”, dijo Mueller-Glissmann. “Esto ejercería una mayor presión a la baja sobre las valoraciones de todos los activos, especialmente si esos rendimientos más altos aumentan los riesgos de crecimiento”.

El índice de precios al consumidor en EE.UU. aumentó el mes pasado más de los esperado, en un 0,1%, frente a julio, después de no mostrar variación en el mes anterior, según el Departamento de Trabajo. Justo en cuanto se conoció el dato, los administradores de dinero se deshicieron de activos como acciones tecnológicas hasta bonos corporativos de largo vencimiento y el Nasdaq 100 sufrió su peor caída desde marzo de 2020.

Las apuestas de que la Fed decidirá la próxima semana otro aumento de tres cuartos de punto porcentual son ahora prácticamente seguras. Tras el dato, los economistas de Goldman Sachs duplicaron su previsión de subida de tipos en diciembre, hasta los 50 puntos básicos y ahora ve una de 75 puntos básicos en septiembre.

La relación entre las acciones y las tasas reales más altas está bien establecida, y estas últimas se traducen en múltiplos de precio-capital más bajos, en igualdad de condiciones. Al mismo tiempo, los activos que carecen de flujos de ingresos, como las operaciones bursátiles especulativas, parecen menos atractivos en teoría, dados los mayores costos de oportunidad para mantenerlos en comparación con las posiciones en efectivo o un bono del Tesoro que puede pagar un rendimiento real eventualmente.

“Hay muy pocos activos a los que les va bien con el aumento de los rendimientos reales de EE.UU. debido a que la Fed lucha contra la inflación, aparte del dólar”, dijo Mueller-Glissmann. “A corto plazo, esto significa una volatilidad elevada continua para las acciones”.

Sin duda, es posible que las tasas reales ya hayan comenzado a cumplir las órdenes de la Reserva Federal al desalentar a los consumidores y las empresas sobrecargados de créditos mientras se modera el auge de la vivienda. Todo eso sugiere que la Fed estará aplaudiendo en silencio el nuevo nivel, un curso muy diferente al de 2018, la última vez que las tasas reales estuvieron tan altas.

En aquel entonces, el aumento de los tipos reales llevó a los responsables políticos a abandonar su campaña de endurecimiento como parte del infame “giro” de Powell de endurecimiento cuantitativo en “piloto automático”. Detuvieron las subidas de tipos poco después.

Los inversores con visión de futuro se muestran menos animados.

“Existe el riesgo de que la elevada inflación y la subida de los tipos de interés frenen el crecimiento económico, haciendo que Estados Unidos y otras grandes economías entren en recesión”, declaró Richard Flynn, director general de Charles Schwab UK (SCHW), tras el informe sobre la inflación. “Por ahora, los beneficios de las empresas siguen siendo fuertes. Sin embargo, los inversores podrían seguir los beneficios de las empresas con especial atención en el segundo semestre de este año.”

Lea más en Bloomberg.com