Bloomberg — Hace solo unos meses, el yuan chino reinaba como el principal activo refugio de los mercados emergentes, protegiendo a los inversores de la turbulencia de la guerra y la inflación galopante. Hoy, se está convirtiendo en una amenaza.

A medida que el crecimiento se acelera en la segunda economía más grande del mundo, su moneda se ha desplomado a un mínimo de dos años y parece abocado a nuevas pérdidas. Eso está empujando a Goldman Sachs Group Inc. a SEB AB para predecir ondas de choque no solo en el vecindario de China sino también en África y América Latina, con un yuan más barato que afecta el atractivo de exportación de otras naciones y provoca devaluaciones competitivas.

“Con el yuan a punto de debilitarse aún más, otros mercados emergentes enfrentarán una presión a la baja sobre sus monedas”, dijo Per Hammarlund, estratega jefe de mercados emergentes de Skandinaviska Enskilda Banken. “El impacto lo sentirán más las naciones que compiten directamente con China en las exportaciones”.

El yuan bajó por sexto mes consecutivo en agosto, coronando la racha de pérdidas más larga desde el punto álgido de la guerra comercial liderada por Estados Unidos en octubre de 2018. Caerá aún más y cruzará la marca psicológica de 7 por dólar este año, dicen los gestores de dinero, incluyendo Societe Generale SA, Nomura Holdings Inc. y Credit Agricole CIB.

Es un cambio sorprendente para una moneda que se destacó por su resistencia al estallar la guerra de Rusia en Ucrania. En los días posteriores a la invasión del 24 de febrero, el yuan fue el único tipo de cambio de los mercados emergentes que evitó una caída, cotizando a un máximo de casi cuatro años frente al índice de referencia MSCI Inc. La demanda mundial se profundizó, desde países como Rusia y Arabia Saudita que buscaban reducir su dependencia del dólar hasta inversionistas estadounidenses en bonos que buscaban nuevos refugios .

Pero en el último mes, el sentimiento se ha invertido. La política de cero covid de China, la creciente crisis inmobiliaria y la desaceleración del crecimiento están alimentando un éxodo de capital extranjero, incluso cuando aumentan las expectativas inflacionarias internas. El banco central de China ha tratado de contrarrestar la depreciación y en repetidas ocasiones ha establecido arreglos diarios por encima de las estimaciones, pero la fortaleza del dólar está socavando esas tácticas defensivas.

Las publicaciones de datos programadas para esta semana tampoco parecen prometedoras. Pueden mostrar disminuciones en las reservas extranjeras de China y el crecimiento de las exportaciones, además de una desaceleración en los servicios.

Unidos por la cadera

Un yuan más débil tiene repercusiones más amplias para los mercados emergentes, que han soportado dos años de inflación elevada, nerviosismo por el endurecimiento monetario de la Reserva Federal y la perspectiva de una recesión en mercados occidentales clave. La moneda china, con su peso del 30 % en el índice de divisas de mercados emergentes MSCI, está empujando el indicador al peor año desde 2015. De hecho, la correlación móvil de 120 días del yuan extraterritorial con el mundo emergente ronda el nivel más alto en dos años, subrayando su impacto.

Goldman y Societe Generale dicen que el yuan más débil podría arrastrar al won surcoreano, al dólar taiwanés, al baht tailandés, al ringgit malasio y al rand sudafricano. SEB considera que el peso mexicano, el florín húngaro, el leu rumano y la lira turca son los más vulnerables.

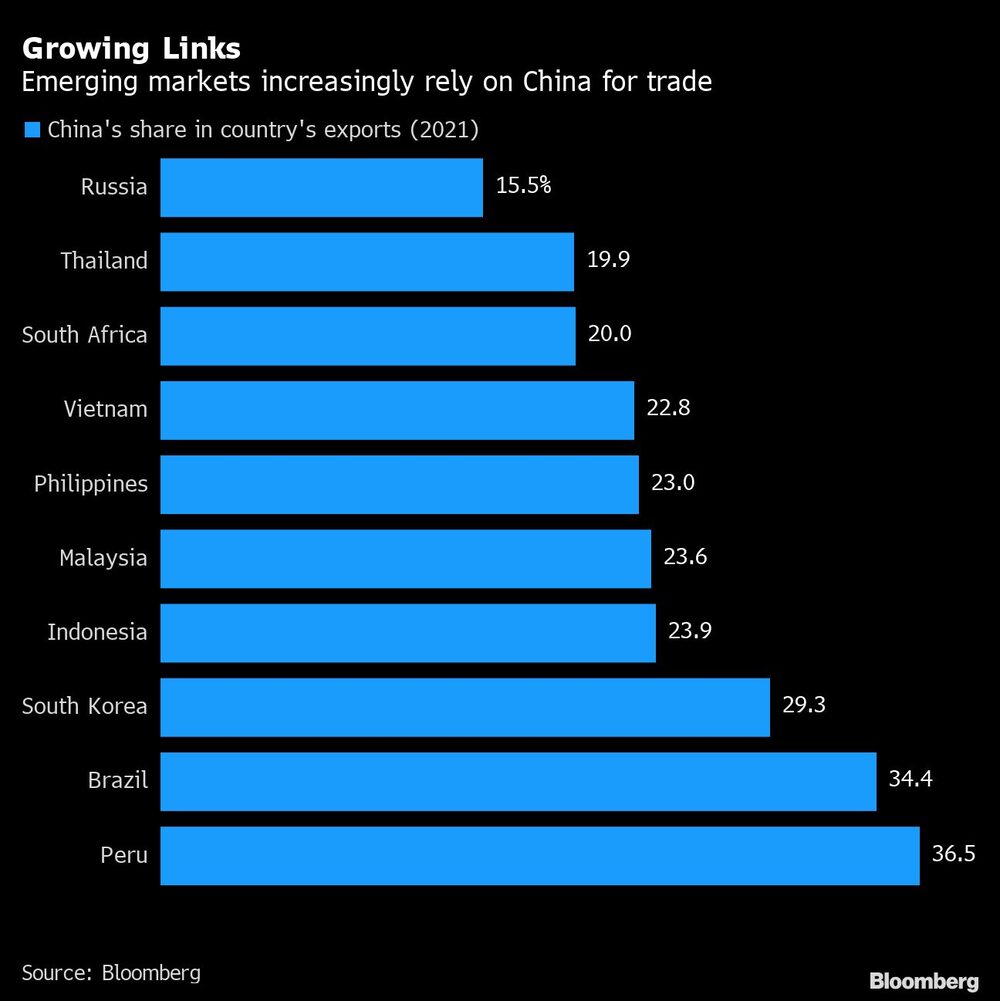

“Los vínculos comerciales y financieros se han fortalecido significativamente entre China y otros mercados emergentes, de manera destacada durante la última década”, dijo Phoenix Kalen, jefe de investigación de Societe Generale. “Estas relaciones profundamente arraigadas hacen que la situación sea mucho más difícil para que las monedas de los mercados emergentes globales se desvinculen de China”.