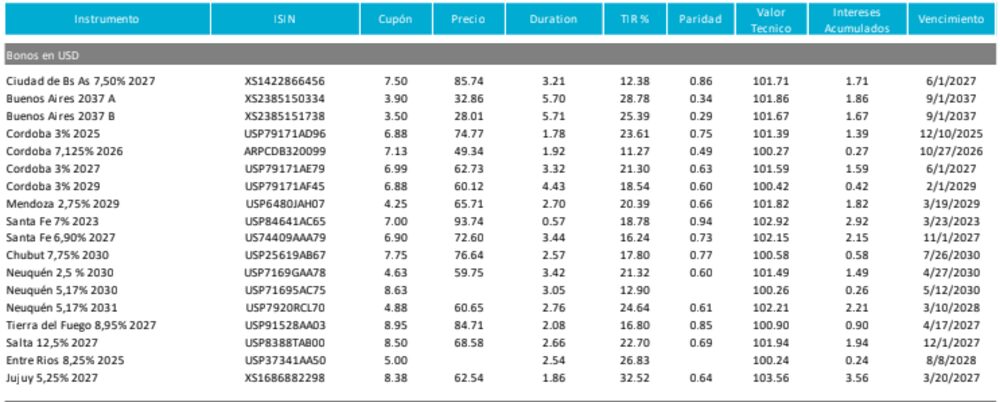

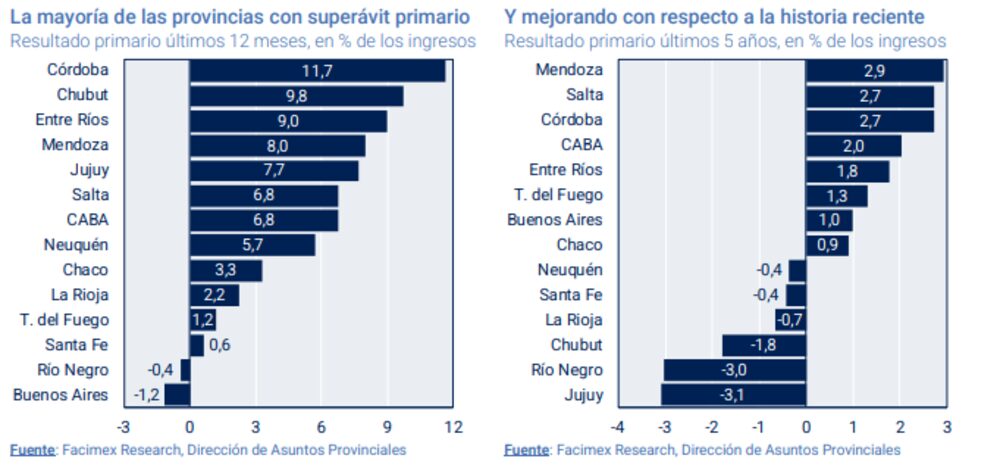

En los últimos años, las provincias argentinas vienen mostrando una performance fiscal muy superior a la del Estado federal, al punto que los estados provinciales llevan cuatro años consecutivos de superávit primario. En ese contexto, algunos inversores empiezan a posar mayor interés en invertir en bonos subsoberanos en dólares.

A pesar de no estar en el centro de la atención, el mercado de deuda provincial presenta oportunidades para distintos tipos de carteras. Es decir, para aquellos inversores de perfil más moderado, que busquen acotar las posibilidades de pérdidas, existen distritos con un crédito más sólido, como la Ciudad Autónoma de Buenos Aires o Neuquén, pero también hay apuestas más arriesgadas, como los títulos de la provincia de Buenos Aires o Jujuy, que entregan rendimientos mucho más altos a quien es anime.

Opciones más conservadoras en la curva hard dollar

“Dado la coyuntura actual, preferimos posicionarnos en bonos provinciales más conservadores. Dentro de este universo se encuentra la Ciudad de Buenos Aires y la provincia de Santa Fe, los únicos dos bonos que no reestructuraron su deuda”, consignó Fernando Menéndez, analista de créditos provinciales de Research Mariva ante la consulta de Bloomberg Línea

Partiendo de esa base, el ejecutivo explicó que, a los precios actuales (tomando el cierre al viernes de 19 de agosto), “el bono de la ciudad de Buenos Aires a 2027 (BUEAIR 27) resulta más atractivo que los bonos de Santa Fe”.

Menéndez detalló que, si se compara con el bono de Santa Fe 23, que cotiza cerca de US$94, BUEAIR 27 se encuentra operando US$8 por debajo, es decir a a US$86, cuando el promedio desde 2021 es de solo US$4 menos.

Asimismo, según el analista de créditos provinciales de Research Mariva, “la Ciudad de Buenos Aires posee mejores fundamentos”, ya que “cuenta con mejores números fiscales y tiene un menor riesgo de pago de la deuda externa a corto plazo, dado que el bono BUEAIR 27 comienza amortizar capital recién en 2025″.

Quien también optó por ponderar este título para un perfil conservador fue la analista de research de Portfolio Personal Inversiones (PPI) Gloria Patrón Costas, que sostuvo: “Como alternativa para un perfil conservador, el bono de CABA a 2027 es el único bono en divisa extranjera actual de este distrito que recién comienza a pagar amortizaciones en 2025 (de a tercios hasta su maturity). El bono exhibe una tasa interna de retorno (TIR) de 12,4% y una current yield de 8,76%”.

No obstante, Patrón Costas aclaró que es importante tener en cuenta que su lámina mínima es de 200.000 nominales, lo cual a deja afuera del menú de varios inversores.

La analista también consideró que una buena opción para perfiles conservadores es el bono TICADE, emitido por Nequén a 2030 y garantizado por regalías.

Por su parte, Tobías Pejkovich Balbiani, economista de Facimex Valores, destacó para inversores más conservadores los bonos: Córdoba 2027, Mendoza 2029 y CABA 2027.

Pejkovich Balbiani explicó que Córdoba se posiciona como la provincia más sólida en términos fiscales, tiene flexibilidad en el manejo del gasto y posee un nivel de apalancamiento moderado.

“Por otro lado, CABA y Mendoza lideran nuestro ranking de solidez fiscal crediticia, a la vez que poseen bajos riesgos de liquidez, ya que tienen depósitos en dólares suficientes para cubrir sus vencimientos en moneda extranjera de los próximos doce meses”, sentencio.

Las alternativas para perfiles moderados

“Para una posición estructural (de mediano/largo plazo), creemos que el desendeudamiento progresivo de Neuquén justifica la mayor ponderación de esta provincia dentro de nuestros top picks provinciales”, destacó Gloria Patrón Costas.

La analista de PPI subrayó que “el desapalancamiento de la provincia, junto con el mejor contexto energético, un posible cambio de régimen en 2023 y el sendero de cupones creciente puede desencadenar en una compresión particularmente a favor del título no garantizado de la provincia, es decir, el TIDENEU (bono a 2030)”. Este título exhibe una TIR de 21,3% y una current yield de 7,7% a precios de hoy (que pasa a 11,1% en abril 2023).

En tanto, Menéndez consideró que para los inversores menos conservadores son atractivos los bonos Córdoba 2025 (PDCAR 25) y Mendoza 2029 (MENDOZ 29). “Ambas provincias comparten características similares que las hacen interesantes: ambos créditos tienen amortización de capital en 2023; se destacan por su desempeño fiscal en comparación con el resto de las provincias y tienen alta flexibilidad de gasto de capital en caso de un escenario adverso”, sostuvo el analista de Research Mariva.

“A los niveles actuales de rendimiento, creemos que PDCAR 25 (yield 23,7%) es más atractivo. Tras la reestructuración, PDCAR 25 rendía una media de 130 puntos básicos por encima del MENDOZ 29 y actualmente supera los 300 puntos básicos”, destacó.

En tanto, Lucas Buscaglia, analista de macroeconomía y renta fija en IOL invertironline, indicó que una alternativa, pensando en perfiles moderados, es el bono en dólares de Córdoba, con vencimiento en el 2026, es decir, el CO26, “que opera con liquidez y ofrece una estructura de pagos interesante”.

“Fue en 2016, paga cupones en dólares a una tasa anual del 7,125% de manera trimestral, con 32 de amortización, habiendo ya pagado”, añadió Buscaglia.

Desde Facimex Valores, Pejkovich Balbiani resaltó el título de Tierra del Fuego 2027 (TFU27) como una posibilidad para quienes buscan algo más de riesgo. Y sintetizó sobre este instrumento: “Podría ser una alternativa posible, dada su buena disciplina fiscal en los últimos años, su bajo apalancamiento y al hecho de que es una de las pocas jurisdicciones que poseen depósitos en dólares suficientes para cubrir sus vencimientos en moneda extranjera en el corto plazo. Además, también es una de las pocas provincias que mantuvo su deuda performing y sin reestructurar en los últimos 2 años”.

Jujuy y provincia de Buenos Aires, las apuestas más riesgosas

Si el inversor se guía por la tasa de retorno, los bonos en dólares de las provincias de Buenos Aires y Jujuy son los que otorgan los rendimientos más atractivos, aunque ello también implica el riesgo de ambos créditos.

El rendimiento que ofrece uno de los bonos de Buenos Aires con vencimiento a 2037 se ubica en 29%, mientras que el título jujeño a 2027 entrega una tasa de retorno del 32,5%.

Un informe reciente de Facimex Valores acerca de la situación fiscal de las provincias da una pista de por qué la provincia norteña parece tan riesgosa para inversores: “La foto de Jujuy es negativa, ya que tiene el mayor apalancamiento entre las provincias, una proporción muy elevada de gasto en personal y pocos ingresos propios”.

De todas formas, Facimex aclara que “se trata de una película muy interesante para monitorear hacia adelante, ya que en los últimos años Jujuy viene mejorando sostenidamente su desempeño fiscal”.

También Entre Ríos cuenta con un bono a 2025 cuya TIR se ubica cercana al 27%.

Bonos subsoberanos en pesos

“Para perfiles conservadores y moderados, sugerimos posicionarse en el bono de CABA, el BDC24, con vencimiento en marzo del 2024. Este bono paga cupones de manera trimestral a una tasa Badlar más 3,25 puntos porcentuales, ofreciendo así pagos de cupones elevados”, afirmó Por Lucas Buscaglia, respecto de los bonos en pesos.

Y añadió: “Destacamos la buena historia crediticia de CABA y entendemos que es un distrito con buena espalda financiera para hacer frente a pagos de deuda. El instrumento en sí rinde (por TIR) a la fecha un 80% y, considerando las estimaciones del último Relevamiento de Expectativas de Mercado (REM), proyectamos un rendimiento estimado a vencimiento del 85%”.

Por último, Buscaglia mencionó que para perfiles agresivos su equipo resalta dentro de la curva subsoberana en pesos el bono de provincia de provincia de Buenos Aires con vencimiento en abril del 2025, el PBA25.

“Este bono también paga cupones con tasa de interés Badlar, pero con un factor de ajuste de 3,75 puntos básicos, ofreciendo así pagos de cupones aún más elevados”, resumió.

Consideraciones a tener en cuenta

Buscaglia aclaró que para el inversor que decide posicionarse en bonos provinciales o municipales es importante fijarse si el título seleccionado opera con volumen en el mercado secundario, dado que, si la persona busca salir antes de la fecha de vencimiento, si el instrumento no opera frecuentemente puede ser difícil hacerse de liquidez.

“Una ventaja de estos instrumentos es que permiten al inversor diversificar quien emite la deuda, logrando así una alternativa contra el gobierno nacional”, ponderó.

“Igualmente, vale mencionar que no son inversiones de corto plazo (menor a un año) y se deben considerar a plazos mayores”, aclaró al finalizar.