Bloomberg — Dos de los principales estrategas de Wall Street no se ponen de acuerdo sobre la dirección futura de los mercados bursátiles de EE.UU.

Los de Morgan Stanley (MS) dijeron en una nota el lunes que el fuerte repunte es solo una pausa del mercados bajista, prediciendo que las acciones caerán a medida que los beneficios se debiliten, las tasas de interés sigan subiendo y la economía se desacelere.

En contraste, en los de JPMorgan Chase & Co. (JPM) dicen que la subida (que ha visto como el Nasdaq 100, donde las tecnológicas tienen gran peso) podría extenderse hasta finales de año.

“¿El rebote se está extendiendo demasiado y habría que volver a poner el foco en las acciones de valor? Nosotros creemos que no”, dijeron los estrategas liderados por Mislav Matejka en una nota propia.

El cisma refleja las muy inciertas perspectivas de la bolsa estadounidense ante las fuertes corrientes cruzadas. Por un lado, la inflación está mostrando signos de retroceso desde su máximo y las empresas han estado expandiendo las nóminas a un fuerte ritmo, lo cual es un buen augurio para la renta variable. Pero, al mismo tiempo, los funcionarios de la Reserva Federal han señalado que seguirán subiendo las tasas de interés de forma agresiva hasta que se contenga el aumento de los precios al consumo, lo que podría llevar a la economía a una recesión.

Los estrategas de JPMorgan se han mantenido entre las pocas voces alcistas sobre las acciones de EE.UU. este año, incluso cuando las acciones marcaron su peor caída del primer semestre desde 1970. Dijeron que el mercado de valores podría subir en la segunda mitad del año, impulsado por las acciones de crecimiento sensibles a las tasas que han subido a medida que los rendimientos de los bonos retrocedían desde su máximo de junio. Según los estrategas de JPMorgan, cualquier cambio hacia las acciones de valor esperará probablemente hasta que haya señales de que el crecimiento de EE.UU. ha tocado fondo, lo que esperan que ocurra en el cuarto trimestre.

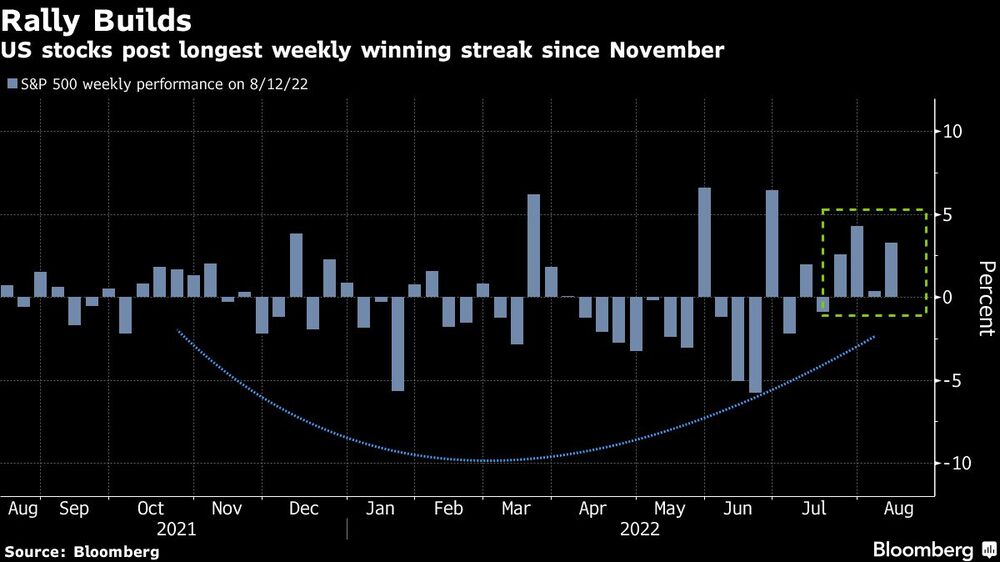

Este optimismo se ha hecho más común entre los inversores desde mediados de junio, después de que los beneficios empresariales fueran mucho mejores de lo que se temía y los datos mostraran un ligero enfriamiento de la inflación. El S&P 500 terminó el viernes con su cuarta semana consecutiva de ganancias, su racha semanal más larga desde noviembre.

Sin embargo, el estratega de Morgan Stanley Michael J. Wilson, uno de los más acérrimos bajistas de la renta variable estadounidense, afirma que el rebote está ya superado, citando los riesgos que plantean la economía, el endurecimiento de la política monetaria y las perspectivas de los beneficios empresariales.

“La situación macroeconómica, política y de beneficios es mucho menos favorable para la renta variable hoy en día”, escribió en una nota, añadiendo que unos beneficios decepcionantes en los próximos meses podrían desencadenar el siguiente tramo a la baja de las acciones. “La relación riesgo/recompensa es poco atractiva y este mercado bajista sigue incompleto”.

Las acciones también se enfrentan a otro obstáculo por la ralentización de las recompras de acciones por parte de las empresas, después de una racha récord en lo que va de año. Aunque las autorizaciones de recompra se han disparado un 18% hasta los US$856.000 millones en 2022, el gasto real en recompra de acciones se hundió un 21% en el segundo trimestre en comparación con el primero, según escribieron los estrategas de Goldman Sachs Group Inc. (GS) el 12 de agosto.

Aun así, los estrategas dirigidos por David J. Kostin dijeron que un impuesto especial del 1%, que entrará en vigor el próximo año, crea un potencial “modesto de subida” para las recompras en el resto de 2022.

--Con la ayuda de Farah Elbahrawy.

Lea más en Bloomberg.com