La revolución de los autos eléctricos, con la perspectiva de que dominen la movilidad urbana en un futuro no tan lejano, y la transición energética más amplia que comienza a andar el mundo, ha dado lugar al boom de una materia prima que hasta hace 10 años tenía una relevancia ínfima a nivel global: el litio.

América Latina podría jugar un rol preponderante en ello: se estima, en base a datos del Servicio Geológico de los Estados Unidos (USGS), que más del 60% de los recursos potenciales de este insumo clave para la industria de la electromovilidad se encuentran en el triángulo conformado por los salares de Argentina, Bolivia y Chile.

No obstante, la explotación del llamado “triángulo del litio” muestra un avance muy dispar: en territorio chileno se ve una industria ya consolidada, aunque con desafíos por delante; en tierras argentinas hay un avance incipiente, con camino por recorrer; mientras que en Bolivia se observa un grado de producción prácticamente nulo a pesar del enorme potencial en materia de recursos. Analistas consultados por Bloomberg Línea achacan al marco regulatorio provisto por el Estado boliviano por esto último, aunque algunos reconocen que hay condiciones técnicas que dificultan la extracción.

Sin embargo, aún entre los críticos hay quienes resaltan las enormes posibilidades existentes, al punto de considerar que Bolivia podría convertirse en el futuro en la Arabia Saudita del litio.

En otras partes de América Latina, Brasil empieza a asomar como un proveedor mundial de litio, aunque con una escala muy inferior a la de los principales referentes de la región. También en México hay esperanzas de que este mineral genere riquezas, aunque hay analistas que consideran que la decisión de su presidente, Andrés Manuel López Obrador, de anunciar la nacionalización del recurso puede lastimar a un mercado que aún no empezó a caminar.

Otros países en los cuales existe la posibilidad de desarrollar reservas de este mineral son Paraguay, Perú y Guatemala, aunque aún no hay ningún tipo desarrollo en esta línea.

Las perspectivas para este commodity son más que prometedoras. Un informe de Comisión Chilena del Cobre (Cochilco), dependiente del Ministerio de Minería, proyecta que la demanda de litio se incremente desde los 327 kilotones (kt) de carbonato de litio que se observaron en 2020 hasta 2.114 kt de carbonato de litio en 2030, lo que supone un crecimiento anual compuesto de 21%.

Este incremento se sustenta en el mayor consumo proyectado de baterías de ion de litio del sector automotriz. Además, Cochilco anticipa que el segmento de vehículos eléctricos pasará de representar el 41% del consumo agregado de litio en 2020 a un 73% en 2030.

Producción de litio hoy

Según describe el USGS estadounidense, actualmente hay cuatro explotaciones mineras en Australia, dos explotaciones de salmuera en Argentina y Chile, y dos explotaciones de salmuera y una minera en China. Estas representan la mayor parte de la producción global de litio.

Además, hay operaciones más pequeñas en Brasil, China, Portugal, Estados Unidos y Zimbabue.

El precio, un factor clave

El precio del litio ha cobrado un fuerte impulso desde mediados de la década pasada y volvió a repuntar en el último año y medio, nuevamente al calor de una mayor demanda, lo cual ha impactado en la suba de precios.

Según los datos publicados por Bloomberg, la tonelada de carbonato de litio se encuentra al 5 de agosto en 476.500 yuanes (US$70.482,95), cuando al comenzar 2021 se encontraba en 46.500 yuanes (US$7.120 de aquel momento).

Francisco Acuña, consultor principal en la firma británica CRU Consulting, especializada en minería explicó que el litio, como toda materia prima, se mueve por ciclos de precios. Había experimentado una fuerte subida en 2016 y 2017, luego se estancó por la aparición de nuevos proyectos que generaron mayor oferta y en la actualidad se encuentra nuevamente en niveles récord.

“A 2016 - 2017 había un mercado global de un tamaño de 200.000 a 240.000 toneladas de carbonato de litio. En todo el mundo. En 2022 proyectamos que la demanda anual de carbonato de litio termine en 678.000 toneladas”, resaltó el especialista. De esta manera, “los países que no aprovechen oportunidades ahora van a tener que esperar al próximo ciclo para atraer oportunidades”, detalló Acuña.

El triángulo del litio

Los especialistas consultados por Bloomberg Línea coincidieron en el que el litio es un material abundante en el mundo. “En casi cualquier lugar uno podría encontrar trazas de litio. El tema es dónde uno encuentra depósitos que sean económicamente viables y técnicamente factibles de explotar”, explica Acuña.

El área clave en Sudamérica es el llamado triángulo del litio que comprende las zonas del noreste de Argentina, sur de Bolivia y el noreste de Chile.

Al igual que lo determinado por el USGS, un estudio elaborado por la Secretaría de Minería de Argentina, esta zona comprende un 64% de los recursos mundiales de litio. Además, indica, representó un 29,5% de la producción mundial a lo largo de 2020.

Respecto del concepto de “recursos”, es necesario marcar que esto implica de manera exclusiva al litio potencialmente explotable en la zona.

Por ejemplo, según datos de USGS, Bolivia es el país del mundo con mayores recursos identificados de litio (21 millones de toneladas), seguido por Argentina (19 millones de toneladas), Chile (9,8 millones). Después se encuentran Australia (7,3 millones), China (5,1 millones) y la República Democrática del Congo (3 millones de toneladas).

Pero, aún así, al hablar de reservas de litio, Bolivia aún no aparece en el mapa debido a la falta de avances en exploración. Además, el informe de Cochilco agrega que los recursos bolivianos presentan una concentración relativamente alta de magnesio, elemento que dificulta y encarece el procesamiento.

¿Cuál es la diferencia entre reservas y recursos? Por definición, las reservas son una porción de los recursos de litio existente que son conocidas con un alto grado de certidumbre y que se ha probado que su explotación es económicamente viable.

En ese sentido, los datos de USGS indican que el 43,8% de las reservas mundiales pertenecen a Chile. Argentina llega en tercer lugar con el 9% de las reservas, detrás de Australia (22,4%). Luego aparecen China (7,1%), Estados Unidos (3,6%), Canadá (2,5%), Zimbabue (1%), Brasil (0,5%) y Portugal (0,3%).

La riqueza del triángulo sudamericano radica en sus enormes salares, que concentran la mayor parte de depósitos de salmueras en reservorio de acuífero. Según Cochilco, el 60% de los recursos potencialmente exportables de litio reconocidos provienen de salmueras.

Es por ello que los principales depósitos de estos tres países se encuentran en sus salares, a diferencia de lo que sucede en Australia, donde se extrae litio de la roca, con un proceso similar al de la minería tradicional y se obtiene un litio de pegmatitas.

Pero en materia de producción mundial, el litio de salmueras representó en el año 2000 solo el 48% del total, mientras que el de pegmatitas implicó el 52%. Esto explica por qué Australia, especialista en este último, superó a Chile como principal productor mundial, cuando el país sudamericano es el que tiene mayores reservas.

Chile, el pionero

“Hace 10 años, cuando a nadie le importaba el litio, Chile era el mayor productor a nivel mundial, en un mercado relativamente acotado, para ciertas aplicaciones industriales”, explicó a Bloomberg Línea Francisco Acuña. Y añadió: “Chile tiene una anomalía que es el salar de Atacama (por su riqueza geológica y su clima): allí se puede producir litio a muy bajo costo y el país lo viene haciendo desde hace décadas”.

El Salar de Atacama cuenta con las mayores reservas debido a que sus salmueras tienen alta concentración, lo cual otorga una gran ventaja competitiva respecto de otros lugares del mundo y tiene bajo costo de procesamiento por su buena distribución de iones. Además, tiene excelentes índices de evaporación, lo que permite operar todo el año.

Acuña explicó que para 2022 espera que Chile aporte el 26% de la producción de carbonato de litio a nivel mundial y se mantenga como el segundo productor detrás de Australia.

La llegada de nuevos jugadores a un mercado sobre el cual Chile era prácticamente la única referencia años atrás le ha estado quitando lugar en la participación total. Un informe elaborado por el Estado chileno indica que en 2020 el país muestra un 32% de la producción mina de litio a nivel mundial, pero que para finales de la década la participación podría caer al 15%.

Ahora bien, más allá de que hayan surgido competidores, la suba de precios del mineral es una gran noticia para todo Chile, ya que la madurez de su industria le ha permitido sacar provecho de este recurso estratégico.

“Durante la última década las exportaciones de litio se han multiplicado por casi tres veces su valor, lo que se explica por aumentos en los precios en el mercado mundial, expansiones productivas en las operaciones ya existentes, y, en menor medida, una mayor calidad de los productos exportados, lo que permite ventas a mejores precios”, señala el informe de Cochilco.

En 2020, para Chile las exportaciones de litio free on board (FOB o libre a bordo en castellano) llegaron a US$756 millones y aún significan un 2% de lo que sucede con el cobre, producto estrella de la minería chilena. No obstante, en 2018, previo a la pandemia, Chile llegó a exportar US$1.064 millones FOB.

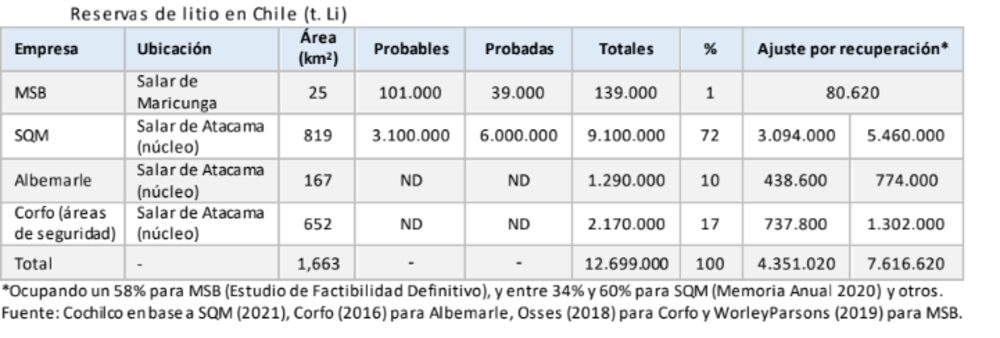

Actualmente, los proyectos en Chile se asientan en el Salar de Atacama (donde operan el gigante minero chileno SQM (SQM) y el estadounidense Albemarle (ALB). Y se espera que próximamente haya extracción en el salar de Maricunga, de la mano de Minera Salar Blanco y SIMCO.

Francisco Acuña destacó que aquella ventaja que tiene Chile de haber comenzado a extraer litio cuando nadie lo hacía también presenta una desventaja: el marco normativo. Y así lo detalló: “En Chile, por una ley bastante añeja, se considera estratégico el litio, por lo tanto no es concesible dentro de una concesión minera. En la década del 70, cuando se estableció esa legislación, se creía que el litio podía ser usado para cuestiones como reactores nucleares y requería un permiso especial que cayera en manos de peligrosas”.

En se sentido, Acuña continuó: “No hay claridad de cómo un privado puede explotar litio en Chile. Quedaron algunas concesiones que eran históricas y son las que están produciendo. Eran estatales y ahora se arriendan. Eso limitó los nuevos proyectos de exploración”.

Una fuente de la industria del litio de Chile, que pidió mantener el anonimato para proveer su análisis de a situación de la industria, dijo a Bloomberg Línea que hasta el año 2000 el 65% del litio que se producía en el mundo se obtenía del país sudamericano. Al igual que Acuña, el experto consideró que el ordenamiento jurídico de Chile es perjudicial para el litio, por no permitir que se entreguen concesiones. Y aseguró que si no se hubiesen podido entregar concesiones al cobre, hoy Chile no sería la potencia minera que es.

Asimismo, manifestó que el empresariado chileno está preocupado respecto de la posibilidad de que una reforma constitucional impulsada por el presidente Gabriel Boric perjudique el clima de inversiones para la minería y, en menor medida, también, manifestó temor respecto de la posibilidad de que aumente el royalty minero y que este incremento en la carga tributaria desaliente la inversión. Aunque subrayó que su principal temor pasa por la cuestión del marco jurídico.

Argentina y el condicionamiento coyuntural

Argentina es uno de los países con mayor potencial del mundo en la materia y, si bien arrancó la carrera mucho después de Chile, viene creciendo desde 2016 y es actualmente el cuarto productor mundial. Tal es así que CRU Consulting espera que Argentina cierre el 2022 produciendo un 7% del carbonato de litio equivalente a nivel mundial.

“Si tomamos solamente la producción comprometida (lo que se está produciendo más los proyectos en producción) para 2026 Argentina podría tener un 17% de la producción de carbonato de litio, casi alcanzando a Chile, que tendría un 20%”.

Ahora bien: si todos los proyectos que están en una etapa posible o especulativa entraran en producción (algo que de todas formas es muy improbable) Argentina podría llegar a producir para 2026 384.000 toneladas de carbonato de litio, contra 330.000 de Chile y 20.000 de Brasil, explicó Acuña

Si bien se trata de un caso hipotético, el dato pone a las claras el potencial de crecimiento argentino. Acuña explicó que, pese a que Argentina es un país que suele ser señalado por faltas reglas de juego claro para la inversión, en el caso puntual del litio el sector se vio muy favorecido por el impulso que le dieron las provincias mineras a la exploración al empezar el boom en el período entre 2016 y 2017.

Argentina tuvo un incremento en la producción de litio del 72,2% entre 2015 y 2020, mientras que Chile aumentó en 71,4%, según datos del Gobierno argentino.

La ejecutiva estadounidense Emily Hersh, chief executive officer en Luna Lithium, tiene una mirada mixta en relación a lo que sucede en Argentina. Considera que el país tiene una riqueza geológica fenomenal, ya que, “aún si no tiene la principal reserva del mundo, como Chile con Atacama, tiene muchas que sí están entre las mejores”. No obstante, indicó que el marco de negocios de Argentina presenta distintos desafíos.

Hersh vivió 11 años en Argentina, pero cuando decidió desarrollar un proyecto de exploración de litio prefirió hacerlo en Nevada, Estados Unidos, que no tiene el mismo nivel de recursos de litio que Argentina pero le entrega un clima de negocios más amigable. “La brecha entre el dólar oficial y el dólar paralelo, los problemas para importar tecnología y las trabas para exportar y girar dólares son una molestia para quien busca desarrollar un negocio”, manifestó.

Aún así, según detalla el sitio especializado en energía EconoJournal, en la Argentina hay alrededor de 50 proyectos de litio en las distintas fases de exploración, algunos recién iniciando los primeros trabajos y otros en exploración avanzada. Pero hay ocho proyectos que avanzan para ingresar en la etapa de producción y se sumarán a Sales de Jujuy y Fénix operado en Catamarca por la estadounidense Livent (LTHM), los dos únicos proyectos mineros que hoy producen litio en el país.

El próximo en comenzar a producir se espera que sea Cauchari Olaroz (en Jujuy), operado por Minera Exar. Según señalaron provinciales a EconoJournal , el proyecto entrará en producción a fin de 2022 y tendrá una capacidad de producir de 40.000 toneladas de carbonato de litio anuales cuando funcione a capacidad plena.

Además, la empresa china Ganfeng (GNENF) invertirá US$960 millones para comprar el proyecto Pozuelos-Pastos Grandes, en Salta, que estaba en manos de Lítica Resources, una subsidiaria de la petrolera Pluspetrol.

Si bien el panorama es alentador, han comenzado a aparecer desafíos burocráticos. El presidente y CEO de Livent , Paul Graves, afirmó en los últimos días que la relación de la compañía con las autoridades federales “está complicada”, a diferencia de lo que sucede con el Gobierno de la provincia de Catamarca.

A mediados de julio, la Dirección General de Aduanas (DGA) notificó a Livent que exporta carbonato de litio desde Catamarca, con una multa por US$6,7 millones.

Argentina alcanzó su máxima exportación FOB, en términos de valores, en el año 2018 (US$275 millones).

México y Brasil

Las dos principales economías de la región atraviesan circunstancias muy distintas en relación al litio. Si bien las estimaciones de USGS marcan que México cuenta con 1,7 millones de toneladas de recursos potenciales y Brasil con 470.000 toneladas, en la práctica el país más grande de Sudamérica ya está explotando el mineral, mientras que México no lo está haciendo.

En 2020 Brasil produjo el 2,3% del litio a nivel mundial, según cifras de USGS. Por su parte, Acuña pronostica que Brasil podría duplicar su producción de cara a 2026.

En México, en cambio, aún no se produce litio y entre los analistas consultados ya hace ruido que el presidente Andrés Manuel López Obrador haya promovido la nacionalización de este mineral, cuando aún el país no produjo ni un gramo.

“México tiene importantes recursos, pero aún no sacó nada, más allá de que hay empresas de Canadá y de China explorando en Sonora”, explicó Pablo Rutigliano, presidente de la Cámara Latinoamericana del Litio.

Rutigliano criticó la decisión del mandatario mexicano y señaló que el país corre el riesgo de seguir el camino de Bolivia, donde el litio es “estatal”.

La nacionalización del litio se convirtió en ley en México el 19 de abril de este año. La iniciativa, empujada desde el Poder Ejecutivo, considera a este recurso como “patrimonio de la Nación” y reserva su explotación y aprovechamiento en manos de una empresa del Estado, a crearse, sin participación de privados, sean nacionales o extranjeros.

A razón de esto, Emily Hersh considera que México está poniendo en aprietos a una industria que aún no ha comenzado.

Tal como informó Bloomberg Línea, el Gobierno del presidente de México, Andrés Manuel López Obrador, tiene menos de un mes para crear una empresa pública encargada de explotar el litio, después de que reformó la Ley Minera para que el Estado mexicano controle y administre las cadenas de valor económico del mineral.

El 24 de agosto de 2022 se cumple el plazo que fijó el decreto presidencial de reforma para la creación de una entidad pública descentralizada que se encargue de la exploración, explotación, beneficio y aprovechamiento exclusivo del Gobierno mexicano sobre el litio.

“El Ejecutivo Federal, dentro de los noventa días hábiles posteriores a la entrada en vigor del presente Decreto, emitirá conforme a la Ley Federal de las Entidades Paraestatales, el instrumento de creación del organismo público descentralizado”, precisa el decreto de reforma publicado en el Diario Oficial de la Federación (DOF).

Previamente, López Obrador había señalado que la decisión de su gobierno es priorizar el litio para fortalecer la industria automotriz que funciona en el país. “Vamos a poner (el litio) a disposición de la industria automotriz que esté fabricando automóviles o autopartes en México”, aseguró el mandatario.

Apoyado en la experiencia de Bolivia, México buscará la fabricación conjunta de baterías de litio, según la Secretaría de Relaciones Exteriores de ese país.

La mayor parte de los recursos mexicanos de litio están en arcilla (tal es el caso de Sonora), aunque existen algunas salmueras en Zacatecas o San Luis Potosí que podrían aportar material también.

En cuanto a las reservas de Brasil, un informe de BNaméricas explica que CBL es la única empresa en territorio brasileño que produce carbonato e hidróxido de litio y es pionera en la explotación subterránea de la espodumena, fuente importante de hidróxido de litio. Fue fundada en 1986 y tiene reservas certificadas de este mineral por más de 1,3 millones de toneladas.

Bolivia, ¿el gigante dormido?

El ministro de Hidrocarburos y Energía de Bolivia, Franklin Molina, aseguró en mayo que finalmente el país comenzará a producir litio de manera industrial. En una entrevista con el diario boliviano La Razón, el funcionario detalló que el país tiene una planta piloto de carbono de litio y una planta industrial de cloruro de potasio y, además, que Yacimientos de Litio de Bolivia (YLB) está trabajando también en materiales catódicos y baterías de litio, utilizando el producto de ese planta.

No obstante, un artículo de Bloomberg destacó, que más allá de las promesas del Gobierno, “los analistas no esperan que este país realice envíos significativos en el corto plazo”.

“Las bajas concentraciones y las elevadas impurezas ayudan a explicar el motivo, así como las condiciones menos favorables para la evaporación de la salmuera cargada de minerales. Las normas onerosas, las incertidumbres legales, las deficiencias de infraestructura y la oposición de las comunidades se suman a las dificultades”, señala el artículo.

El especialista boliviano Álvaro Ríos, exministro de hidrocarburos entre 2003 y 2004, aseguró que Bolivia puede convertirse en la “Arabia Saudita del litio” por la enorme cantidad de recursos que tiene en sus salares. “Tenemos los recursos, falta la inversión para desarrollar un esquema comercial que convierta a esos recursos en reservas”, explicó.

Sin embargo, dice, el proceso aún no ha comenzado debido a la decisión del Gobierno de que “todo pase por el Estado” y porque “el Estado empresario no funciona”.

También resalta que otro problema es la falta de acuerdo social con las comunidades que habitan la zona donde se encuentra el litio, principalmente con el pueblo de Potosí, donde se encuentra el salar de Uyuni.

Potosí es el departamento más pobre del país, y los comunarios de la zona exigen mayores regalías ante una posible explotación de litio. “Hay que establecer claramente cuáles son las regalías, qué impuestos se van a pagar y qué beneficios se van a quedar en Potosí. Mientras eso no este claro es evidente que la licencia social para las empresas que vengan a operar no está dada”, sostuvo.

Ríos sí nota un cambio de rumbo del Gobierno: “Bolivia ha querido manejar la situación a través de Yacimientos de Litio de Bolivia, pero hace un año más o menos han modificado el rumbo e invitaron a varias empresas a participar. Les dieron muestras de los salares para que vean cuánto pueden sacar de litio, qué eficiencia tiene”, recordó. De esas empresas fueron seleccionadas seis, pero cualquier proceso no mostrará resultados en materia de producción a gran escala y exportación en el corto plazo.

Industria y extracción

Ante las consultas de si el litio puede permitir el desarrollo de una industria en países como Argentina, Chile, Brasil y, en caso de despertarse, Bolivia o México, los especialistas explicaron a Bloomberg Línea que hay una dificultad y es que tener litio como recurso natural no da ventajas competitivas para producir ningún producto derivado, como material catódico, celdas de batería u otros derivados.

“Hay que dejar de lado la política romántica y entender que el litio es un elemento abundante en el mundo, que hay ciclos y que hay momentos para invertir o no. Hay mucho para aprender en relación a su riqueza. Es necesario atraer capital para que haya proyectos a futuro”, sintetizó Francisco Acuña.