Bloomberg Opinión — Se ha desatado una pelea sobre si la economía estadounidense está en recesión. Todo el mundo está de acuerdo en que una recesión es una contracción de la actividad económica real, pero no hay consenso sobre la profundidad, extensión y duración necesaria para merecer la etiqueta de “recesión”.

Mientras los economistas pueden debatir la teoría, y los políticos pueden explicar por qué es culpa de los otros partidos, los inversores deberían adoptar una visión pragmática.

Las recesiones son la parte del ciclo empresarial que elimina la madera muerta de la economía y prepara el terreno para la siguiente expansión. La deuda se reduce porque los consumidores y empresas más débiles dejan de pagar y los más fuertes reducen el gasto. Los proyectos y las ideas fracasadas se cancelan y dejan de absorber capital como agujeros negros. Las burbujas se desinflan. Los fraudes se descubren y se castigan. Los trabajadores se trasladan, se reciclan y se posicionan para el futuro crecimiento económico. Las empresas se centran en las áreas más prometedoras. Las empresas obsoletas desaparecen, dejando el terreno libre para las innovaciones.

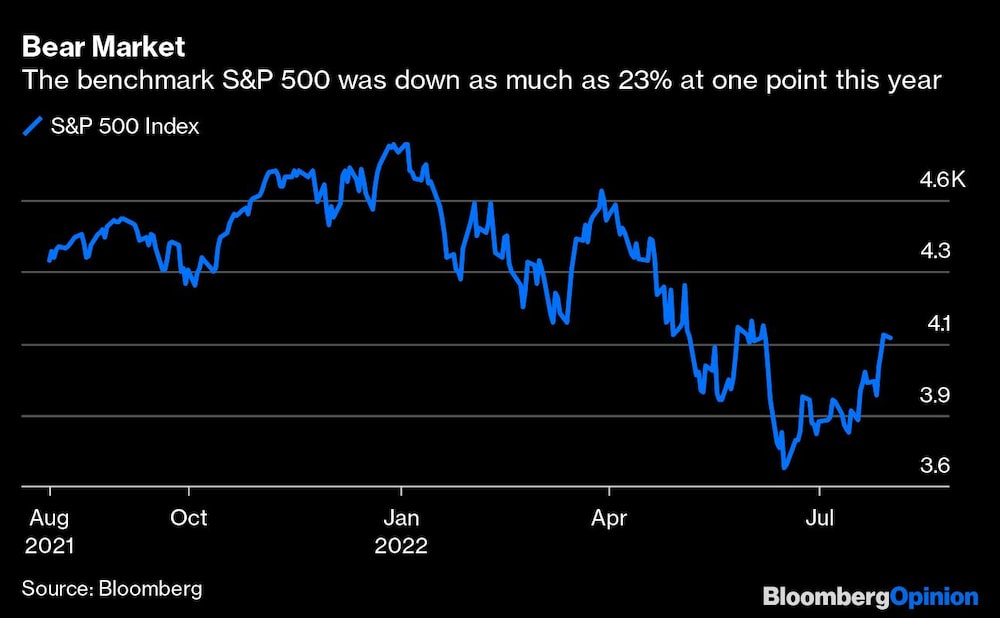

Por muy dolorosas que sean para los individuos y las empresas, los inversores en acciones a largo plazo deberían dar la bienvenida a las recesiones. El mercado de valores alcanza su punto máximo una media de siete meses antes de que comience una recesión. El último pico de la renta variable sobre una base ajustada a la inflación fue en noviembre de 2021 y los precios han bajado más de un 20% desde entonces. Si se declara una recesión hoy, es probable que haya comenzado alrededor de enero de 2022. ¿Sería mejor para los inversores que los primeros seis meses de 2022 fueran de recesión o que la economía siguiera en su fase de expansión?

Si se observan las últimas 30 recesiones en EE.UU., según la definición de la Oficina Nacional de Investigación Económica, los descensos de la renta variable superiores al 20% que fueron seguidos de recesiones en un plazo de cuatro meses supusieron una duración media de la recesión de 10 meses durante los cuales el rendimiento total real de las acciones fue negativo en un 21%. A continuación, los mercados alcistas registraron un rendimiento real medio del 135%. Esto significa que un inversor que compró en el pico antes de la recesión ganó un 85% después de la inflación en el pico de mercado posterior.

Las caídas de la renta variable de más del 20% que no fueron seguidas de recesiones en un plazo de cuatro meses fueron mucho peores para los inversores. Primero hubo una media de 13 meses sin que las acciones volvieran al máximo anterior. A esto le siguió una recesión de 20 meses de media. Las pérdidas de las acciones fueron sólo un poco más profundas que las del primer grupo de descensos -un 26% de media frente a un 21%-, pero la recuperación posterior fue mucho menor -un 72% frente a un 135%-. Como resultado, el rendimiento total real de pico a pico para las caídas del 20% de las acciones seguidas rápidamente por recesiones fue de más del 85%, mientras que sólo fue del 27% si la caída del 20% no fue seguida rápidamente por una recesión.

Una explicación obvia de este patrón, aunque no puedo probarla con análisis o datos detallados, es que los esfuerzos por retrasar y suavizar el dolor de las recesiones hacen que éstas duren más tiempo y eliminen menos madera muerta. Si hoy no estamos en recesión, podría ser porque la Reserva Federal mantuvo las tasas de interés tan bajas durante mucho tiempo, y el gobierno se dedicó a dar muchos estímulos. Si bien esto puede facilitar la vida de las personas y las empresas, y retrasar la fecha de la recesión, podría causar más dolor y menos beneficios a largo plazo.

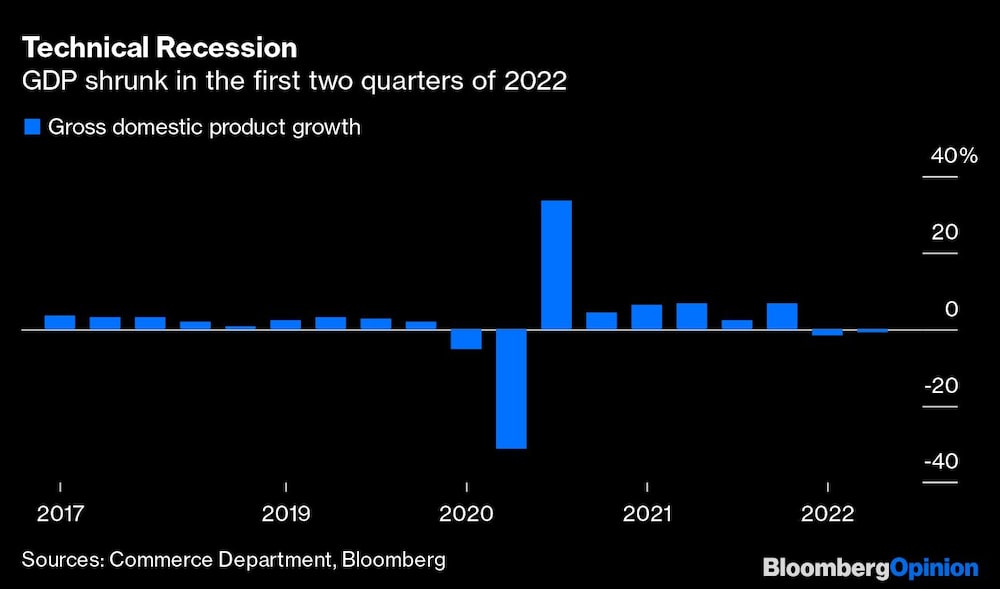

La otra historia simple es que el crecimiento negativo del producto interior bruto en 2022 se debe a los problemas de la cadena de suministro, los dolores de la reapertura y los altos precios de la energía y las materias primas debido a la guerra en Ucrania. Aunque hemos tenido dos trimestres consecutivos de crecimiento negativo del PIB -una definición popular de recesión-, podrían deberse a cuestiones exógenas que sólo afectan a determinados sectores económicos, en lugar de una cascada endógena de exceso de deuda y recursos mal asignados en toda la economía. En ese caso, la caída del 20% de la bolsa podría ser una reacción a un choque del lado de la oferta más que un presagio de recesión. La bolsa podría marcar un nuevo máximo antes de la próxima recesión.

Desgraciadamente, no puedo encontrar ningún paralelismo histórico para esta última historia. Podría ser cierto, pero no parece que le haya ocurrido a la economía estadounidense en ningún momento de los últimos 150 años. Las dos historias que sabemos que ocurren con frecuencia son las caídas del mercado de valores seguidas de recesiones rápidas, breves y poco profundas y expansiones posteriores robustas, y las caídas del mercado de valores seguidas de recesiones retrasadas, largas y profundas, con expansiones posteriores anémicas. Si esas son las dos opciones, los inversores deberían esperar que estemos en recesión.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com