Bloomberg — En agosto, el mercado de renta fija en Chile centrará su atención en cualquier evento o tendencia que pueda influir en el referéndum constitucional del 4 de septiembre.

Más de la mitad de los quince operadores y analistas en la más reciente encuesta mensual de Bloomberg News dijeron que el principal impulsor de las tasas este mes será la política, frente al 27% de junio y julio. Los datos macroeconómicos fueron mencionados por el 27% y el 20% dijo que el principal impulsor serán los bonos del Tesoro de Estados Unidos.

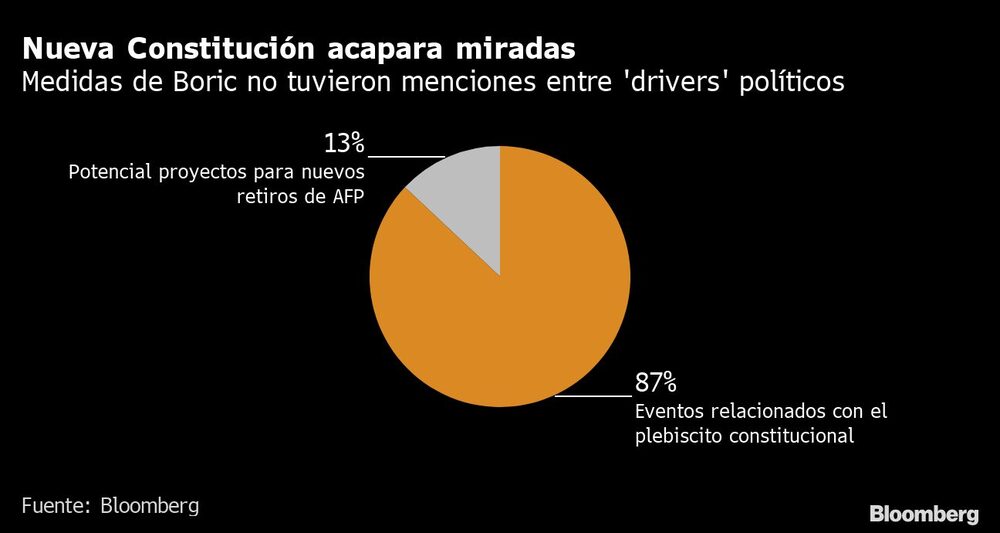

Al desglosar la política local, el 87% mencionó el plebiscito como el catalizador más importante, superando a la posibilidad de más retiros de pensiones o la agenda económica del presidente, Gabriel Boric, que no tuvo menciones.

“La nueva Constitución propone varias cosas que pueden subir estructuralmente las tasas de interés en Chile”, dijo Daniel Soto, jefe de estrategia de Sura Inversiones.

Entre estos se encuentran nuevos derechos sociales, que podrían aumentar la presión por un mayor gasto fiscal, y artículos que permitirían a un gobierno local emitir deuda, lo que podría complicar la visión sobre Chile de las calificadoras de riesgo, dijo Soto.

A cinco semanas del plebiscito, las encuestas muestran que más personas piensan rechazar el texto propuesto, aunque el margen se ha reducido. El presidente Gabriel Boric dijo recientemente que respaldaría un nuevo proceso constitucional si el borrador de la Convención es rechazado en las urnas de votación. Una reescritura podría prolongar la incertidumbre por otro año y medio.

En este contexto, los bonos en pesos parecen mucho menos atractivos que los bonos en UF, ya que un 47% dijo que los rendimientos nominales romperán este mes, frente al 29% de julio y el 27% de junio. Por el contrario, el 53% espera que los rendimientos en UF se mantengan, el 27% cree que romperán y el 20% prevé que disminuirán.

“La volatilidad durante el mes de agosto puede ir subiendo a medida que vayan saliendo más encuestas sobre el plebiscito”, dijo Rodrigo Barros, administrador de cartera de deuda latinoamericana en Credicorp Capital. En un contexto de alta inflación y buen devengo de los bonos en UF, las tasas nominales serán las más afectadas por la volatilidad que genere la incertidumbre política, dijo.

Otros puntos clave

- Curva de rendimiento de bonos nominales:

Curva se aplanará: 20%; anterior 57%

Curva se empinará: 27%; anterior 29%

Sin cambios: 53%; anterior 14%

- Curva de rendimiento de bonos en UF:

Curva se aplanará: 13%; anterior 29%

Curva se empinará: 20%; anterior 43%

Sin cambios: 67%; anterior 29%

- Flujos hacia el mercado de renta fija en comparación con el mes anterior:

debería aumentar: 33%; anterior 29%

debería disminuir: 47%; anterior 29%

debería estabilizarse sin cambios: 20%; anterior 43%

- Carteras en agosto:

recomendación comprar bonos de tesorería: 53%; anterior 50%

recomendación comprar deuda corporativa: 47%; anterior 43%

No se recomienda invertir en renta fija local: sin menciones; anterior 7%.

- Preferencias entre los bonos de Tesorería

Bonos en UF con vencimiento 1-5 años: 60%; anterior 64%

Bonos en pesos con vencimiento 1-5 años: 7%; anterior 14%

Bonos en UF con vencimiento 6-11 años: 13%; pecado anterior menciones

Bonos en pesos con vencimiento 6-11 años: 13%; 7% anterior

Bonos en UF con vencimiento a 12 años o más: 7%; anterior 14%

Bonos en pesos con vencimiento 12 años o más: sin menciones en ambas encuestas

- Preferencias entre bonos corporativos

Solo calificación AAA: 33%; anterior 29%

Solo calificación AA o superior: 40%; anterior 43%

Solo calificación A o superior: 27%; anterior 21%

Solo calificación BBB o superior: sin menciones; anterior 7%

- Diferenciales de bonos bancarios con respecto a junio

Aumentarán: 53%; anterior 36%

Se reducirán: 13%; anterior 14%

Se mantendrán: 33%; anterior 50%

--Con la colaboración de Javiera Baeza.