Bloomberg — Apple Inc. (AAPL) acudirá al mercado de deuda de grado de inversión con una venta que tendrá hasta cuatro tramos.

La parte más larga de la oferta, un instrumento a 40 años, puede generar alrededor de 150 puntos básicos sobre los bonos del Tesoro de EE.UU., según indicó una persona familiarizada con el asunto.

Los ingresos de la venta se destinarán a fines corporativos generales. Entre los propósitos se encuentra la financiación de recompras de acciones y dividendos, dijo la persona, que pidió no ser identificada porque los detalles son confidenciales.

La venta tendrá lugar después de que el mercado primario de EE.UU. para bonos de grado de inversión volviera a la vida en la segunda quincena de julio junto con un repunte del mercado crediticio.

Muchos de los grandes bancos realizaron grandes ventas de deuda después de informar sus resultados, lo que ayudó a que la oferta superara las expectativas para el mes. Se espera que el impulso continúe esta semana y las mesas de deuda sindicada de Wall Street esperan nuevas emisiones de grado de inversión por alrededor de US$30.000 millones.

Apple parece estar aprovechando la estabilidad reciente y el costo de financiamiento relativamente más barato en el mercado de alto grado. Los rendimientos en el índice de grado de inversión de referencia de Bloomberg alcanzaron el viernes un mínimo de casi dos meses.

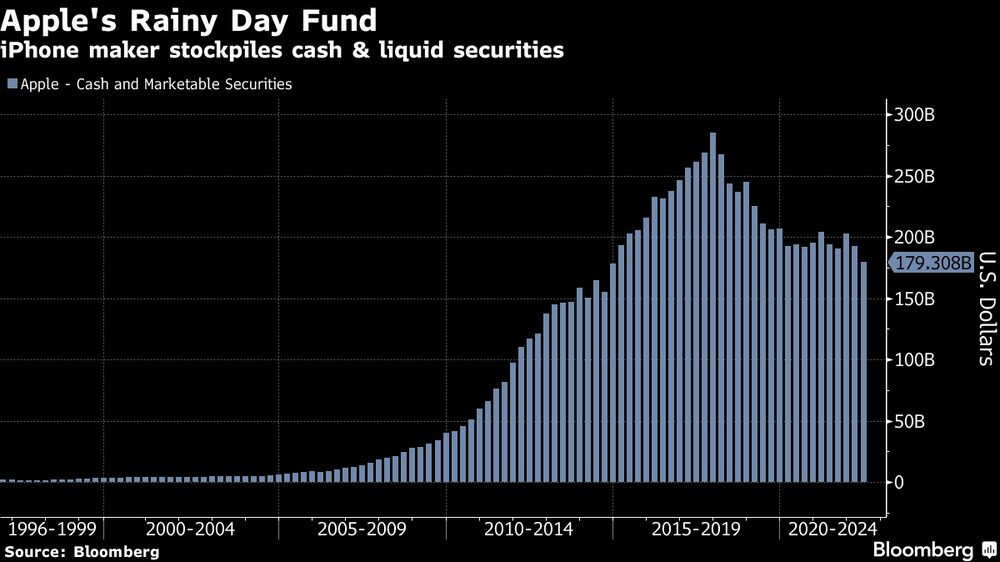

Las reservas de efectivo y equivalentes de efectivo del fabricante del iPhone ascienden a casi US$180.000 millones, mientras que ha pagado alrededor de US$14.000 millones en dividendos en cada uno de los últimos tres años.

Goldman Sachs Group Inc. (GS), JPMorgan Chase & Co. (JPM) y Bank of America Corp (BAC) lideran la venta, dijo la persona.

En diciembre, la calificación crediticia a largo plazo de Apple fue actualizada a Aaa por Moody’s Investors Service, colocándola en un nivel exclusivo junto con Microsoft Corp. (MSFT) y Johnson & Johnson (JNJ) como las únicas empresas estadounidenses en el S&P 500 con la calificación crediticia más alta posible.

©2022 Bloomberg L.P.