Bloomberg — La empresa estadounidense Zoom Video Communications Inc. (ZM), conocida principalmente por ofrecer servicios de videollamadas y reuniones virtuales, está actuando después de la pandemia como si los últimos dos años nunca hubieran ocurrido.

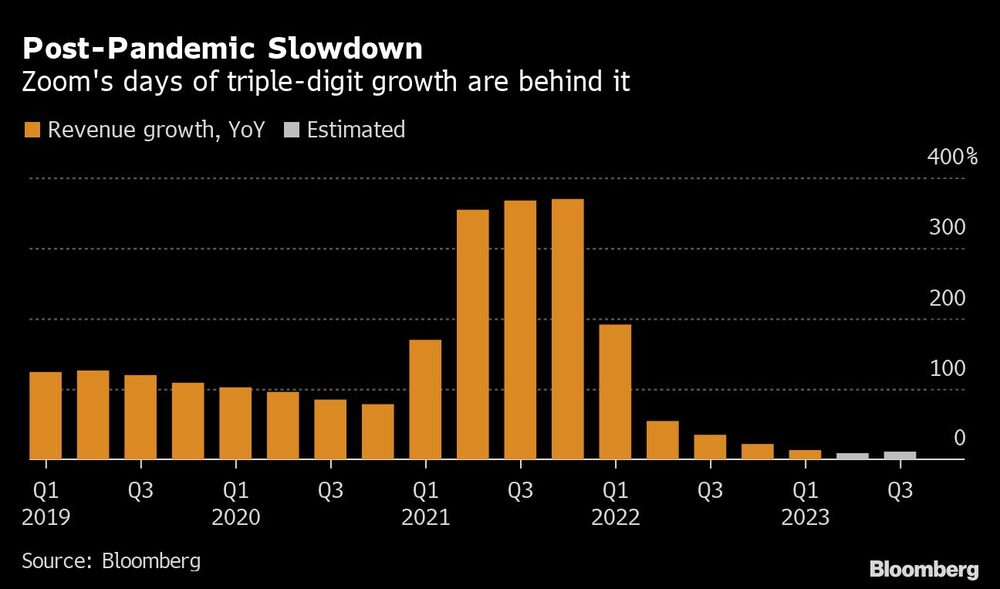

Mientras el mundo se apagaba en 2020, su aplicación de videoconferencia corporativa se convirtió en un nombre familiar, ofreciendo trimestre tras trimestre un crecimiento de tres dígitos en parte por atraer a millones de personas comunes y pequeñas empresas. Zoom parecía destinado a convertirse en un titán de la tecnología de consumo.

Pero mientras los ejecutivos se explayaban sobre la facilitación de fiestas de graduación y cenas familiares, nunca pretendieron convertirse en un destino para la gente común y no fueron capaces de mantener el impulso. Además, los clientes corporativos tienen bolsillos más profundos y no generan mala publicidad al bombardear a los demás con Zoom o por la configuración de la privacidad.

“Cuando la crisis de la pandemia nos golpeó, no estábamos preparados”, dijo el fundador y CEO, Eric Yuan, en una entrevista en marzo, comparando la experiencia con el salto de un equipo de baloncesto de una escuela a la NBA. Tras dos años intentando monetizar la demanda de los consumidores, muchos de los cuales se quedaban con las llamadas gratuitas de 40 minutos, Yuan está dispuesto a regresar a Zoom a sus raíces: un proveedor de software empresarial. Pero los inversores no están convencidos de que pueda hacerlo funcionar.

Los ingresos trimestrales aumentaron un 54% hasta alcanzar los US$1.000 millones el pasado mes de julio, pero el crecimiento se redujo al 12% en el periodo que finalizó en abril. Y Microsoft Corp. (MSFT), el mayor fabricante de software del mundo, es el principal competidor de Zoom. Las acciones, que se multiplicaron por seis hasta alcanzar un máximo de US$568,34 en octubre de 2020, están ahora cerca de los niveles prepandémicos y cayeron hasta un 6,3% hasta US$104,78 el jueves en Nueva York, la mayor caída intradía en dos semanas.

La cuestión es si centrarse en el mercado corporativo puede reanimar el crecimiento, sobre todo porque un entorno económico difícil podría estimular la reducción de costos, dijo Matthew Niknam, analista de Deutsche Bank. “El caso es que cualquiera que necesite Zoom ya lo tiene”, dijo.

Eso es cierto para los usuarios cotidianos y las pequeñas empresas, que representan aproximadamente la mitad de las ventas de Zoom, un nivel que ahora se espera que permanezca estancado. “No va a vender mucho más producto a los consumidores”, dijo Meta Marshall, analista de Morgan Stanley.

Pero Yuan confía en su estrategia. Aficionado al baloncesto, dijo que el verdadero éxito lleva tiempo, y citó las carreras de las estrellas de la Asociación Nacional de Baloncesto, LeBron James y el difunto Kobe Bryant, como jugadores que no ganaron sus primeros campeonatos hasta años después de empezar en la liga.

Parte del plan de Zoom es vender más licencias de videoconferencia. Pero lo más importante es ampliar su línea de herramientas de colaboración corporativa para incluir teléfonos, chat persistente a la manera de Slack de Salesforce Inc, centros de contacto con clientes, pizarras digitales e incluso configuraciones de salas de conferencias físicas. A principios de este mes, la empresa presentó un nuevo paquete de servicios (Zoom One) para destacar su estrategia y herramientas ampliadas.

“No somos sólo la empresa de reuniones por la que todo el mundo nos conoce”, dijo el director financiero Kelly Steckelberg en una entrevista, añadiendo que los clientes empresariales están impulsando casi todo el crecimiento previsto. La reputación de Zoom de ser un software fácil de usar ha impulsado el éxito de sus otros servicios, dijo Steckelberg, y su principal producto no relacionado con el vídeo, Zoom Phone, ha vendido 3 millones de licencias de usuario.

De hecho, el reconocimiento público de Zoom después de la pandemia es “realmente sorprendente” y debería ayudar a impulsar el negocio en el futuro, dijo Vanitha Swaminathan, director del Centro Katz para la Creación de Marcas de la Universidad de Pittsburgh. “El hecho de que la gente diga ‘voy a hacer Zoom contigo’ es una prueba de que la marca se ha arraigado profundamente”, dijo.

La capacidad de la inteligencia artificial será un elemento diferenciador clave para los nuevos servicios de Zoom, dijo Yuan. A principios de este año, la empresa presentó una herramienta para vendedores que extrae datos de las videollamadas para ayudar a cerrar acuerdos, aunque Microsoft ha anunciado una función similar. Zoom también ha hablado de profundizar en el análisis emocional, una ciencia controvertida que ha suscitado la ira de activistas preocupados por la parcialidad.

Los servicios de centro de contacto con el cliente son otra área de inversión entusiasta, a pesar de la competencia de empresas como ServiceNow Inc (NOWW), Twilio Inc (TWLO) y Genesys Cloud Services Inc. Después de que el año pasado fracasara el acuerdo de US$14.700 millones de Zoom por Five9 Inc. (FIVN) debido a la caída de los precios de las acciones, compró una empresa más pequeña, Solvvy, para reforzar las capacidades de Inteligencia Artificial (IA) conversacional. Aunque los productos están fuera de la cartera principal de colaboración de Zoom, muchos de los clientes de la empresa todavía utilizan centros de contacto locales, lo que hace que sea un buen objetivo de expansión, dijo Yuan.

Zoom no es la única empresa que atraviesa una crisis de identidad. Compañías como Shopify Inc. (SHOP), Peloton Interactive Inc. (PTON) y Netflix Inc. (NFLX) que estaban en la cima del mundo bloqueado han sido golpeadas por la caída de las acciones y han tenido que ajustar su estrategia, precios y expectativas.

Uno de los problemas a los que se enfrentan estas empresas que se quedan en casa es lo que ocurre cuando las oficinas se llenan. A Zoom no le preocupa: Steckelberg afirma que incluso las empresas financieras que han vuelto a la oficina cinco días a la semana no están cancelando licencias y muchos de los nuevos servicios están pensados para la oficina.

En cuanto al sombrío sentimiento económico, Steckelberg no dice que no haya habido impacto, pero la demanda de las empresas sigue siendo fuerte y Zoom no tiene previsto eliminar puestos de trabajo.

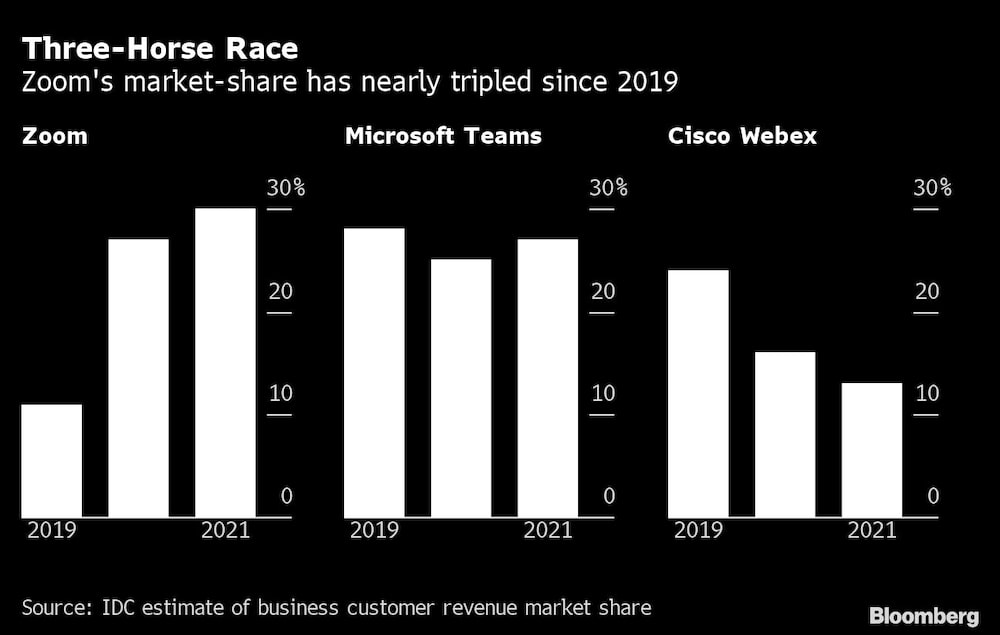

Pero si se produce una recesión, las empresas podrían recortar los productos de software redundantes. La empresa promedio tiene cuatro servicios de videoconferencia de paga, según la empresa de investigación IDC. Steckelberg dice que Microsoft Teams (el mayor competidor de Zoom) se considera a menudo gratuito porque está incluido en otros servicios, pero añade que Zoom tiene un precio competitivo y muchos clientes están dispuestos a pagar más.

Una encuesta realizada en octubre por Morgan Stanley entre directivos de sistemas de información (CIO) de empresas reveló que Teams ha superado ligeramente a Zoom como principal sistema de videoconferencia. IDC estima que la cuota de mercado de Zoom es prácticamente igual a la de Teams, mientras que la del otro gran competidor Webex, de Cisco System Inc., ha caído.

La deserción de clientes de Webex es una de las principales fuentes de nuevos negocios corporativos, dijo Tyler Radke, analista de Citigroup Inc. (C) Al principio de la pandemia, la mayoría de estas empresas se apuntaban a Zoom. Hoy, parece que están optando casi en su totalidad por Microsoft Teams, dijo.

Por su parte, Cisco dijo que lidera el segmento empresarial en ingresos, citando un informe de Synergy Research Group. Jeetu Patel, vicepresidente ejecutivo de colaboración y seguridad de Cisco, dijo que Zoom no ha mantenido su ventaja de la época de la pandemia, y que Webex ve a Teams como la verdadera competencia. “Es como un partido de baloncesto: las cosas pueden cambiar en cuestión de segundos”.

Si bien el ascenso de Microsoft es una preocupación, la videoconferencia es en última instancia lo suficientemente grande como para soportar múltiples proveedores, y el reconocimiento del nombre de Zoom debería proporcionar un amortiguador, dijo Marshall, de Morgan Stanley. “Los CIO suelen decir que siguen manteniendo ambos sistemas”.

Yuan dijo que la competencia es un motivador, citando los movimientos de Zoom para contratar a más de 4.000 nuevos empleados, mejorar los procesos internos y establecer una fórmula clara para el crecimiento. Añadió que, tras dos años de reaccionar a las demandas sin parar, por fin hay tiempo para centrarse en el plan a largo plazo de la empresa.

¿Cómo describe Yuan la mentalidad para el futuro? “Trabajar más duro y evolucionar para asegurarnos de que somos un muy buen jugador a nivel de la NBA; eso es exactamente lo que estamos haciendo”.

Este artículo fue traducido por Estefanía Salinas Concha.