Bloomberg — El presidente de la Fed, Jerome Powell, que ha telegrafiado cuidadosamente las subidas de las tasas de interés a lo largo de cuatro años, parece encaminado a abandonar el gradualismo y moverse con más fuerza para acabar tanto con la inflación como con las crecientes preocupaciones de que ésta persista.

Distintos actores de Wall Street esperan que el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) suba las tasas en 75 puntos básicos. Entre ellos se encuentran Goldman Sachs Group Inc (GS), JPMorgan Chase & Co. (JPM) y Barclays Plc (BCS), que citan las crecientes expectativas de inflación entre los estadounidenses como motivo de que la Fed pueda buscar el mayor aumento de tasas en casi tres décadas. Los economistas de Citigroup Inc. (C) y Bank of America Corp. (BAC) se encuentran entre los que siguen pensando que la Fed cambiará 50 puntos básicos, como estaba previsto antes de la lectura de inflación.

La Fed anunciará su decisión y publicará nuevas previsiones a las 02:00 p.m. del miércoles en Washington. Powell dará una conferencia de prensa 30 minutos después.

“La regla común es que, si te preocupa cómo van a afectar tus movimientos a los mercados financieros, te muevas con cautela”, dijo el economista senior de Barclays Jonathan Millar, uno de los primeros en pedir 75 puntos básicos. “Te preocupas por el riesgo de romper algo. En este caso, vale la pena romper algo. Estamos en un punto muy crítico en el que parece que su credibilidad está empezando a erosionarse.”

Powell dijo el mes pasado que la Fed no estaba considerando activamente un movimiento de 75 puntos básicos, aunque no lo descartó si las condiciones cambiaban. Aunque estableció una línea de base de aumentos de 50 puntos básicos en junio y julio, también se cubrió diciendo que eso dependía de que la economía evolucionara como los funcionarios esperaban.

El viernes, los datos mostraron que el índice de precios al consumidor aumentó un 8,6% en los 12 meses transcurridos hasta mayo, la cifra más alta en 40 años. La cifra, además, desafió las predicciones de que la inflación ya había tocado techo. El objetivo de la Reserva Federal es una inflación del 2%, aunque está basada en una medida separada, el índice de precios de los gastos de consumo personal, que fue del 6,3% en abril.

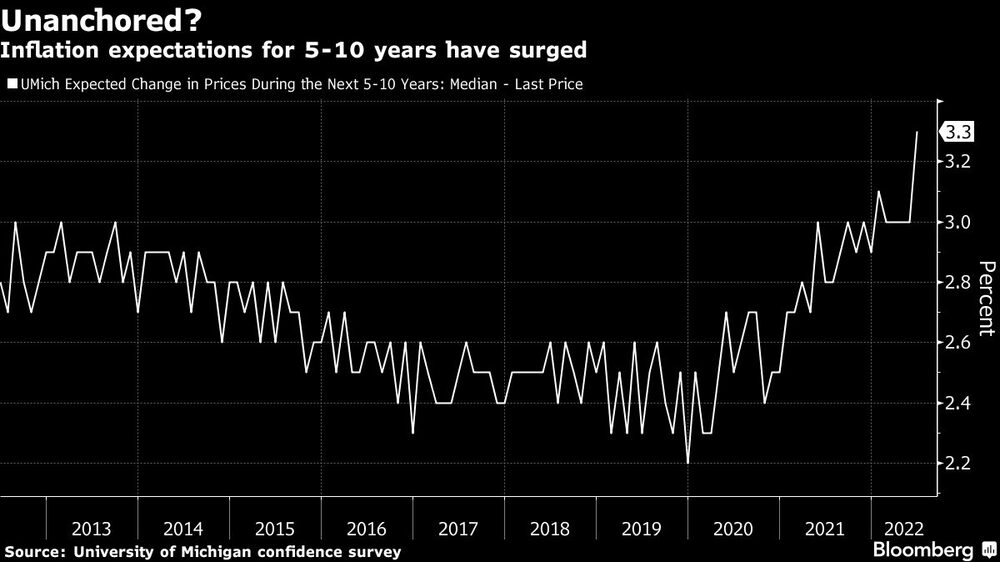

Aún más preocupante para los banqueros centrales fue la encuesta de sentimiento de la Universidad de Michigan, que muestra que los encuestados esperan que los precios avancen un 3,3% anual en los próximos cinco a diez años, la cifra más alta desde 2008 y superior al 3% de mayo.

Lo que dice Bloomberg Economics...

“El FOMC subirá las tasas de los fondos federales en 75 puntos básicos en su reunión de junio. Es posible que uno o varios miembros del comité, de tendencia moderada, disientan. Dadas las lecturas de inflación sorprendentemente elevadas de los últimos meses, Powell argumentará que es necesario un movimiento de gran envergadura para evitar que las expectativas de inflación se desanclen”.

Anna Wong, economista jefe de EE.UU.

Tanto Barclays como Jefferies (JEF), que fueron de los primeros en cambiar sus pronósticos sobre la Fed, citaron la encuesta de Michigan como prueba clave de que las expectativas de inflación podrían estar empezando a desanclarse, y Jefferies la calificó de “cambio de juego”.

En los mercados

“El objetivo de la Fed es que la inflación no se consolide”, dijo Diane Swonk, economista jefe de Grant Thornton LLP. “Los comportamientos de la gente están cambiando. Será mucho más difícil de cambiar más adelante. No se puede cometer el error de los años 70. Hay que afrontar la reducción de la demanda en un mundo de oferta restringida, por muy doloroso que sea”.

Los mercados empezaron a valorar un movimiento de 75 puntos básicos después de que la encuesta de la Fed de Nueva York mostrara el lunes que los consumidores estadounidenses esperan que los precios suban aún más rápido durante el próximo año, así como los informes del Wall Street Journal y otros medios de comunicación, como Bloomberg News, sobre la probabilidad de dicho movimiento.

“La fijación de precios del mercado para una acción agresiva de la Fed se ha acelerado, y creemos que los responsables de la política probablemente se inclinen por ella”, dijo Robert Dent, economista de Nomura Securities. La Fed está preocupada por el “riesgo al alza del proceso de generación de inflación”. Los mercados han brindado ahora a la Fed la oportunidad de actuar con mayor rapidez”.

Aunque Powell ha prometido ser “ágil”, un movimiento de 75 puntos básicos supondría un cambio sorprendente en la forma en que guía a los mercados. El FOMC avisó a los inversores con varios meses de antelación antes de detener sus compras de bonos del Tesoro y valores respaldados por hipotecas y subir las tasas desde cero en marzo.

Previsiones de los bancos sobre la Fed

Cómo ve Wall Street la decisión del FOMC y el gráfico de puntos

| Firma | Opinión |

|---|---|

| Goldman Sachs | Subidas de 75 puntos básicos en junio y julio; la mediana del gráfico de puntos mostrará un 3,25-3,5% a finales de 2022, un 3,75-4% en 2023 y un 3,5-3,75% en 2024 |

| JPMorgan | Subida de 75 puntos básicos en junio, 50 puntos básicos en julio y septiembre; tipo terminal del 3,25%-3,5% a principios de 2023 |

| Wells Fargo | Subida de 75 puntos básicos en junio; punto medio en el 3,375% a finales de 2022. 4,125% a finales de 2023, 3,125% en 2024 |

“Powell simplemente odia sorprender a los mercados”, dijo Vincent Reinhart, economista jefe de Dreyfus y Mellon. Aunque 75 puntos básicos parecen probables, “hay más posibilidades que las actuales en los mercados de que se mantenga en su plan original”.

Dot Plot

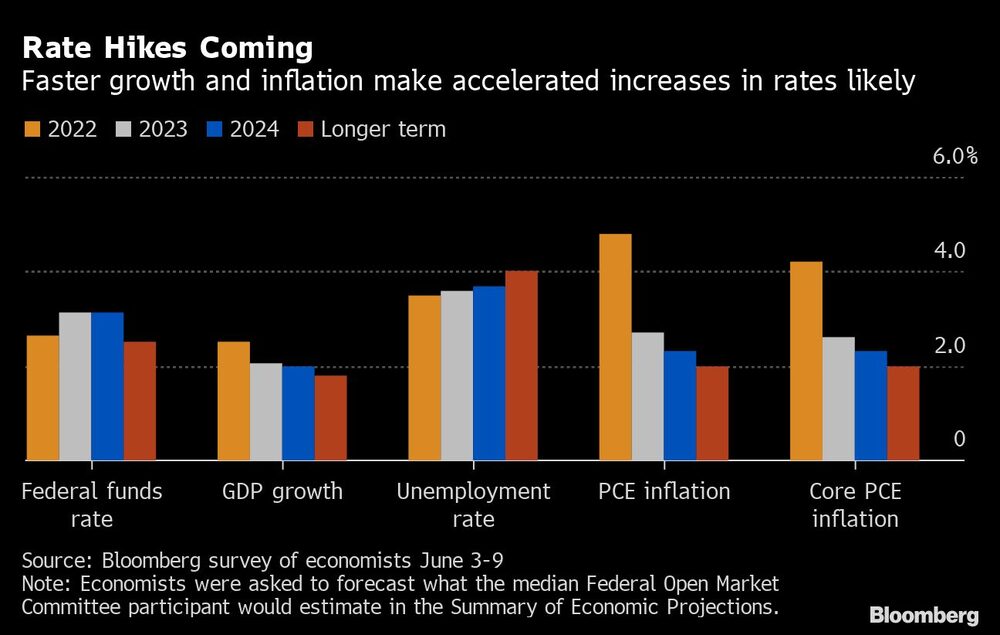

El punto medio de las proyecciones de tasas por parte de los miembros de la Fed podría elevarse hasta alrededor del 3% para finales de año, es decir, dos puntos porcentuales más que la tasa actual. En marzo, los funcionarios estimaron que su tasa de interés oficial terminaría en 2022 en torno al 1,9%.

Dicho esto, los líderes de la Fed preparan sus previsiones junto con los equipos de investigación con mucha antelación, por lo que existe el riesgo de que los puntos no reflejen la última urgencia sobre la inflación.

Aunque Powell ha dicho que su objetivo es lograr un “aterrizaje suave” de baja inflación y un mercado laboral aún robusto, las previsiones del FOMC también podrían dar una idea de lo cómodo que estaría el comité con un cierto impulso del desempleo para ayudar a enfriar la economía y la inflación. Las proyecciones podrían mostrar un aumento de la tasa de desempleo en 2023 y 2024 a partir de una previsión del 3,5% para este año.

“Ahora mismo, suenan a inflación, inflación, inflación”, dijo Thomas Costerg, economista senior de Estados Unidos en Pictet Wealth Management. “Lo que vamos a intentar leer entre líneas es si realmente creen o no que una recesión es lo que se necesita para calmar la inflación. El código de la recesión es si ven que el desempleo va a subir en 2023 o no. Ese sería un muy mal mensaje”.

El tono de la conferencia de prensa de Powell, que enfatiza el compromiso de la Fed con el control de la inflación, será especialmente importante antes de su testimonio semestral del 22 y 23 de junio ante el Congreso.

Los legisladores critican los altos precios, que se han convertido en una de las principales preocupaciones de los estadounidenses, lo que perjudica la posición de los demócratas del presidente Joe Biden ante los votantes de cara a las elecciones al Congreso de noviembre.

“Estará bastante sombrío”, dijo Reinhart. “Va a tener que transmitir un mensaje relativamente duro. Tendrá que llevar el traje negro y la corbata oscura”.

Este artículo fue traducido por Andrea González