Bloomberg — A principios de marzo, cuando Estados Unidos y sus aliados impusieron numerosas sanciones contra Rusia, el presidente Joe Biden dijo en la Casa Blanca que querían asestar un “poderoso golpe a la máquina de guerra de Putin”.

Pero a medida que la guerra en Ucrania se acerca a su día número 100, esa máquina sigue estándo operativa. Rusia está recibiendo el impulso de una avalancha de dinero que podría alcanzar una media de US$800 millones al día este año. Y eso sólo del petróleo y el gas.

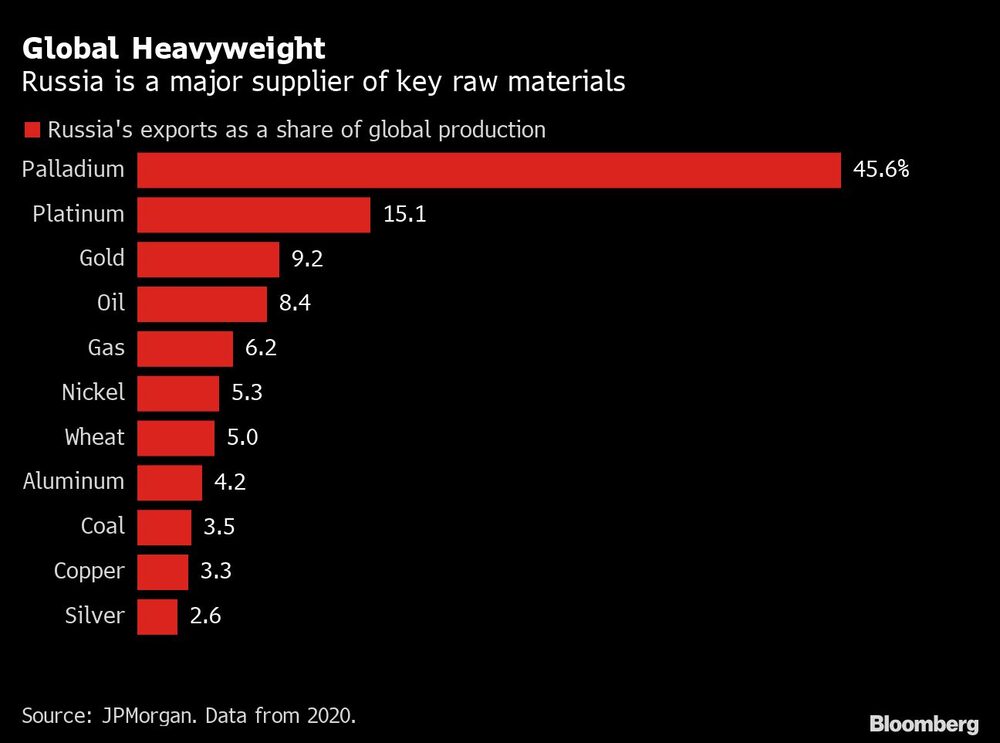

Durante años, Rusia ha actuado como un vasto supermercado de materias primas, vendiendo lo que un mundo insaciable ha necesitado: No sólo energía, sino también trigo, níquel, aluminio y paladio. La invasión de Ucrania ha empujado a Estados Unidos y a la Unión Europea a replantearse esta relación. El proceso de desacople está tardando, aunque la UE ha dado un paso más esta semana al llegar a un acuerdo (con compromisos) sobre las importaciones de petróleo ruso.

Rusia está lejos de salir indemne de las sanciones, que la han convertido en un paria en todo el mundo desarrollado. Los gigantes empresariales han huido del país. Muchos de ellos han dejado miles de millones de dólares en activos en el camino, y la economía se encamina a una profunda recesión. Pero Putin puede ignorar este daño por ahora porque sus arcas están rebosantes a causa de los ingresos por las materias primas, que se han vuelto más lucrativas que nunca gracias al aumento de los precios mundiales impulsado en parte por la guerra en Ucrania.

Incluso si algunos países detienen o eliminan gradualmente las compras de energía, los ingresos de Rusia por el petróleo y el gas serán de unos US$285.000 millones este año, según estimaciones de Bloomberg Economics en base a proyecciones del Ministerio de Economía. Esto superaría la cifra de 2021 en más de una quinta parte. Si se añaden otras materias primas, se compensan con creces los US$300.000 millones de reservas de divisas congeladas como parte de las sanciones.

Los líderes de la UE saben que deben dejar de comprar a Rusia y financiar indirectamente una guerra devastadora a las puertas de Europa. Pero a pesar de toda esa ambición, los gobiernos nacionales también saben sus propias economías verán repercusiones.

Esta semana los miembros del bloque acordaron proseguir con la prohibición parcial del petróleo ruso, allanando el camino para un sexto paquete de sanciones, pero sólo tras semanas de regateo y división.

“Siempre hay limitaciones políticas en el uso de las sanciones”, dijo Jeffrey Schott, investigador principal del Instituto Peterson en Washington. “Uno quiere maximizar el dolor en su objetivo y minimizar el dolor en casa, pero desafortunadamente, eso es más fácil de decir que de hacer”.

En Estados Unidos, los funcionarios están debatiendo formas de aumentar la presión financiera, posiblemente contribuyendo a imponer un tope al precio del petróleo ruso o imponiendo sanciones a los países y empresas que aún comercian con negocios rusos bajo restricciones. Pero este tipo de sanciones secundarias son profundamente divisivas y corren el riesgo de dañar las relaciones con otros países.

Estados Unidos ya ha prohibido el petróleo ruso, pero Europa está desprendiendo avanzando más lento. Esto da a Moscú tiempo para encontrar otros mercados (como los gigantes devoradores de materias primas China e India) para limitar cualquier daño a los ingresos por exportación, y a su caja financiera.

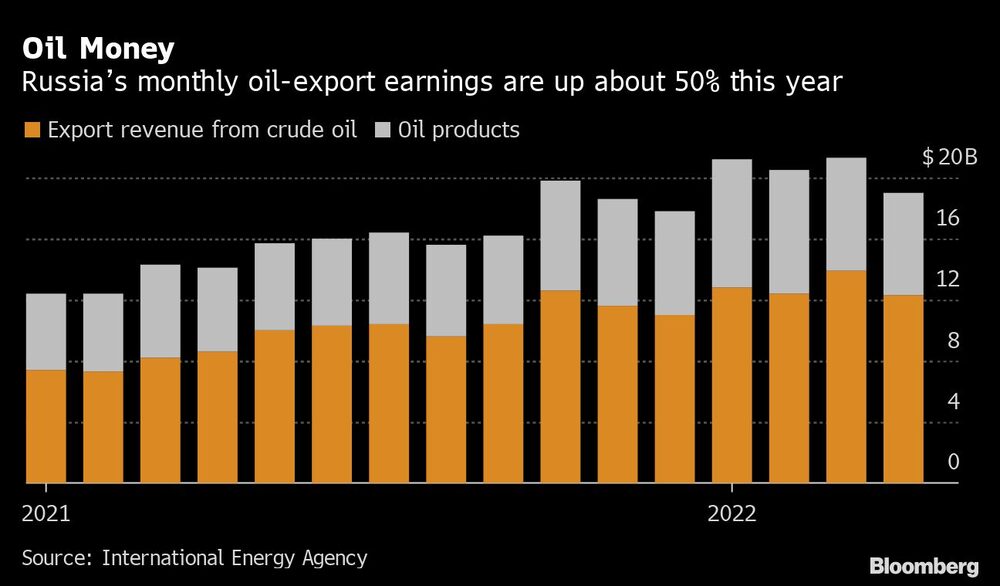

Esto significa que el dinero entra a raudales en las cuentas de Rusia, y las cifras son un recordatorio constante para las naciones occidentales de que es necesario un cambio drástico. Según la Agencia Internacional de la Energía, los ingresos por exportación de petróleo han aumentado un 50% con respecto al año anterior. Los principales productores de petróleo de Rusia obtuvieron en el primer trimestre su mayor beneficio combinado en casi una década, según estimaciones de SberCIB Investment Research, con sede en Moscú. Y las exportaciones de trigo continúan, a precios más altos, ya que las sanciones a la agricultura rusa ni siquiera se discuten porque el mundo necesita su grano.

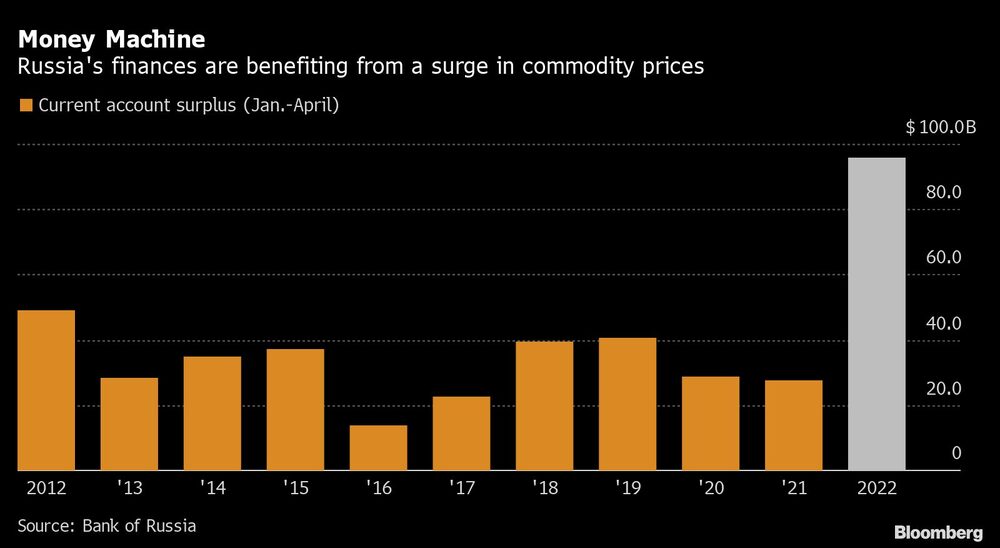

El superávit de cuenta corriente, la medida más amplia del comercio de bienes y servicios, se triplicó con creces en los cuatro primeros meses del año, hasta alcanzar casi US$96.000 millones. Esta cifra, la más alta desde al menos 1994, refleja principalmente un aumento de los precios de las materias primas, aunque también influyó la caída de las importaciones bajo el peso de las sanciones internacionales.

El rublo se ha convertido en otro símbolo utilizado por Putin para proyectar fuerza. Biden se burló de la moneda ante su desplome inicial tras las sanciones, pero desde entonces ha sido apuntalado por Rusia hasta convertirse en la moneda que mejor se ha comportado frente al dólar este año.

Putin también ha intentado aprovechar la posición de Rusia como superpotencia de productos básicos. En medio de la preocupación por la escasez de alimentos, ha dicho que sólo permitirá las exportaciones de grano y fertilizantes si se levantan las sanciones impuestas a su país.

“Si el objetivo de las sanciones era detener al ejército ruso, no era realista”, dijo Janis Kluge, asociada principal para Europa del Este y Eurasia en el Instituto Alemán de Asuntos Internacionales y de Seguridad en Berlín. “Todavía puede financiar el esfuerzo bélico, todavía puede compensar algunos de los daños que las sanciones están causando a su población”.

Uno de los grandes agujeros de las sanciones contra Rusia es la disposición de otras naciones a seguir comprando petróleo, aunque con descuentos en algunos casos.

Las refinerías indias compraron más de 40 millones de barriles de petróleo ruso entre el inicio de la invasión de Ucrania a finales de febrero y principios de mayo. Eso es un 20% más que los flujos entre Rusia e India para todo el año 2021, según cálculos de Bloomberg a partir de datos del Ministerio de Comercio. Los refinadores están buscando acuerdos privados en lugar de licitaciones públicas para conseguir barriles rusos más baratos que los precios del mercado.

China también está reforzando sus vínculos energéticos con el país, asegurándose precios más baratos al comprar el petróleo que se rechaza en otros lugares. Ha impulsado las importaciones y también está en conversaciones para reponer sus reservas estratégicas de crudo con petróleo ruso.

La historia es similar para los fabricantes de acero y carbón de coque. Las importaciones procedentes de Rusia aumentaron por tercer mes consecutivo en abril, duplicando el nivel del año pasado, según los datos oficiales de la oficina de aduanas. Y algunos vendedores de petróleo y carbón rusos han intentado facilitar las cosas a los compradores chinos permitiendo las transacciones en yuanes.

“La gran mayoría del mundo no está involucrada en la imposición de sanciones”, dijo Wouter Jacobs, fundador y director del Centro Erasmus de Comercio y Materias Primas de la Universidad Erasmus de Rotterdam. “El comercio seguirá adelante, la necesidad de combustibles estará ahí” y los compradores de Asia u Oriente Medio darán un paso adelante, dijo.

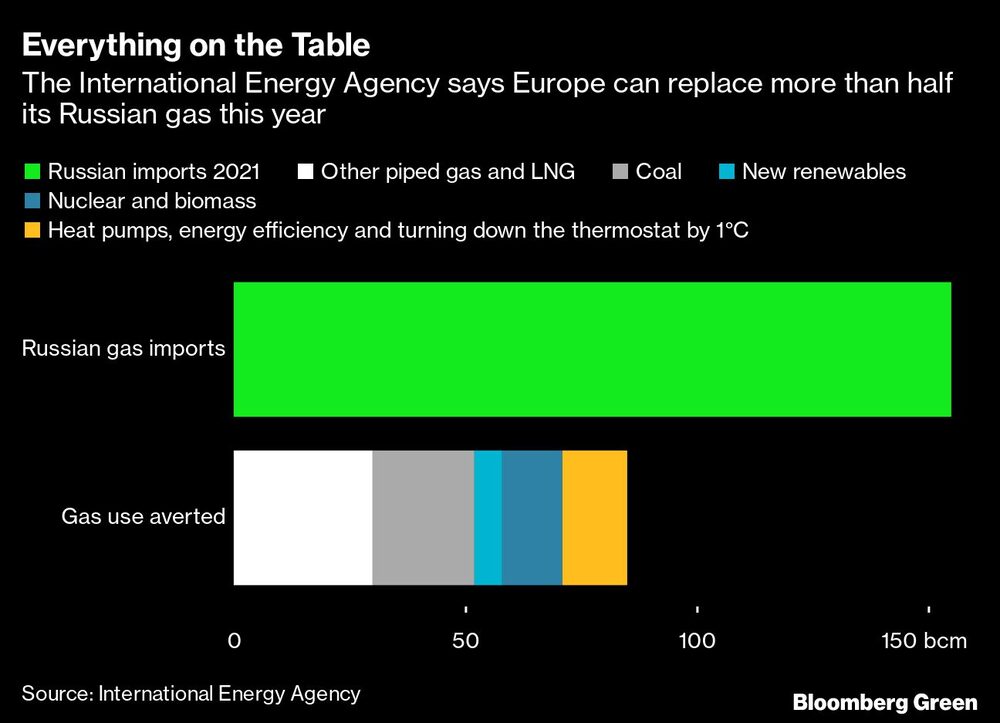

En lo que respecta al gas, Rusia tiene menos opciones para desviar los suministros, pero los países en el otro extremo de los gasoductos procedentes de Rusia, algunos de los cuales pasan por Ucrania, también están atrapados en una dependencia mutua.

Alrededor del 40% de las necesidades de gas de la UE están cubiertas por Rusia, y éste será el vínculo más difícil de cortar para el bloque. Las entregas europeas incluso se dispararon en febrero y marzo, ya que la invasión provocó una subida de precios en los centros europeos de gas, lo que abarató las compras a la empresa rusa Gazprom PJSC para la mayoría de los clientes con contratos a largo plazo.

Los volúmenes han disminuido desde entonces gracias a un clima más cálido y a la entrada récord de gas natural licuado procedente de Estados Unidos y otros países. También ha habido interrupciones por la actividad militar, y la propia Rusia interrumpió el suministro a Polonia, Bulgaria y Finlandia, que rechazaron la exigencia de Putin de pagar en rublos.

Incluso cuando la UE reduce su dependencia -Alemania dice que se ha reducido al 35% desde el 55%- hay complicaciones a cada paso. Varios grandes compradores de gas ruso se han esforzado por seguir comprando el crucial combustible, y empresas de servicios públicos como la italiana Eni SpA y la alemana Uniper SE esperan que los suministros continúen.

Aunque el progreso es lento, la dirección es sólo hacia más y más restricciones. Incluso con un calendario incierto, la presión sobre la economía rusa, y las finanzas de Putin, acabará teniendo un costo.

El sector energético del país también se enfrenta a una serie de otros factores más allá de la demanda, desde las restricciones al transporte y los seguros hasta la debilidad de la demanda interna. La producción de petróleo puede caer más de un 9% este año, mientras que la de gas puede descender un 5,6%, según las perspectivas de base del Ministerio de Economía ruso.

“En el Kremlin hay cierto optimismo e incluso sorpresa por el hecho de que la economía rusa no se haya derrumbado por la embestida de las sanciones”, dijo Tatiana Stanovaya, fundadora de la consultora política R.Politik. “Pero de cara a dos o tres años, hay muchas dudas sobre cómo sobrevivirán los sectores energético y manufacturero”.

Con la asistencia de James Herron, Nick Wadhams, Debjit Chakraborty, Libby Cherry, Grant Smith, Daniel Flatley, Julian Lee, Aine Quinn, Todd Gillespie, Sarah Chen, David Stringer, Elena Mazneva y Anna Shiryaevskaya.