Buenos Aires — Desde mediados de 2020 hasta la fecha, los Certificados de Depósito Argentinos (Cedear) se convirtieron en la estrella absoluta de la renta variable que se opera en la Bolsa porteña. Y si bien las acciones a nivel global vienen teniendo un 2022 muy difícil, con un S&P 500 que retrocede más del 12% en mayo, hay algunos papeles que le están permitiendo a los inversores locales cerrar mayo con una sonrisa.

Entre tantas difíciles, aquellos que apostaron por el sector energético han cantado victoria en el quinto mes del año, aunque también hubo algunos papeles que lograron ganarle a la inflación y al dólar.

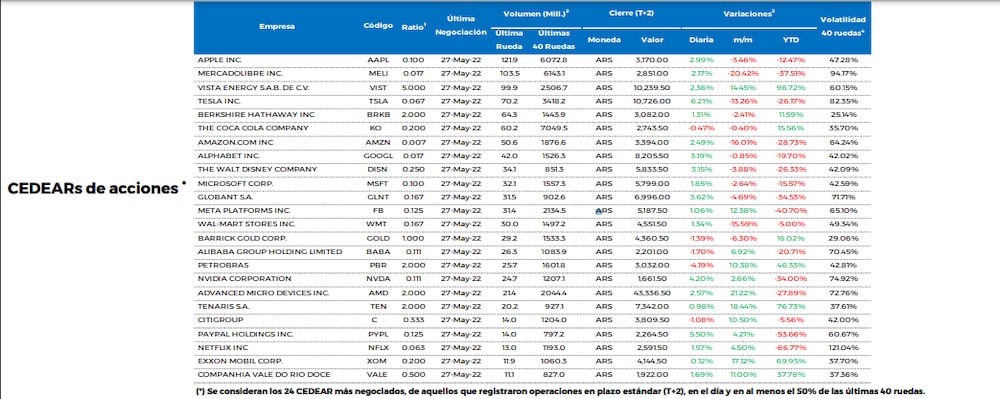

Bloomberg Línea relevó cuáles fueron los Cedear que mejor rindieron en mayo, tomando en cuenta las nueve réplicas de fondos cotizados (ETF) que se operan en Buenos Aires y también los 24 certificados de acciones que mayor liquidez han mostrando en las últimas ruedas.

Los Cedear que ganaron en mayo

El sector energético ha sido uno de los más favorecidos por la invasión de Rusia sobre Ucrania, ya que la agresión disparó los precios del petróleo y el gas. Y en el quinto mes del año volvió a mostrarse sólido.

Entre el 30 de abril y el 27 de mayo, el Cedear del ETF de energía (llamado Energy Select Sector o XLE) subió un 20,8% en pesos, para alcanzar un precio de $9.293,50. Para tomar dimensión del avance, cabe señalar que el dólar CCL y el dólar MEP subieron alrededor de 2% en todo el mes. Por otro lado, se proyecta una inflación del 5% para el mes de mayo.

El XLE tiene más del 44% de su cartera posicionada en dos grandes activos de la industria petrolera: Exxon Mobil Corp. (XOM) y Chevron Corp. (CVX).

Precisamente, Exxon Mobil fue una de las mejores acciones del mes y eso se replicó entre los papeles que se operan en Bolsas y Mercados de Buenos Aires (ByMA), ya que su Cedear muestra un avance del 18% en mayo, a solo una rueda de que concluya el mes.

También se destacaron otros Cedear de la industria hidrocarburífera: el ya mencionado Chevron (gana 16,72% en pesos durante mayo) o la petrolera argentino - mexicana Vista (VIST), que sube 16,5%.

El Cedear de Vista lleva una suba del 96,72% en pesos en lo que va del año, mientras que el de Exxon ha subido 69,95%

Pero también hubo vida fuera del sector energético en mayo. El Cedear del fabricante de microchips Advanced Micro Devices (AMD) lidera por ahora las subas mensuales con un avance de casi el 22% en pesos.

Sin embargo, a diferencia de los antes consignados, AMD venía sufriendo una paliza durante el año. De hecho, en lo que va de 2022 lleva una baja cercana al 28%.

También se destaca un Cedear cuyo subyacente es un ADR argentino en Wall Street: se trata de Tenaris, que ganó más de 18% en mayo.

Los peores rendimientos de mayo

Hasta ahora, el Cedear más castigado de mayo, entre aquellos que cuentan con mayor volumen de operaciones, ha sido el de MercadoLibre Inc. (MELI), que perdió más de un 20% en pesos en el mes.

Similar suerte sufrieron otros gigantes de la industria tecnológica. El Cedear de Amazon.com Inc. (AMZN) retrocede alrededor de un 16% en el recorrido mensual.

Bancos y energéticas, dos de los sectores con potencial para seguir subiendo

Según un sondeo entre 150 analistas realizado por Reuters entre el 12 y el 24 de mayo, en Wall Street esperan un repunte desigual y poco sustancioso para las acciones. Si bien los expertos creen que habrá un rebote desde los precios actuales, no esperan que recuperen máximos para este año ni para el próximo.

En ese contexto, Bloomberg Línea consultó a diversos analistas para saber qué perspectivas tienen en relación al futuro cercano y existen diversas visiones respecto de hacia dónde conviene apuntar.

“Nos gusta el sector financiero, en particular los bancos, ya que la subida de las tasas de interés debería traducirse en un aumento de los márgenes de beneficio en la mayoría de las actividades bancarias, en particular con los préstamos en las actividades de crédito”, señaló a este medio el analista estadounidense Jake Dollarhide, cofundador de Longbow Asset Management Company.

El analista norteamericano sostuvo que a él y a su equipo le gustan los grandes bancos, “como Citigroup Inc. (C), Bank of America Corp. (BAC) y JP Morgan Chase & Co (JPM)”.

Asimismo, Juan Manuel Franco, economista en jefe de Grupo SBS, se refirió a empresas de Argentina que pueden tener un recorrido positivo en un futuro cercano: “Dado el contexto actual de altos precios de los commodities, que creemos de mantendrán durante algún tiempo, favorecemos acciones de empresas del sector energético, como Pampa, Transportadora Gas del Sur o Vista, en un marco en que algunas flexibilizaciones cambiarias podrían impulsar las inversiones en el sector”.

Cabe señalar que, a diferencia de Vista, que se opera a través del programa Cedear, tanto Transportadora Gas del Sur (TGSU2) como Pampa Energía (PAMP) son papeles propios de la Bolsa porteña.

Commodities, en el corto plazo

Por su parte, el economista y director de Grupo IEB, Norberto Sosa, afirmó que en este momento “sigue teniendo sentido apostar a las commodities en la cartera”, y puntualmente se refirió a los activos que vienen subiendo: petróleo, gas y trigo. Sosa consideró que aún tienen recorrido ya que “no se está cosechando trigo en Ucrania ni se está resolviendo el problema del combustible”, además de que “China va a empezar a demandar”, cuando empiece a abrirse.

Ante la consulta puntual sobre acciones, Sosa respondió: “Todo depende. Quien mira el corto plazo y busca ser defensivo conviene quedarse del lado de las acciones de valor, pero para quien mira a más largo plazo tiene buenas oportunidades en el sector growth”.

Cabe señalar que growth apunta a las acciones de “crecimiento”, denominación que se suele marcar a los papeles tecnológicos. En ese sentido, Sosa destacó: “Si yo tuviese un portafolio growth, sector muy castigado en los últimos meses, esperaría, no vendería. Principalmente si se trata de una cartera bien diversificada en fondos”.

Oportunidades en renta fija

A la hora de referirse a los bonos, Sosa indicó que para quien tiene que armar una cartera a principios de junio “hay deuda muy atractiva”, y resaltó las oportunidades en activos de corta duración y de buena calidad crediticia.

En tanto, Juan Manuel Franco se refirió a las oportunidades dentro de la deuda argentina de legislación extranjera: “Creemos que el contexto global de suba de tasas de Estados Unidos, con una postura más restrictiva, podría dificultar cierto impulso a la renta fija en dólares argentina, aunque, estando en paridades tan bajas, los perfiles arriesgados que apuestan por el mediano plazo podrían ver valor en GD35 (por su convexidad y baja paridad) o GD41 (por indenture y mejor current yield). Asimismo, quienes vean con optimismo el pago de amortización de 2024 del GD30, podrían ver atractivo en este bono, cuyo retorno se eleva sustancialmente de ocurrir ese pago de capital”.

Por su parte, Juan Ignacio Padilla, Global Asset Allocation Strategist en Balanz Capital, mencionó que hay una combinación de factores que ha llevado a las tasas de bonos globales a un nivel que no hemos visto en los últimos 10 años, donde la cantidad de deuda negativa en el mundo se redujo vertiginosamente, lo que indica que la tesis de dinero a tasa negativa se está acabando y los inversores piden cada día más tasa.

“Creemos que el mundo se está acomodando en un nivel de inflación y de tasa libre de riesgo en un nivel más elevado de lo que hemos visto en los últimos años, aunque, luego del movimiento al alza de la tasa americana y de los spreads globales, surgieron oportunidades en el universo renta fija”, resumió Padilla.

En ese sentido, el ejecutivo de Balanz detalló: “Recomendamos sumar deuda de corta duración, en la que la tasa compense los riesgos, en especial deuda de Latinoamérica o emergentes. Recomendamos agregar esta exposición a la cartera a través de riesgo corporativo con fundamentals sólidos, con rendimientos mayores a 5-6%, que tengan baja incidencia de la tasa libre de riesgo”.

Por último, resumió: “En Balanz armamos un Pack renta fija global con bonos de MercadoLibre 2026, Gol 2026 y Ford 2026. Esta selección de empresas ofrece una tasa atractiva relativo a lo que ofrece el mercado de renta fija actual, diversificación que mitiga el riesgo de emisor / país / sector y una selección de créditos que ofrecen una buena relación riesgo/retorno y/o un potencial upside de precio”.

TE PUEDE INTERESAR:

Argentina y las criptomonedas: entre el auge de la adopción y el rechazo regulatorio

Argentina abre mercado de capitales argentino a emisores extranjeros