Bloomberg — Los inversores están evitando casi todo excepto el efectivo en esta venta de activos.

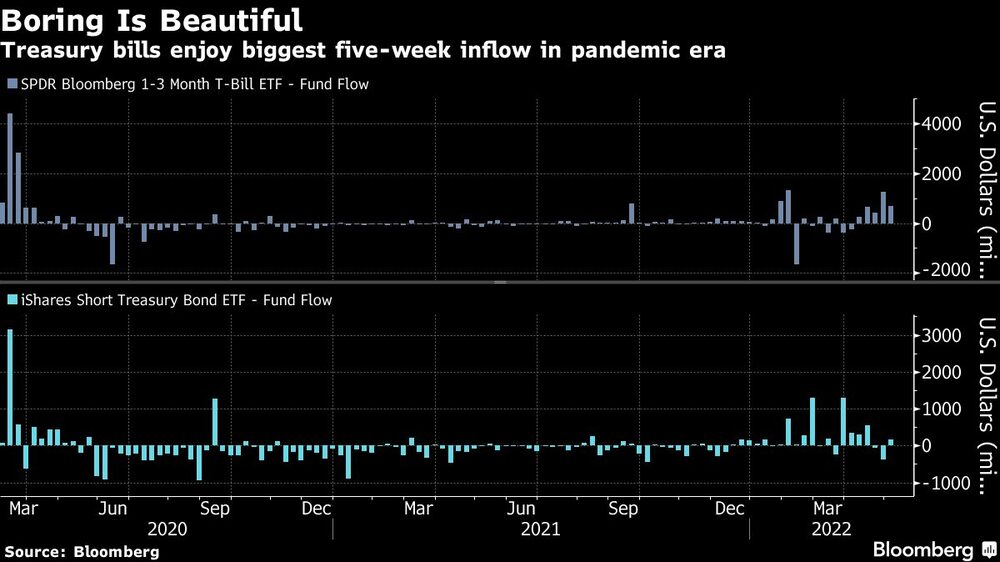

El índice Bloomberg Dollar Spot ha superado a todos los demás activos este mes, registrando un avance del 0,6% en un momento en que las acciones y los bonos están cayendo. Los inversores han invertido efectivo en un fondo cotizado en bolsa que sigue las letras del Tesoro durante cinco semanas, registrando las mayores entradas desde 2020.

Todo muestra que los inversores están enfocados en una cosa en este momento: la preservación del capital. La desaceleración del crecimiento económico, la inflación persistente y los persistentes confinamientos por el Covid-19 en China se han combinado para crear un panorama de inversión tóxico. Incluso las materias primas, una jugada favorita en tiempos de inflación, sucumbían a la liquidación mundial el lunes.

“Cada vez que se ve este tipo de volatilidad del mercado, los inversores acuden en masa a la seguridad del efectivo y ahora está viendo esa dinámica, absolutamente”, dijo Dan Suzuki, director adjunto de inversiones de Richard Bernstein Advisors.

“En lugar de un cambio desde las acciones a una combinación de bonos y efectivo, los movimientos hacia el efectivo están siendo financiados por las ventas de acciones y bonos. Eso resultó en un gran aumento en la demanda de efectivo”, agregó.

Es un tema que se repite en los pasillos de las casas de inversión más grandes. Como dijo la semana pasada Rick Rieder, director de inversiones de renta fija global de BlackRock Inc. (BLK), “estamos reteniendo gran parte de nuestro efectivo”. Su firma ha estado agregando más operaciones de calidad, reduciendo los bonos basura a favor del crédito de grado de inversión y los valores respaldados por activos de alta calificación.

Paul Tudor Jones, CEO y director de inversiones de Tudor Investment Corp, ha dicho que no está seguro de si este será un momento en el que realmente esté tratando de ganar dinero.

“No se puede pensar en un entorno peor que el que tenemos ahora para los activos financieros”, dijo a CNBC este mes. “Claramente, las personas no desean poseer bonos y acciones”.

Paul Tudor Jones le dijo a CNBC que la preservación del capital es lo más importante

Si bien los mercados de acciones y bonos han estado cayendo durante todo el año, los movimientos se han vuelto especialmente bruscos desde el aumento de la tasa de 50 puntos básicos de la Reserva Federal la semana pasada. El aumento avivó el temor de que la economía estadounidense esté al borde de caer en una estanflación, una combinación de aumento de los costos, caída del empleo y crecimiento lento.

Los inversores acudieron en masa al SPDR Bloomberg Barclays 1-3 Month T-Bill ETF (BIL) de US$17.000 millones, agregando US$3.300 millones desde principios de abril, según datos recopilados por Bloomberg. El ETF (SHV) de bonos del Tesoro cortos de iShares de US$18.000 millones ha visto una inyección de efectivo de US$2.200 millones en las últimas siete semanas.

Con la asistencia de Eddie van der Walt.

Este artículo fue traducido por Miriam Salazar