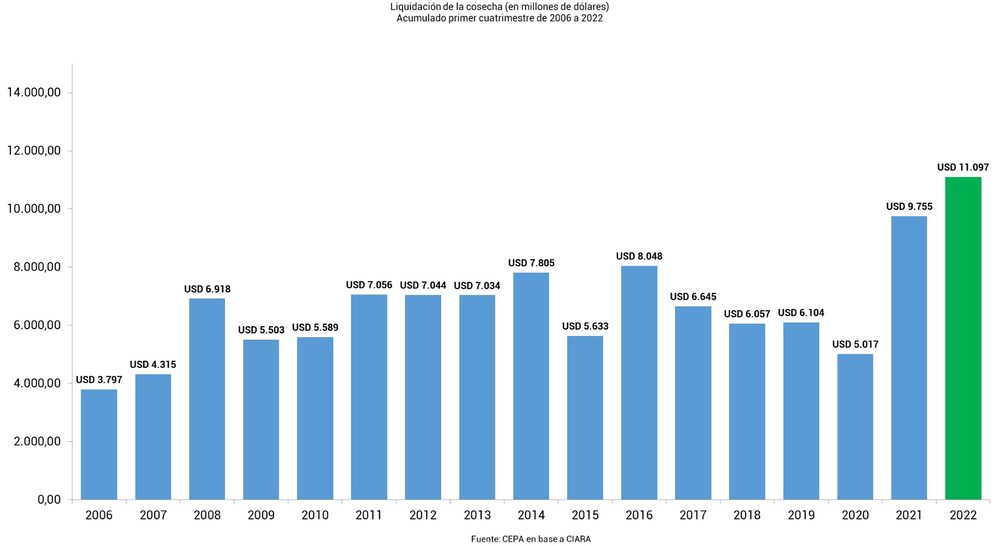

Buenos Aires — Robustecer las alicaídas reservas en dólares es una de las prioridades del Gobierno y del Banco Central de la República Argentina (BCRA), tanto por el cumplimiento del acuerdo con el FMI como por la necesidad de sumar divisas para defender el tipo de cambio y afrontar las obligaciones del país. Y, si bien el mes de mayo arrancó con un dato positivo –el BCRA adquirió 180 millones netos en la primera rueda– el consolidado del año viene muy negativo, a pesar de la liquidación récord del campo.

Cabe señalar que entre enero y abril el saldo neto a favor del BCRA en el Mercado Único y Libre de Cambios fue de tan solo US$112 millones, mientras que en 2021 había comprado US$ 3.639 millones en ese mismo período. La pregunta es por qué la autoridad monetaria no logra comprar dólares en un contexto que parece favorable en términos de cosecha valorizada.

Por qué el Central no logra comprar dólares

“Pese a una liquidación récord del agro, el BCRA no acumula reservas y esto se explica principalmente por el mayor pago de importaciones (particularmente de energía), de servicios (donde impacta la mayor apertura del turismo internacional) y cancelación de préstamos por parte de las empresas”, explicó a Bloomberg Línea, el economista jefe de Banco Galicia, Diego Chameides.

Además, Chameides destacó que la brecha cambiaria, en torno al 80%, “sigue siendo un desafío importante para la meta de acumulación de reservas acordada con el FMI”.

En línea con esta mirada, el estratega de Banco Mariva, Lucas Longo, sostiene que la reactivación de la economía, en conjunto con precios de hidrocarburos históricamente altos, obliga a pagar más importaciones. “Durante el primer trimestre de 2022 importamos un promedio mensual de US$5.200 millones, contra un US$3.900 millones en ese mismo período de 2021″, explica Longo.

En segundo término, el ejecutivo de Banco Mariva añade el factor “servicios” e indica que los mayores costos de fletes, el mayor consumo en exterior, junto con levantamiento de la cuarentena y por ende mayor movilidad, “están presionando la cuenta de servicios, que tuvo en marzo su mayor déficit mensual (US$ 1.000 millones) desde el 2018. El primer trimestre cerró un déficit promedio mensual de US$784 millones, contra US$228 millones para el primer cuatrimestre de 2021″.

En tercer lugar, Longo hizo referencia al impacto de los intereses y la cuenta financiera. En ese sentido, detalló que tener deuda tanto soberana como sub-soberana con cupones step-up “está comenzando a tener su efecto negativo, ya que la salida por pagos de intereses está comenzando a elevarse levemente”.

Y añadió: “El sector privado continúa demandando reservas para el pago de deuda. Mientras en el primer trimestre de 2021 el sector privado había demandado US$ .400 millones para el pago neto de amortizaciones de deuda, en el primer trimestre de 2022 ese mismo concepto demandó US$1.800 millones”.

El cepo y la apreciación del peso

El director de la consultora Ecolatina, Federico Moll, puso énfasis en cómo la apreciación cambiaria real que se viene dando en el dólar mayorista genera incentivos inversos a los que requiere el Gobierno para engrosar sus reservas.

“Cuando apreciás el tipo de cambio el resultado obvio va a estar relacionado con una mayor demanda de dólares. Hay un nivel de apreciación para el cual no hay oferta que termine equilibrando el mercado a ese precio”, señaló.

En términos concretos, Moll reseñó que hoy el importador “importa todo lo que puede, ya que no sabe si el día de mañana va a poder acceder al oficial” y, al mismo tiempo, “el exportador frena todo lo que puede sus exportaciones”. Más allá de las liquidaciones récord, esto último puede verse en otros sectores. “Las personas que exportan servicios, por ejemplo, tratan de ir al paralelo, por la brecha cambiaria que hay”.

Aún con este panorama, Moll consignó que la peor señal no es el nivel actual del tipo de cambio, sino la falta de anclaje de expectativas y, por ende, el temor a lo que pueda pasar en los próximos meses.

Acumulación de reservas

Un informe de la consultora Invecq refiere a las metas con el FMI y destaca que en el caso del objetivo de reservas netas las mismas fueron cumplida, aunque aclara un detalle.

“La meta apuntaba a alcanzar los US$3.520 millones para fines de marzo y fue efectivamente sobrecumplida al superar los US$3.700 millones. Sin embargo, esto fue posible gracias al primer desembolso del Fondo, el cual incorporó un total cercano a los US$4.400 millones de dólares al stock neto, sin el cual el primer trimestre del año hubiera finalizado en terreno negativo”, sostiene el estudio.

Además, Invecq aclara que para los próximos desembolsos no podrán ser destinados a engrosar las reservas netas, ya que se dispuso que solo aproximadamente un 10% del total acordado, agotado ya en el primer envío, pueda ser destinado a financiamiento neto. Por lo tanto, el Banco Central no podrá contar con las próximas llegadas de DEGs para cumplir la meta de acumulación de reservas, que para el segundo trimestre implica llegar a los US$6.400 millones de dólares”.

El objetivo consensuado con el FMI es cerrar el 2022 con una acumulación de reservas neta de US$5.800 millones.

TE PUEDE INTERESAR:

¿En qué invertir? Los 3 CEDEARs que mejor rindieron en abril y las opciones para mayo

Inflación mayo 2022: los cinco aumentos más importantes que llegan este mes