Bloomberg — La combinación de una mayor inflación y tasas más altas ha alcanzado a las acciones bancarias, que ahora se encaminan hacia su peor rendimiento mensual en más de dos años.

El índice S&P 500 Banks ha perdido un 9,2% en abril, en camino a su mayor caída en un mes desde marzo de 2020, borrando unos US$120.000 millones en valor de mercado.

Una serie de resultados favorables en el primer trimestre no ha logrado impulsar las acciones de las instituciones financieras, como Bank of America Corp (BAC), Truist Financial Corp (TFC) y Fifth Third Bancorp (FITB), que se han quedado rezagadas en los mercados más amplios por la creciente percepción de que el riesgo de recesión supera las posibles ganancias en márgenes debido a los mayores costes de los préstamos.

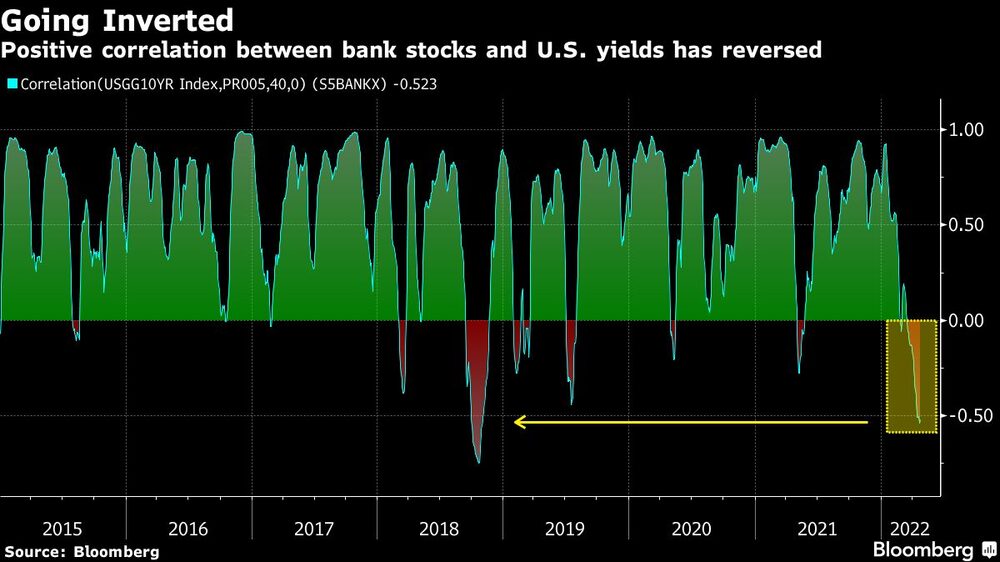

Para algunos inversores y analistas, el desplome de las acciones bancarias es especialmente desconcertante, ya que el aumento de los rendimientos del Tesoro estadounidense, algo que normalmente ayudaría a impulsar las acciones, está teniendo un efecto limitado. De hecho, mientras el rendimiento del Tesoro a 10 años se asienta cerca de su nivel más alto desde 2018, su correlación de 40 días con las acciones bancarias se ha convertido en la más invertida en tres años y medio.

“Históricamente, los bancos tienen una fuerte correlación con la dirección de los rendimientos de los bonos, pero debido a las recientes preocupaciones sobre el crecimiento, han abierto una brecha con los rendimientos”, escribieron en una nota los estrategas de JPMorgan Chase & Co. (JPM) incluyendo a Mislav Matejka.

Un sólido trimestre de ganancias no ha ayudado a impulsar las acciones. Los grandes bancos registraron fuertes ingresos comerciales y un crecimiento continuo de los ingresos netos por intereses. Aun así, los nombres de gran capitalización, incluidos Wells Fargo & Co. (WFC) y Bank of America, han caído al menos un 3% cada uno desde que presentaron resultados mejores de lo esperado este mes.

En su reunión anual celebrada el martes, la CEO de Citigroup Inc. (C), Jane Fraser, dijo que el banco no espera que la inflación descarrile el crecimiento de Estados Unidos.

La desconexión entre el rendimiento de las acciones y los beneficios “es la mayor frustración para muchos inversores en acciones bancarias, pero también es algo comprensible dado el creciente temor a una desaceleración/recesión económica”, dijo el analista de Deutsche Bank (DB) Matt O’Connor.

Ese sentimiento fue compartido por el analista de Wells Fargo Mike Mayo, quien el martes dijo que no entiende por qué las acciones de Bank of America, que han bajado más del 18% en 2022 frente a la caída del 14% del índice bancario KBW, están teniendo un rendimiento tan malo este año.

“No puedo creer que con todas estas subidas de las tasas de interés que benefician a Bank of America más que a cualquier otro gran banco, la acción haya bajado tanto en lo que va de año”, dijo Mayo en una entrevista con Bloomberg Television.

Prepárese para el impacto

Un factor importante para las acciones de los bancos durante el próximo año será la Reserva Federal y la forma en que intente enfriar la inflación, que ha alcanzado su nivel más alto en cuatro décadas. El banco central subió las tasas de interés en 25 puntos básicos en marzo y los operadores están valorando más de 200 puntos básicos de subidas de tasas adicionales este año, incluyendo al menos tres alzas consecutivas de medio punto.

En Morgan Stanley (MS), los estrategas rebajaron la calificación de todo el sector financiero a finales de marzo y dijeron a los inversores que se prepararan para la posibilidad de un crecimiento más lento en EE.UU..

Sin embargo, no todo el mundo cuenta con una recuperación de las acciones bancarias.

“Aunque podría llevar algún tiempo obtener una claridad absoluta” sobre las múltiples cuestiones pendientes, incluida la de si la Reserva Federal puede lograr un aterrizaje suave, “la bajada de los precios de las acciones ante el aumento de las estimaciones de beneficios y las sólidas métricas de rentabilidad, podría dar lugar a una oportunidad a corto plazo”, escribió el 22 de abril el analista de Barclays Jason Goldberg.

Este artículo fue traducido por Andrea González