Si bien existen infinitas formas de pensar una cartera de inversiones, hay una palabra que aparece en boca de prácticamente todos los especialistas: diversificación. Tanto brokers como asesores financieros suelen recomendar a sus clientes diversificar instrumentos y riesgos, de manera tal de no perder todo si falla alguna estrategia.

Bajo esa premisa, Bloomberg Línea consultó a especialistas del sector de qué manera se piensa o se lleva a cabo un plan de diversificación de riesgo y por qué todas las escuelas de finanzas lo ven como un concepto ineludible.

Salvarse de las caídas

“Diversificar nos permite reducir mucho la volatilidad, que se relaciona con las caídas que pueden sufrir nuestras inversiones en el corto plazo, y nos ayuda a evitar lo que se llama pérdidas catastróficas, que son aquellas del 50% o 70% de nuestro capital”, asegura Jonatan Kon Oppel, asesor financiero en Conosur Inversiones y fundador de JKO Finanzas.

Kon Oppel cita el siguiente ejemplo para manifestar la importancia de diversificar: “Una canasta diversificada de acciones, que contiene mas de 500 empresas de Estados Unidos, solo cayó más de 20% en seis de cada 100 períodos de un año. Al mismo tiempo, si observamos los últimos 40 años, casi la mitad de las acciones individuales cayeron más de un 70% y nunca se volvieron a recuperar”.

Por otra parte, resaltó que “diversificar en tipos de inversiones” también ayuda. “Aquellos que incorporaron oro, por ejemplo, han tenido caídas menores de su conjunto total de inversiones en los momentos de crisis, con rendimientos similares a los buenos momentos”.

Tres conceptos clave

Una coincidencia en las respuestas de varios de los consultados es que para una correcta diversificación de cartera, quien asesora al inversor o el inversor mismo debe tener en cuenta tres factores: su horizonte, su tolerancia al riesgo y su objetivo.

“Es importante conocer nuestro objetivo y armar una cartera que se acople al mismo. Por ejemplo, una cartera cuyo objetivo sea ganarle a la inflación en el transcurso de un año, va a ser diferente a una cartera cuyo objetivo sea acumular un ahorro para pagar la universidad de nuestros hijos”, señala Lautaro Franco, team leader de banca digital de Portfolio Personal Inversiones (PPI).

En relación a la importancia del “horizonte”, Franco sostiene: “Si tenemos definido cuánto tiempo pensamos mantener cada instrumento en nuestra cartera podríamos, por ejemplo, encontrar un balance entre instrumentos de corto plazo (generalmente con menor rendimiento y menores riesgos asociados) y los instrumentos de más largo plazo”.

Por último, en lo relacionado a la tolerancia al riesgo, el ejecutivo explica: “Dependiendo de la aversión al riesgo de cada inversor, los tipos de instrumentos -y sus proporciones- que tenga en cartera serán diferentes”.

Tipos de inversores

Los inversores denominados “conservadores”, son aquellos que buscan salvaguardar su capital y que no esperan grandes ganancias y, por ende, no quieren correr riesgos. A este tipo de inversores, los analistas suelen recomendarles instrumentos seguros como, por ejemplo, bonos públicos de Estados con buen historial crediticio o fondos comunes de inversión con bajo riesgo, entre otras posibilidades.

En el otro extremo aparecen los inversores agresivos, que están dispuestos a perder parte de su capital, ya que buscan rendimientos mucho más altos. “Si tuviera que armar una cartera de un perfil agresivo podría recomendarle hasta un 60% en acciones y el saldo restante en renta fija o bien incluir estrategias con opciones y derivados para ganar mayor exposición al mercado o cobertura”, explica el asesor financiero de Grupo IEB Matías Waitzel.

En cuanto un nivel intermedio, es decir, un inversor moderado, Waitzel indica que para ese perfil invertiría hasta un 30% en activos de renta variable y un 70% restante en activos de renta fija. A su vez se podría pensar en incluir algún crédito que sea un poco más riesgoso en búsqueda de mayores rendimientos. Dentro del mercado de renta variable, son muy interesantes los ETF que cumplen la misma función que un fondo común de inversión y permiten diversificar el portafolio a través de un único vehículo.

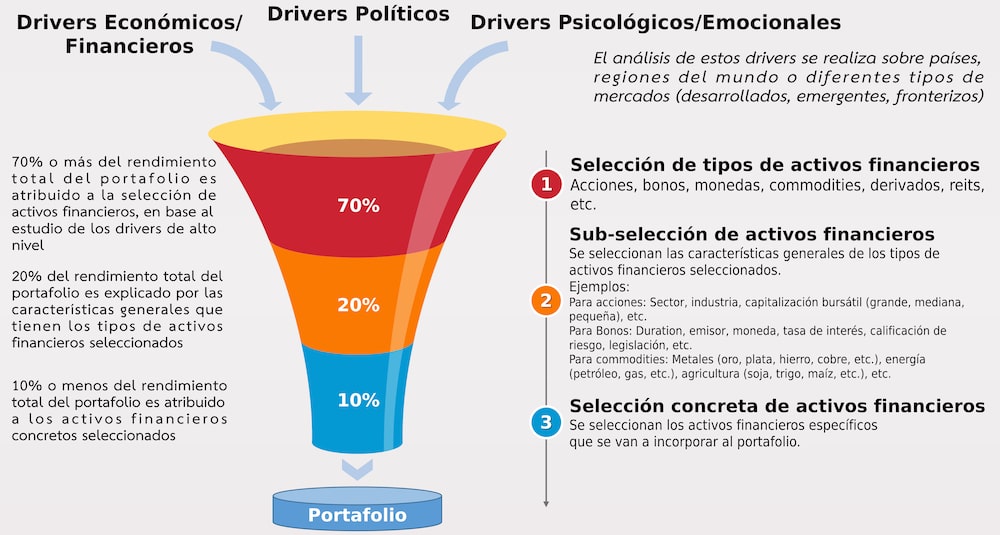

Método top-down

El asesor financiero Leonardo Guidi, de Grupo Carey, indica que luego de determinar los tres factores fundamentales (objetivo, horizonte y perfil) es esencial analizar las variables económicas, políticas y psicológicas del mercado. Y que lo más importante es el tipo de activo en el que se invierte, más allá de optar por un papel puntual u otro.

“El 70% del rendimiento del portafolio está determinado por el tipo de activo que se elige y si estuvo de acuerdo al momento en que se compró. Si se hizo una buena asignación a la persona le va a ir bien, incluso aunque haya elegido un instrumento no tan bueno”, explicó.

Siguiendo el método top- down al que suscribe Guidi, no sería tan importante que el inversor haya elegido la acción de una empresa o de otra en el S&P 500, como sí lo es haber comprado acciones del S&P 500 en un buen momento. Lo mismo aplicaría para cualquier otro mercado.

Guidi sintetiza: “Lo mejor es definir primero la asignación de capital a instrumentos: ¿cuánto a commodities?, ¿cuánto a acciones?, ¿cuánto a bonos corporativos?. Después sí, hay que ir a la elección atomizada. ¿Qué compro? ¿Apple? ¿Amazon? Pero este último paso va a tener una contribución muy baja en relación a las decisiones más importantes, que son los tipos de instrumentos en los que invertir, el país en el que se invierte, o si se invierte en ETF o en instrumentos puntuales”.

Kon Oppel indica, por otro lado, que existe un punto de equilibrio en el nivel de diversificación y es aquel que se encuentra en aquellos casos en los que, diversificando un poco menos, “podemos encontrar otros tipos de ventajas, como ahorro en costos, impuestos o tiempo”.

Hoy en día se puede diversificar muy bien en diferentes tipos de inversiones, diferentes lugares del mundo, y diferentes emisores de inversiones fácil e incluso con poco capital.

En cuanto al ingreso de las criptomonedas en una cartera, hay que tener en cuenta que las criptomonedas son una clase de activos relativamente nuevo y muy volátil. “Lo que vayamos a colocar en este tipo de inversiones puede caer entre un 30% y un 50% en poco tiempo, e incluso podría no volver a su valor máximo anterior, por lo que en una cartera diversificada de inversiones deberíamos limitar cuánto vamos a invertir en criptoactivos teniendo en cuenta eso”, concluye Kon Oppel.