Bloomberg — La reunión de los jefes de finanzas del Grupo de los 20 en Indonesia confrontará una economía mundial muy alterada, amenazada por la inflación generalizada, la amenaza de la guerra y un legado de enfermedades.

El alcance de la crisis de los precios del consumo que afecta a muchos países miembros no tiene precedentes desde la fundación del grupo a finales del siglo pasado, y se ha visto avivada por las persistentes preocupaciones por el suministro y el aumento de los costos de la energía. A esta última presión se suma la tensión militar con Rusia, que podría transformarse en un conflicto en Ucrania.

Es probable que la mezcla de retos a la que se enfrentan los ministros de finanzas y los banqueros centrales reunidos en Yakarta provoque una visión menos optimista que la ofrecida en su comunicado de Washington en octubre, cuando los funcionarios aceptaron cierta inflación como “transitoria”.

La reunión del jueves y el viernes tiene lugar una semana después de que los datos estadounidenses mostraran que los precios al consumo aumentan al ritmo más rápido de los últimos 40 años, avivando las expectativas de un endurecimiento acelerado de la Fed. Incluso la eurozona, que hasta ahora se mostraba muy dovish, ha cambiado de tono, mientras que en Argentina y Turquía, ambos miembros del G-20, la inflación se acerca ahora al 50%.

Sin embargo, la crisis mundial de los precios no está afectando al grupo de manera uniforme. Japón, que lleva mucho tiempo luchando por generar una inflación sostenible, podría ver otra ralentización en los datos que se publican esta semana, y es probable que China también informe de un debilitamiento de las presiones.

Lo que sí puede quedar patente en la reunión es el grado en que muchos gobiernos están pasando a ocuparse de preocupaciones distintas al coronavirus, aún cuando la pandemia continúa, si bien con la variante omicrón, a menudo menos peligrosa.

Por otra parte, la inflación en el Reino Unido podría acelerarse de nuevo y los precios de producción en Estados Unidos podrían mostrar cierta moderación. En el frente monetario, la Reserva Federal publicará las actas de sus decisiones y el presidente del Banco Central Europeo hablará ante los legisladores.

Lo que dice Bloomberg Economics:

“Si tanto el mercado laboral como los datos del IPC siguen mostrando pocos signos de moderación de la inflación, es probable que el Banco de Inglaterra suba los tipos de interés en marzo”.

EE.UU.

La semana que viene los inversores recibirán una segunda ración de datos sobre la inflación de enero, cuando el gobierno publique las cifras sobre los precios de producción. Los economistas prevén que, en términos interanuales, la medida de los precios pagados a los productores aumente a un ritmo más moderado por segundo mes.

Una moderación sostenida de las presiones sobre los precios a nivel de los productores sugeriría una eventual relajación de la reciente subida de la inflación al consumo. La semana pasada, el índice de precios al consumo de EE.UU. experimentó un sorprendente aumento del 7,5% con respecto a enero del año pasado, un máximo de cuatro décadas.

El miércoles, los inversores analizarán las minutas de la reunión de enero de los funcionarios de la Fed para calibrar el apetito de los banqueros centrales por un enfoque más agresivo de la normalización de la política monetaria. El presidente de la Fed, Jerome Powell, dijo el mes pasado que estaban preparados para subir las tasas en marzo y no descartó moverse en cada reunión de este año, un resultado que Goldman Sachs (GS), por ejemplo, espera ahora.

El calendario de datos de la semana que viene en Estados Unidos también incluye informes sobre las ventas minoristas de enero, la producción industrial, la construcción de viviendas y la compra de viviendas existentes.

Asia

Los observadores del mercado se centrarán en los rendimientos japoneses después de que el Banco de Japón haya actuado para frenar el movimiento alcista. La tercera economía del mundo publica el martes cifras de crecimiento que deberían mostrar un fuerte repunte de la economía, al menos antes de que se disparen los casos de ómicron. Mientras tanto, se espera que la inflación del país se haya ralentizado en enero.

Las minutas de la última reunión del Banco de la Reserva de Australia podrían arrojar más luz sobre la probabilidad de una posible subida de tasas a finales de año. Los datos del mercado laboral que se publicarán el jueves podrían contribuir a un mayor optimismo en Australia, aunque las restricciones por el Covid-19 podrían reducir las cifras.

El gobernador del Banco de Corea, Lee Ju-yeol, analizará las cifras de empleo de Corea del Sur antes de su última reunión de política monetaria a finales de mes.

El banco central de China publicará los resultados de su operación mensual de liquidez el martes, mientras que los últimos datos de inflación llegarán el miércoles.

En el resto de la región, el banco central de Filipinas se reúne el jueves, mientras que Singapur publica su presupuesto para 2022 el viernes.

Europa, Medio Oriente y África

Es probable que la inflación del Reino Unido en enero haya dado otro paso más hacia un pico que el Banco de Inglaterra ve finalmente por encima del 7%. Aunque la media de las previsiones de los economistas para ese dato del miércoles es del 5,5%, el abanico de predicciones es amplio, desde una moderación al 5,1% hasta otro salto tan alto como el 6%.

El informe sobre el mercado laboral de la víspera también centrará la atención de los responsables de formular políticas del Banco de Inglaterra, ya que es probable que los signos de rigidez allanen el camino para una nueva subida de tipos. El gobernador Andrew Bailey bloqueó una subida de medio punto solicitada por algunos de sus colegas a principios de este mes, pero las apuestas de los inversores sugieren ahora que esa medida llegará pronto.

En la eurozona, mientras tanto, el testimonio de la presidenta del BCE, Christine Lagarde, el lunes, será una nueva oportunidad para guiar a los inversores, después de que su reciente giro hawkish avivara las expectativas de subidas de tasas este año. La semana pasada, sin embargo, subrayó repetidamente que cualquier endurecimiento será gradual.

El sábado, Olli Rehn, miembro del Consejo de Gobierno del BCE, advirtió del peligro de una reacción exagerada ante el actual repunte de la inflación. “Es mejor mirar más allá de la inflación a corto plazo y ver cuál será la inflación en 2023, 2024″, dijo en una entrevista en la televisión finlandesa.

El miércoles, el principal dato de la zona euro será la producción industrial de diciembre, que indicará la salud del crecimiento económico en el conjunto del cuarto trimestre.

En Polonia y la República Checa, los datos de inflación podrían mostrar otra aceleración hacia el 10%. Un resultado por encima de ese nivel llevaría a los responsables de formular políticas de Praga a señalar más subidas de tasas.

Los responsables monetarios de Turquía podrían ver con buenos ojos un aumento de los precios al consumo sólo de esa magnitud; la inflación allí fue de casi el 50% en enero, más del triple del nivel de la tasa de referencia. No obstante, se espera que el banco central mantenga la política monetaria el jueves.

En Israel, los datos del martes podrían mostrar un crecimiento de los precios superior al 3% por primera vez en más de una década, lo que podría inclinar al banco central hacia una postura más agresiva.

El miércoles, Namibia podría aumentar su tasa de interés básica en 25 puntos básicos para salvaguardar la vinculación de su moneda con la vecina Sudáfrica y garantizar que su economía no pierda el interés de los inversores extranjeros que buscan mayores rendimientos.

El mismo día, en Sudáfrica, los datos de inflación se mantendrán probablemente cerca del techo del rango objetivo del banco central, entre el 3% y el 6%, lo que subraya el dilema al que se enfrentan los responsables políticos para equilibrarlo con las consecuencias económicas de la pandemia.

América Latina

Los bancos centrales de Brasil y Chile comenzarán la semana con la publicación de encuestas muy seguidas por economistas y operadores, respectivamente. Ambas autoridades monetarias han publicado en los últimos días las actas de sus últimas reuniones.

El organismo de estadísticas de Colombia también publica una serie de datos de diciembre, como la producción industrial, las ventas al por menor, la industria manufacturera y el comercio.

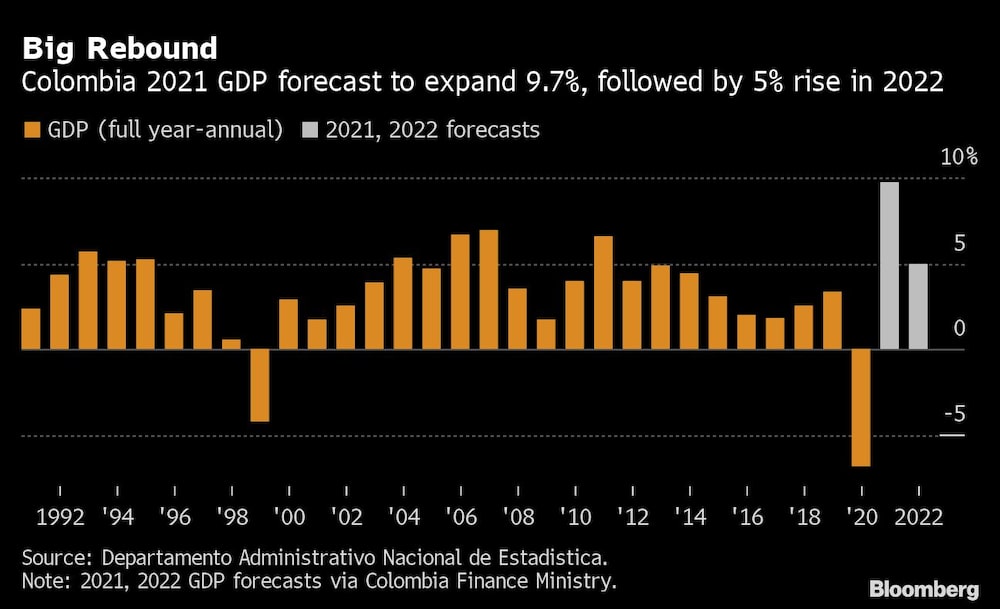

Los datos que se publicarán el martes mostrarán que la fuerte pero desigual recuperación económica de Colombia ha hecho que la producción supere los niveles anteriores a la pandemia. El Ministerio de Hacienda prevé para 2021 un crecimiento del PIB del 9,7%, el ritmo más rápido en décadas, seguido de una expansión del 5% en 2022.

En Brasil se publican los primeros datos de inflación de febrero y las cifras semanales de comercio. En Argentina se publican el martes las cifras de inflación de enero a nivel nacional y en Buenos Aires, mientras que en Perú se publica el informe de actividad económica de diciembre junto con los datos del mercado laboral en Lima, la capital del país.

Para completar la semana, el banco central uruguayo ha señalado que está previsto un segundo aumento consecutivo de las tasas de interés, de 75 puntos básicos, lo que llevaría su tipo de interés básico al 7,25%. La encuesta mensual de economistas del banco central de Colombia puede dar una pista sobre el efecto de la inflación aún acelerada en las expectativas para 2022 y 2023.

--Con la ayuda de Robert Jameson, Zoe Schneeweiss, Malcolm Scott, Benjamin Harvey, Vince Golle y Greg Sullivan.

Le puede interesar:

Los 5 riesgos que podrían afrontar las empresas en los próximos tres años

Qué riesgos enfrentan los bancos más dolarizados de LatAm con el giro de la Fed

EE.UU. advierte por riesgo de que Rusia avance contra Ucrania la semana que viene