Bloomberg — En la última década, Crédito Real SAB (CREAL*) fue la estrella en ascenso de un nuevo negocio en auge en México: conceder pequeños préstamos -y cobrar tasas de interés de dos dígitos- a las millones de personas tradicionalmente no bancarizadas en todo el país.

Ahora, con la disminución de sus reservas de efectivo, Crédito Real enfrenta el momento de la verdad. O paga 170 millones de francos suizos (US$184 millones) en bonos que vencen este miércoles, o sigue el camino de algunos de sus pares más pequeños en la industria de préstamos no bancarios que ya han caído en incumplimiento.

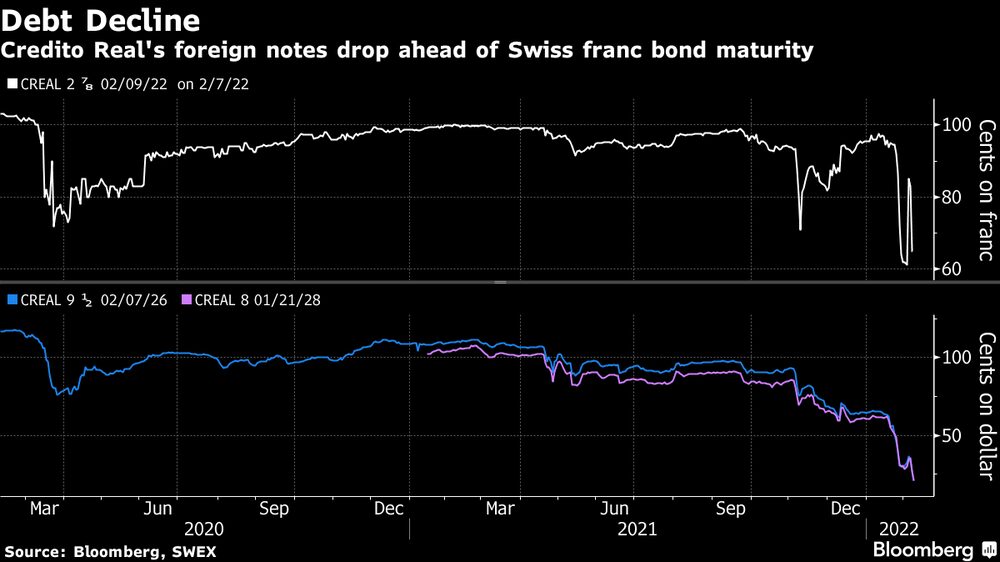

Los inversionistas se preparan para lo peor, en tanto que el precio de las notas bajó a 61% del valor nominal. Hace tan solo dos semanas, cotizaban por encima de un 90%.

Los problemas de la compañía reflejan el doloroso declive de los prestamistas en la sombra en México luego de que su rival Alpha Holding SA , se declarara en bancarrota hace solo seis meses. Incluso si Crédito Real -que contaba con US$80 millones disponibles al final del tercer trimestre- logra el pago de esta semana, los inversionistas ya están apostando a un incumplimiento más adelante, con sus bonos en dólares con vencimiento en seis años cotizando a 21 centavos.

Ver más: Crédito Real navega en la incertidumbre de poder cumplir con pago de bono

“La posibilidad de que la empresa esté condenada es alta”, dijo Rafael Elias, director gerente de estrategia de crédito corporativo latinoamericano de Banctrust & Co. en Nueva York. Elias espera que Crédito Real realice el pago del bono suizo, pero que probablemente incumpla con los US$249 millones en notas con vencimiento en julio de 2023.

Estima que los inversionistas pueden recuperar un promedio de alrededor de 29 centavos por dólar de los US$1.700 millones de dólares en bonos extranjeros de la compañía si incumple esta semana.

Crédito Real no respondió a una solicitud de comentarios. La compañía dijo en un comunicado el 26 de enero que estaba trabajando para obtener una línea de crédito y considerando alternativas estratégicas para generar efectivo para pagar la deuda.

Hace apenas unos años, Crédito Real se convirtió en el favorito de los inversionistas al hacerse un lugar en el sistema financiero de México ofreciendo préstamos de nómina a empleados de Gobierno y pensionados, transacciones demasiado pequeñas y difíciles de manejar como para interesar a los grandes bancos.

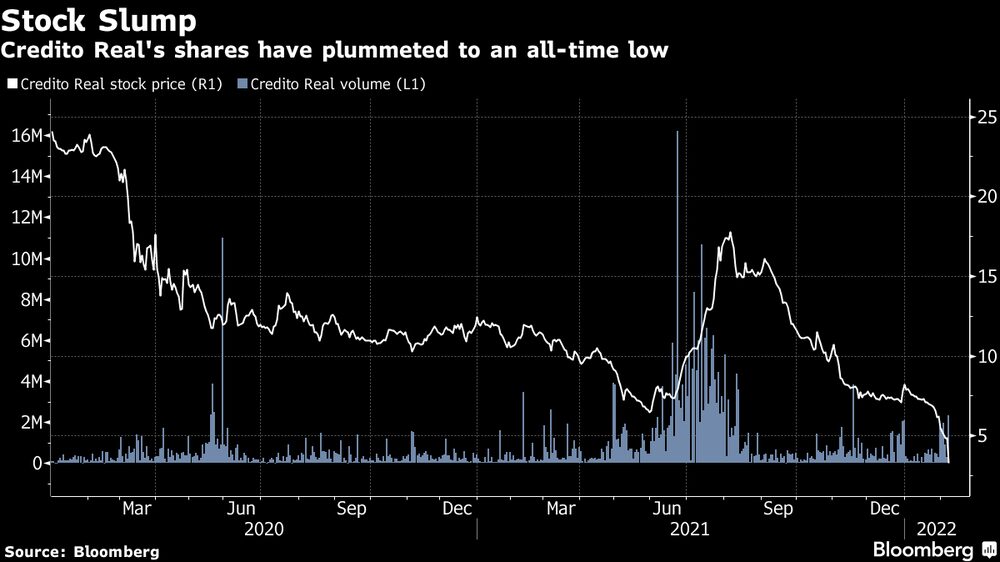

La compañía creció hasta convertirse en la 12ª institución financiera más grande del país por préstamos. Hace apenas 13 meses, los inversionistas estaban tan cautivados que financiaron con entusiasmo US$500 millones en nuevos bonos y elevaron el precio hasta 107 centavos por dólar.

Desde entonces, esas mismas notas se han desplomado en una señal de cuánto valor ha perdido la compañía dentro de la industria. Además de la quiebra de Alpha Holding, los valores extranjeros con vencimiento en 2029 de otro prestamista mexicano, Unifin Financiera SAB (UNIFIN), retrocedieron a 65 centavos por dólar a medida que se afianza el pesimismo y la economía de México cae en recesión.

Ver más: Director de Crédito Real renunció el mes pasado ante vencimiento de deuda

Unifin, con US$493 millones en vencimientos de deuda este año, ahora deberá ralentizar la originación de préstamos o podría convertirse en la próxima empresa en enfrentar el incumplimiento, según analistas de Bank of America Corp. y Barclays Plc, los cuales se muestran optimistas de que Unifin tiene la capacidad de idear una estrategia de financiación.

La posición financiera de Unifin es sólida y tiene muchas opciones para hacer un pago de bonos con vencimiento en agosto, dijo una portavoz externa en un correo electrónico enviado a Bloomberg News. La compañía extendió el perfil de vencimiento de su deuda y redujo los riesgos de refinanciamiento a corto plazo, señaló.

Las dudas sobre la industria surgieron el año pasado después de que Alpha Holding anunciara un error contable de US$200 millones.

Crédito Real le siguió con un anuncio propio, cuando reveló a los inversionistas un aumento de 82% en su cartera de préstamos morosos, en comparación con lo reportado en una presentación anterior. En ese momento, la compañía señaló que se debió a un gran préstamo, de más de US$30 millones, hecho de su cartera de pequeñas empresas.

Luis Maizel, cofundador de LM Capital Management en San Diego, California, dijo que la divulgación de ese gran préstamo sembró dudas entre los inversionistas.

“Ese no se suponía que fuera su plan de negocios. Se suponía que con Crédito Real serían préstamos pequeños”.

Ver más: Bonos y acciones de Crédito Real caen ante vencimiento deuda

Desde entonces, la compañía ha tratado de recaudar efectivo mediante la venta de activos. En diciembre, la compañía dijo que vendió una cartera de préstamos para pequeñas y medianas empresas estadounidenses por US$45 millones y en octubre, anunció que vendió una cartera para pequeñas empresas en México por 1.500 millones de pesos (US$73 millones).

Sin embargo, ese acuerdo estaba sujeto a aprobación regulatoria y Crédito Real no ha hecho más comentarios sobre la situación del proceso. La compañía también ha estado buscando vender una participación no controladora en su unidad de préstamos para automóviles usados en EE.UU., Crédito Real USA Finance.

Pero, a medida que se acerca la fecha límite para el pago del bono suizo, los inversionistas se han desanimado por la falta de progreso. Las preocupaciones se agravaron el 26 de enero cuando la compañía emitió un comunicado diciendo que la financiación estaba asegurada antes de anunciar que se envió por error.

Por su parte, S&P Global Ratings y Fitch Ratings rebajaron aún más la calificación crediticia de Crédito Real dentro de grado especulativo la semana pasada, citando el vencimiento inminente de la deuda suiza y la falta de capital para pagarlo.

“Su riesgo de refinanciamiento ha aumentado drásticamente”, escribieron los analistas de S&P Erick Rubio y Jesús Sotomayor en una nota del 4 de febrero. “La incapacidad persistente de Crédito Real para completar algunos de los planes para obtener fondos durante los últimos meses ha debilitado severamente su flexibilidad financiera”.

Ver más: Crédito Real recibe baja de calificación de S&P ante riesgo de default

Las dudas sobre el pago han convertido a la deuda en dólares del prestamista en las notas corporativas de peor desempeño en los mercados emergentes este año, según un índice de Bloomberg.

Mientras tanto, sus acciones cayeron a un mínimo histórico el martes, dejando a la empresa con un valor de mercado de menos de US$60 millones. Han caído más del 90% desde que alcanzaron un pico a fines de 2015.

Crédito Real es propiedad de la familia que controla al fabricante de electrodomésticos Controladora Mabe SA y que creó la empresa a partir de lo que había sido una pequeña operación de financiamiento que otorgaba préstamos a clientes que compraban productos Mabe.

Ahora Crédito Real se enfoca en préstamos de nómina, con una porción más pequeña de su negocio vinculada a pequeñas y medianas empresas, así como microfinanzas y préstamos para automóviles en EE.UU.

Ver más: Plan de financiamiento de Crédito Real no tranquiliza a bonistas

Eduardo Berrondo, miembro de la familia fundadora, dijo en una carta fechada el 12 de enero que renunciaba al Consejo luego de discusiones recientes “sobre los principios, valores y filosofía que han regido las decisiones de quienes presiden y dirigen la empresa, los cuales difieren difieren de manera significativa con los principios, valores y filosofía que rigen mi vida personal y profesional”.

Si Crédito Real finalmente no cumple con sus obligaciones, tendrá un efecto dominó en la industria de financiamiento al consumo no bancario de México, según Omotunde Lawal, director de deuda corporativa de mercados emergentes de Barings UK Ltd. en Londres.

“El incumplimiento de Alpha ya causó cierto contagio en el sector el año pasado”, indicó. “Si Crédito Real incumple, eso ciertamente ejercerá presión sobre los emisores restantes como Unifin”.

Te puede interesar:

- América Móvil cuadriplica utilidades en 2021 impulsada por venta de Tracfone

- SAT reduce MXN$52 millones en multas a TV Azteca y Elektra de Salinas Pliego

- Máximo Vedoya, CEO de Ternium, apunta al nearshoring y nuevos sectores

©2022 Bloomberg L.P.