Bloomberg Opinión — Primero la economía se sobrecalienta, luego el invierno llega a Wall Street. El mes de enero fue especialmente horrible para el inversor de vanguardia, y febrero podría ser aún peor. A finales del mes pasado, los grandes valores tecnológicos bajaron casi un 8%, según el índice FANG+ de la Bolsa de Nueva York, y eso fue antes de que las acciones de Meta Platforms Inc. (FB, la empresa antes conocida como Facebook) se cayeran por un precipicio la semana pasada.

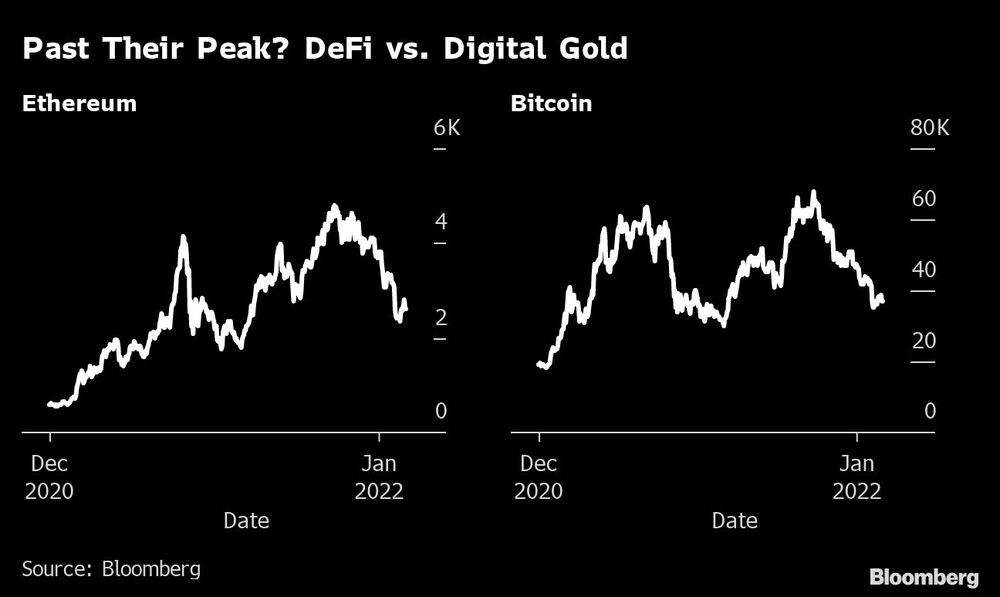

El criptoinvierno ha sido aún más frío. Desde el comienzo del año, el bitcoin (XBT) todavía está muy por debajo de su máximo histórico de US$67.734 en noviembre de 2021. Si compró ethereum (XET) en el máximo (US$4.799 el 9 de noviembre), ha bajado un 35,5% al lunes. Sólo las acciones meme como GameStop Corp. (GME, que ha bajado un 31% desde que empezó el año) y Robinhood Markets Inc. (HOOD, que ha bajado un 78% en seis meses) se han visto tan afectados. Ah, y no nos olvidemos de Facebook, que ha bajado un 34% en seis meses.

En cambio, los inversores retro han empezado el año con fuerza. El petróleo (crudo Brent) subió en enero (+19%) más de lo que bajó el bitcoin. El carbón en largo fue una de las operaciones de 2021: si compró la mayor empresa de carbón de Estados Unidos, Peabody Energy Corp. (BTU), hace un año, has subido un 252%. Hasta aquí la COP26 y el Green New Deal (Nuevo Acuerdo Verde en español). La operación ganadora de la era post-pandémica parece ser larga en el pasado, corta en el futuro.

Se puede decir que es un mercado bajista para las criptomonedas porque los sospechosos habituales han estado tuiteando al respecto. No hay nada mejor que Nouriel Roubini tuiteando una historia de Business Insider con el titular: “El economista Paul Krugman dice que hay “paralelos incómodos” entre la reciente caída de las criptomonedas y la crisis de las hipotecas subprime”. Lo siento, no parece la analogía histórica pertinente.

Eso no quiere decir que el criptoinvierno no pueda provocar un escalofrío mayor, si no el vórtice polar o el ciclón bomba de las imaginaciones de Roubini y Krugman. ¿Cuánto podría bajar el bitcoin? Vale la pena recordar que, después de que el precio de bitcoin alcanzara su máximo durante su primera burbuja (a US$1.137 el 29 de noviembre de 2013), cayó un 84% hasta los US$183 poco más de un año después, el 14 de enero de 2015.

Este patrón se repitió cuatro años más tarde, cuando el precio alcanzó un máximo de US$19.041 el 17 de diciembre de 2017, y tocó fondo un año más tarde en US$3.204, una caída acumulada del 83%. Si este patrón histórico se repitiera exactamente, el precio caería a un mínimo de US$11.515 este noviembre, un 83% por debajo de su máximo en noviembre del año pasado.

Sin embargo, este desplome parece poco probable por dos razones. En primer lugar, el bitcoin es un activo mucho más grande que en la década de 2010, ya que su capitalización de mercado alcanzó un máximo de poco menos de US$1 billón el año pasado. El proceso de adopción por parte de particulares e instituciones, que pronostiqué en la edición actualizada de “El ascenso del dinero” en 2018, continúa a buen ritmo. Primero fueron los fondos de cobertura. Luego vinieron los bancos. Ahora los fondos soberanos, los fondos de pensiones y las grandes dotaciones están husmeando. Tarde o temprano, un banco central respetable admitirá que tiene algo de bitcoin en sus reservas, y los periodistas financieros prestarán menos atención al excéntrico experimento de El Salvador de hacer del bitcoin una moneda de curso legal, junto al dólar estadounidense.

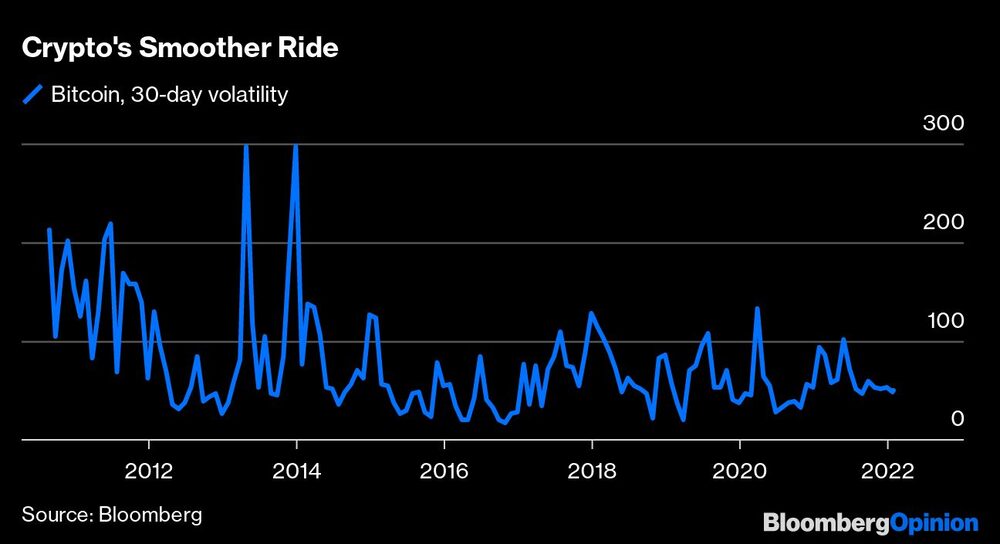

En segundo lugar, aunque el bitcoin sigue siendo una inversión altamente especulativa, es menos especulativa que hace una década, según las medidas de volatilidad a 30 días y la adopción institucional. Algunos inversores institucionales (como los fondos de pensiones que se han convertido en socios limitados en fondos de cobertura o fondos de riesgo de criptomonedas) tienen largos horizontes temporales, medidos en años. Los novatos en criptomonedas que compraron en la cima del mercado se retirarán sin duda para lamerse las heridas. Pero los jugadores más sofisticados querrán comprar la caída.

¿Qué está pasando aquí? Está claro que esto es algo más que un simple invierno de las criptomonedas. Parte de la metanarrativa (lo siento, no pude resistirme) parece estar relacionada con la pandemia. Después de dos años de restricciones de Covid-19, la gente está ansiosa por volver al mundo real: juegos de pelota reales, compras reales, viajes reales, gimnasios reales. No había forma de que empresas como DoorDash Inc. (DASH, -45% en seis meses), Zoom (ZM, -64%) o Peloton Interactive Inc. (PTON, -80%) pudieran esperar que la demanda de sus servicios no disminuyera a medida que los estadounidenses agotados ajustaban su comportamiento de pandémico a endémico.

Al mismo tiempo, la escasez de mano de obra en Estados Unidos ha hecho subir los costos para las empresas tecnológicas más que para la mayoría. Hoy en día se necesita suerte a la hora de contratar a un ingeniero de alto nivel en Silicon Valley. Se rumorea que prácticamente todos los graduados en informática de Stanford ya tienen una oferta de Meta. Por último, existe la posibilidad de que la gente no esté tan interesada en el metaverso tal y como lo concibió Mark Zuckerberg, o que crea que ya lo tiene (se llama Internet).

Cuando el fundador de Facebook lo desveló, muchos pensaron que era una jugada genial para librar a su empresa del ejército de hipsters antimonopolio y políticos agraviados que se acercaba. Pero no creo que su plan fuera protegerse de las acciones antimonopolio dejando de ser rentable. Ningún cambio de marca altera la realidad de que Facebook está pasado de moda (pregúntele a cualquier adolescente), TikTok lo ha tumbado en contenido de vídeo viral, y los días del duopolio de anuncios en línea de Facebook y Google (GOOGL) han terminado.

Sin embargo, si se mira un poco más de cerca, se ve que el invierno de Wall Street apenas ha tocado a otras grandes empresas tecnológicas. Microsoft Corp. (MSFT) ha subido un 6,8% en comparación con agosto del año pasado, Alphabet Inc. 6,0%, Apple Inc. (AAPL) un poderoso 17,3% (sí, es primavera para Tim Cook en Cupertino). Así que esto es mucho más complicado que una rotación general del “crecimiento” al “valor”, o de la tecnología al mundo real.

Está claro que la fuerza dominante en los mercados financieros hoy es el endurecimiento de las condiciones monetarias por parte de los bancos centrales. En algunos casos, como el del Reino Unido, las tasas de interés ya han subido. En otros, sobre todo en Estados Unidos y la zona del euro, las subidas de tasas son casi seguras para el año que viene. La razón declarada para estas subidas es que (como se adelantó aquí el pasado mes de marzo) la inflación se ha disparado durante el último año, como resultado de la masiva expansión fiscal y monetaria en respuesta a la pandemia, combinada con las interrupciones de la cadena de suministro y del mercado laboral que provocaron escasez de bienes y trabajadores.

Jay Powell, presidente de la Reserva Federal, no fue el único banquero central que subestimó el riesgo de inflación, pero sus palabras son las que citarán los futuros historiadores. “Francamente, damos la bienvenida a una inflación ligeramente superior”, dijo al Financial Times hace un año. “El tipo de inflación preocupante con el que la gente como yo creció parece improbable en el contexto doméstico y global en el que nos encontramos desde hace tiempo”.

Hemos pasado de “¿Qué, preocuparme?” a “Cinco subidas de tasas previstas” en 12 cortos meses. Por no hablar de una reducción mucho más rápida de las compras de activos que en el periodo posterior a la crisis financiera mundial, y de la posibilidad real de un ajuste cuantitativo, es decir, de una reducción del tamaño del balance de la Fed.

La metamorfosis de Powell de Alfred E. Neuman a Paul Volcker es la principal razón de la caída del precio de bitcoin. Esto se debe a que el bitcoin era muy atractivo cuando la Fed parecía encaminada a un curso imprudentemente inflacionario: Recuerden que se disparó desde los US$4.904 del 16 de marzo de 2020, cuando Wall Street despertó tardíamente la magnitud del desastre que infligiría Covid-19, hasta un nivel casi 14 veces superior en noviembre del año pasado (eso también debe haber sido el pico de FOMO para los cripto-odiadores profesionales en los departamentos de economía de todo el país). Ahora que la Reserva Federal se ha vuelto agresiva con respecto a la inflación, el comercio de bitcoin a largo plazo es menos seductor.

Hoy en día, el bitcoin se ve principalmente como “oro digital” (o, para ser más exactos, como una alternativa al oro digital, ya que podría llegar a cero si toda la era de las finanzas digitales llegara a su fin por una guerra cibernética desenfrenada o si China ganara “la supremacía cuántica”). Como mi colega de la Hoover Institution, Manny Rincón-Cruz, argumentó en un brillante ensayo el mes pasado, “la propuesta de valor principal de bitcoin, y la innovación tecnológica, es la escasez digital a través de un libro de contabilidad público y descentralizado que rastrea un suministro fijo de 21 millones de bitcoins”. Es esa escasez la que gusta a los inversores, en comparación con (como dejó claro la pandemia) la oferta potencialmente ilimitada de las monedas fiduciarias.

Rincón-Cruz sugiere que el bitcoin en nuestra época está desempeñando el papel que el oro jugó en la década de 1970. En los inflacionistas años 70, el precio del oro se multiplicó casi por diez desde su mínimo en 1970 (US$256) hasta alcanzar un máximo de US$2.348 en febrero de 1980. Sin embargo, tras el nombramiento de Paul Volcker como presidente de la Reserva Federal en agosto de 1979 y las subidas de tipos que impuso para luchar contra la inflación (la tasa de interés de los fondos de la Reserva Federal pasó del 10,5% cuando Volcker asumió el cargo al 20% siete meses después), el oro cayó en picado. En enero de 1985, el precio volvía a estar por debajo de los US$800.

Por supuesto, Jerome Powell no es Paul Volcker. Los mercados ya le han visto pestañear una vez ante una venta bursátil, a finales de 2018. Sin embargo, la Fed parece mucho más limitada que en enero de 2019, cuando Powell abandonó esencialmente el intento de normalizar la política monetaria. La inflación no se veía por ningún lado en ese momento, mientras que la última impresión del CPI (7%) fue la más alta desde 1982, el año en que el “cambio de régimen” de Volcker tuvo éxito y las expectativas de inflación disminuyeron.

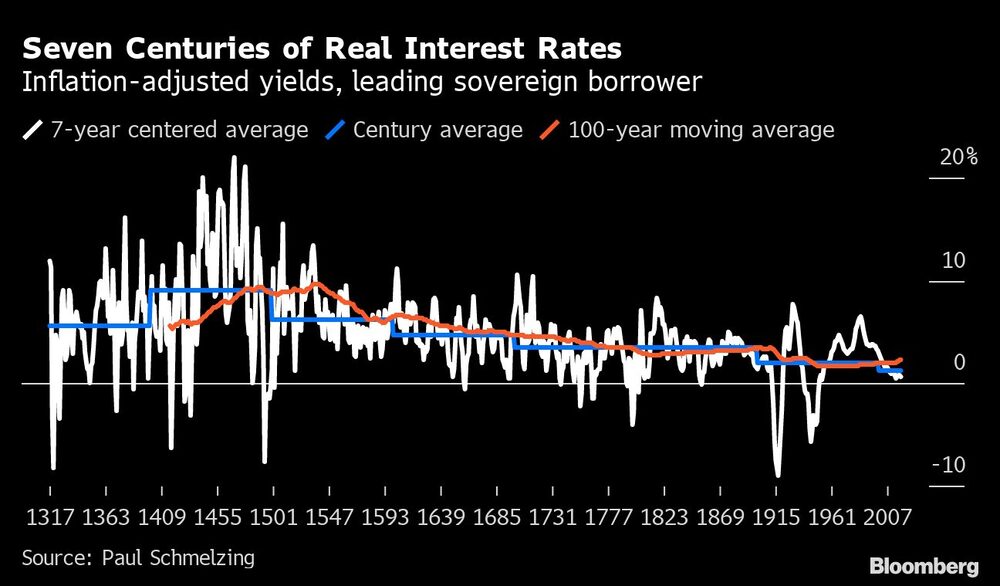

Sin embargo, esto no significa que las tasas vuelvan al 20%. En parte, por la razón obvia de que parece improbable que la inflación alcance los niveles exorbitantes que alcanzó en el segundo trimestre de 1980, cuando superó el 14%. Pero hay otra razón más profunda. En su reciente e innovador trabajo sobre la historia a largo plazo de las tasas de interés, el historiador económico de Yale, Paul Schmelzing, ha defendido el “estancamiento suprasecular”, es decir, una tendencia multisecular a la baja de las tasas de interés.

Según Schmelzing, los argumentos recientes sobre el “estancamiento secular” como explicación de la caída de los tipos de interés nominales y reales se han centrado demasiado en el pasado reciente, concretamente en el periodo posterior a la guerra contra la inflación de Volcker. La reconstrucción de Schmelzing de los tipos de interés públicos y privados desde el siglo XIV muestra una tendencia a la baja de los tipos a mucho más largo plazo.

“Las tasas de interés reales globales”, escribe Schmelzing, “han seguido una tendencia a la baja ‘suave’ y persistente, a un nivel de 1-2 puntos básicos por año durante (cinco) siglos”. Desde el Renacimiento, argumenta, los períodos de tasas de interés reales negativos no han sido ni mucho menos inusuales. “Las tasas de interés reales globales en el límite inferior cero son totalmente coherentes con las tendencias históricas profundas, visto en el contexto largo, las tasas de interés en las últimas cuatro décadas han (revertido) de hecho a la tendencia después de alcanzar niveles inusualmente elevados en el contexto de las crisis del petróleo”.

Un punto clave que señala Schmelzing es que, a lo largo de medio milenio, el gobierno que se consideraba que proporcionaba el activo más seguro, normalmente un bono que pagaba una cantidad anual fija, podía pagar tipos nominales relativamente bajos y, con bastante frecuencia, tipos reales negativos.

De la investigación de Schmelzing deduzco que los estadounidenses no deberían esperar que los tipos reales suban tanto como a principios de los años 80, cuando la tasa a 10 años, ajustada a la inflación, llegó a alcanzar el 7%. De hecho, es probable que las tasas sigan siendo negativas a lo largo de este año, incluso después de cinco subidas de 25 puntos básicos de la Fed. Haría falta una calamidad mucho mayor que una pandemia mal gestionada para destruir la reputación del gobierno estadounidense como emisor del activo financiero más seguro, en un mundo inundado de ahorros en busca de una rentabilidad garantizada (la acumulación y abundancia de capital es la principal fuerza que impulsa las tasas a la baja, según el relato de Schmelzing, y los acontecimientos destructivos, como las grandes guerras, sólo los empujan temporalmente al alza).

Por supuesto, la venta de criptomonedas va más allá de las expectativas de inflación. Un punto importante es que, como tantas veces en la historia de las burbujas, los inversores más especulativos han estado comprando con margen, utilizando el apalancamiento con la esperanza de maximizar las ganancias. Hasta el 2 de febrero, los tres mayores protocolos de criptomonedas de préstamo con margen (Maker, Compound y Aave) tenían préstamos con margen pendientes de US$9.300 millones, US$3.500 millones y US$4.500 millones, respectivamente, para un total de US$17.300 millones. Esto es un 24% menos que el pico de US$22.700 millones de principios de diciembre de 2021, pero sigue siendo un aumento de más del 370% con respecto a hace un año.

La compra de márgenes hace maravillas en la subida. Puede causar estragos en el camino hacia abajo, que normalmente comienza cuando las tasas de interés suben y las condiciones de crédito se endurecen. La corrección del mercado de criptomonedas en enero desencadenó llamadas de margen y liquidaciones de garantías, lo que llevó al fundador de Maker y a otros a debatir en Twitter (TWTR) cómo notificar a un usuario llamado “7Siblings” que unos U$650 millones de ethereum (XET) estaban a punto de ser liquidados si él, ella o ellos no publicaban alguna nueva garantía rápidamente. Otro usuario localizó la cartera de 7Siblings en Aave y observó que tenía US$75 millones en stablecoins disponibles. 7Siblings finalmente despertó (o se puso sobrio) y logró salvar la mayor parte de la situación.

Se trata de una clásica historia de criptomonedas, se podría pensar. Sin embargo, no se refiere a bitcoin sino a ethereum. Como señala Rincón-Cruz, ambas cosas no deberían seguir confundiéndose bajo la anacrónica etiqueta de “criptodivisa”. Si bitcoin es fundamentalmente un activo de cobertura de la inflación, debido a su oferta finita garantizada, ethereum y sus imitadores (por ejemplo, solana) ofrecen algo diferente: la posibilidad de rediseñar el sistema financiero sobre la base de “contratos inteligentes”. Como explica Rincón-Cruz:

Ethereum se lanzó en 2015 como un “ordenador mundial” capaz de ejecutar código a través de una red descentralizada de máquinas. Hasta 2019, sin embargo, los protocolos de contratos inteligentes y sus tokens aún no habían dado sus frutos. Lo único que ofrecían los criptoactivos era la escasez digital, por lo que su precio imitaba al de bitcoin. Y aunque los tokens no fungibles (NFTs por sus siglas en inglés) y las meme coins están técnicamente construidos y lanzados sobre contratos inteligentes, su propuesta de valor sigue siendo la escasez digital como coleccionables digitales o versiones más volátiles de bitcoin.

Mucho más importantes que las NFT son los diversos protocolos abiertos conocidos como finanzas descentralizadas, o DeFi: no sólo los préstamos de margen (véase más arriba), sino también los mercados en cadena y las estrategias de inversión automatizadas.

Rincón-Cruz establece una analogía entre la “Web 3″ (el nuevo nombre de moda para las criptomonedas) y la “Web 2″, la fase de comercialización de Internet. La quiebra de las puntocom en el año 2000 pareció dar la razón a todos los que se mostraron escépticos con respecto al comercio electrónico durante la burbuja de los años 90, al igual que la última venta de criptomonedas ha dado la razón a los que han descartado los últimos años como otra manía de los tulipanes.

Es cierto que muchos de los primeros experimentos en DeFi eran poco más que ofertas iniciales de monedas (ICO por sus siglas en inglés) respaldadas por libros blancos de mala calidad. Algunos eran estafas flagrantes o meras bromas. Sin embargo, al igual que los escépticos se perdieron los inicios de la Gran Tecnología tras la quiebra de las puntocom, los que hoy odian las criptomonedas se están perdiendo los inicios de una importante perturbación del sistema financiero en forma de DeFi. El ejemplo que cita Rincón-Cruz es Uniswap, el mayor protocolo de intercambio descentralizado en cadena.

Me parece bien este argumento por dos razones. En primer lugar, los sistemas financieros globales y nacionales existentes están realmente maduros para la disrupción. Los intermediarios, como los bancos, las compañías de tarjetas de crédito y las empresas de transferencia de dinero, cobran comisiones a veces exorbitantes tanto a los consumidores como a los comerciantes (hablo con la amargura de quien tiene que enviar sumas mensuales a sus familiares en África Oriental, de las que una parte demasiado grande va a parar a Western Union (WU). Pero podría dar muchos más ejemplos, como las tasas de interés usurarios de las deudas de las tarjetas de crédito o los cargos por sobregiro que aplican los bancos).

En segundo lugar, el DeFi parece una auténtica revolución financiera, que aprovecha las nuevas posibilidades tecnológicas para reducir los costes de las transacciones de forma interesante. A los escépticos les encanta insistir en que ethereum no es dinero en el sentido de los libros de texto (un depósito de valor, una unidad de cuenta, un medio de pago). Esto es perder el punto por completo. Volvamos a la historia financiera.

Después de la peste negra de mediados del siglo XIV, la grave escasez de mano de obra erosionó el sistema de feudalismo por el que los campesinos trabajaban la tierra como siervos y pagaban una renta “en especie”, con partes de lo que cultivaban. En Inglaterra y en el norte de Italia se produjo un cambio hacia una economía más monetizada, en la que una mano de obra cada vez más móvil pudo insistir en el pago en efectivo. El problema que aquejaba a la economía medieval y de principios de la modernidad en Europa era la insuficiencia de moneda de buena calidad.

Para los mercaderes que pretendían realizar intercambios comerciales por tierra o por mar, el defectuoso sistema monetario de la época era especialmente problemático. Para evitarlo, desarrollaron la revolucionaria innovación financiera conocida como letra de cambio: un simple papel que concedía crédito a un mercader, normalmente por un periodo de varios meses, correspondiente al tiempo que tardaba un artículo en ser transportado del puerto A al puerto B: en efecto, un pagaré (con el tiempo, las letras de cambio pasaron a ser negociables, es decir, podían venderse a terceros. Las firmas de los comerciantes eran la base de este sistema de crédito.

Obsérvese que las letras de cambio no eran dinero en el sentido de los libros de texto. Sin embargo, constituían una forma de crédito entre iguales que resultó crucial para el desarrollo del comercio europeo desde finales de la Edad Media hasta el siglo XIX. También hay que tener en cuenta que no se necesitaban instituciones externas para verificar o procesar las transacciones: Los bancos especializados, conocidos como casas de descuento, evolucionaron mucho más tarde. En otras palabras, el sistema de financiación del comercio de finales de la Edad Media era lo más parecido a una financiación descentralizada que era posible en una época en la que el papel barato era la revolucionaria tecnología de la información.

En general, los economistas se han mostrado poco receptivos a las criptomonedas, cuando no francamente hostiles a ellas. Sospecho que esto se debe a que su disciplina prefiere implícitamente que las estructuras de intermediación financiera permanezcan estáticas, para evitar complicar en exceso los modelos matemáticos que tanto les gustan. La historia financiera, por el contrario, permite discernir tanto las tendencias a largo plazo de los precios como los cambios revolucionarios en los mercados. Por eso estoy tan orgulloso de haber enseñado a algunos de los historiadores financieros más prometedores de la próxima generación, entre ellos los dos estudiosos cuyos trabajos he citado anteriormente.

Aplicando la historia financiera al futuro, espero que este criptoinvierno pase pronto. Le seguirá una primavera en la que el bitcoin continuará su firme avance para convertirse no sólo en una opción volátil sobre el oro digital, sino en el propio oro digital fiable; y el DeFi desafiará a los escépticos para desencadenar una revolución financiera tan transformadora como la revolución del comercio electrónico de la Web 2.0.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Este artículo fue traducido por Andrea González