Bloomberg — Peloton Interactive Inc. (PTON) se disparó en las operaciones previas a la apertura tras informes de que está evaluando el interés de posibles compradores, una medida que podría poner a prueba a los inversionistas que mantienen posiciones cortas en la empresa de fitness.

La compañía con sede en Nueva York está trabajando con un asesor después de que una caída de las acciones de Peloton la convirtiera en un objetivo de adquisición, según personas familiarizadas con el asunto, que pidieron no ser identificadas porque las conversaciones son privadas. El interés por una adquisición es exploratorio y puede que no conduzca a una transacción, dijeron las fuentes citadas.

La acción se disparó un 27% en las primeras operaciones previas a la apertura en Nueva York y podría subir más cuando abra el mercado debido al alto interés corto. Una posición corta del 12% sobre su flotación libre podría significar que los vendedores en corto se apresuren a cubrir sus posiciones, impulsando aún más las acciones.

“No conviene estar en corto durante un fin de semana, cuando el ‘lunes de las fusiones’ es el día de la semana en que se anuncian los acuerdos”, dijo Jim Dixon, operador sénior de ventas de acciones de Mirabaud Securities. “El repunte de Peloton por las conversaciones sobre fusiones y adquisiciones se vio alimentado un poco más por las posiciones cortas pendientes en el fabricante de bicicletas estáticas de interior”.

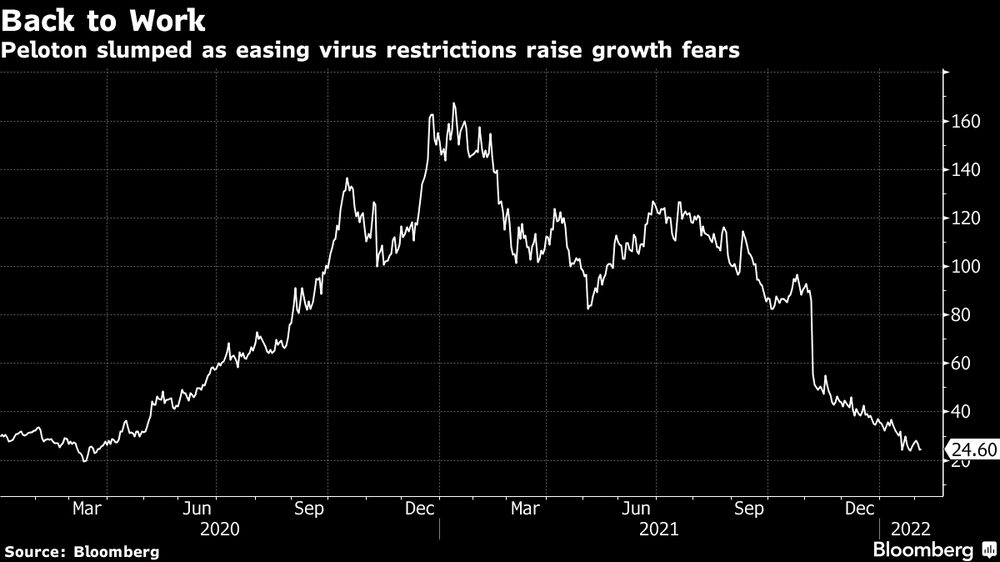

Las acciones de Peloton han caído más del 80% desde el máximo de hace un año, ya que la relajación gradual de las restricciones por la pandemia ha generado preocupación por una desaceleración del crecimiento. Actualmente, la empresa está valorada en poco más de US$8.000 millones, sobre la base del cierre oficial del mercado del viernes de US$24,60 por acción, por debajo de su precio de oferta pública inicial de septiembre de 2019 de US$29 por acción.

El mes pasado, el inversionista activista Blackwells Capital LLC emitió una carta exigiendo que la empresa despida al cofundador y CEO, John Foley, y que busque una venta. Blackwells dijo en la carta que los posibles compradores podrían incluir Apple Inc. (AAPL), Walt Disney Co. (DISN) y Nike (NKE).

Amazon.com Inc. (AMZN) ha estado hablando con asesores sobre un posible acuerdo, informó el viernes el Wall Street Journal. Nike Inc. también está considerando realizar una oferta separada por Peloton, según el Financial Times. Ni Nike ni Amazon han mantenido conversaciones directas con Peloton, informó el FT.

Las opiniones de los analistas sobre la probabilidad de un acuerdo son variadas. John Blackledge, de Cowan, dijo que una transacción es poco probable dado el potencial y la visión de la empresa, y que Amazon no es la opción ideal, ya que su enfoque está en la venta en el mercado masivo, mientras que Peloton tiene un posicionamiento premium. Dan Ives, de Wedbush, dijo que una oferta de Apple tendría sentido estratégico dado el enfoque del gigante tecnológico en las iniciativas de salud.

Le puede interesar:

Por qué los estrategas de JPMorgan recomiendan comprar acciones

Snap se disparó 44% tras la llamada de ganancias, pero sigue en rojo para el año

©2022 Bloomberg L.P.