Bloomberg — Los funcionarios de la Reserva Federal (Fed) deben señalar la próxima semana que subirán los tipos de interés en marzo por primera vez en más de tres años y que reducirán su balance patrimonial poco después, según los economistas encuestados por Bloomberg.

La mayoría de los 45 economistas que participaron en la encuesta predijeron que el banco central estadounidense aprovechará su reunión de política monetaria del 25 al 26 de enero para indicar un aumento de 25 puntos básicos en su tipo de interés de referencia, aunque dos de ellos esperan una subida sorpresa de 50 puntos básicos -que sería la mayor desde el año 2000 - para combatir las crecientes presiones sobre los precios.

Los economistas, encuestados entre el 14 y el 19 de enero, estaban divididos en partes iguales entre esperar que la Fed subiera tres o cuatro veces en 2022 en respuesta a un mercado laboral estadounidense más fuerte y la inflación más alta en casi cuatro décadas.

El Comité Federal de Mercado Abierto se reúne durante dos días a partir del martes y emitirá una declaración de política monetaria el miércoles a las 14h de Washington. En esta reunión no se publicarán las previsiones económicas y de tipos trimestrales. El presidente Jerome Powell dará una conferencia de prensa 30 minutos después.

“La Reserva Federal ha pasado de ser paciente a tener pánico a la inflación en un periodo de tiempo récord”, dijo Diane Swonk, economista jefe de Grant Thornton LLP, en una respuesta a la encuesta. “Es la primera vez que la Fed persigue la inflación en lugar de adelantarse a ella desde la década de 1980. El riesgo es que se excedan y se pasen de frenada en la lucha contra la inflación, y frenen demasiado la política monetaria”.

En diciembre, el FOMC duplicó el ritmo de reducción de las compras de activos, con lo que el programa de compra de bonos llegará a su fin en marzo. Powell dijo a los legisladores que la compra terminaría ese mes, y una gran mayoría de los economistas dijo que el comité se apegará al cronograma, aunque unos pocos esperaban una conclusión en febrero.

Gran parte de la reunión de la próxima semana se dedicará a debatir cómo y cuándo normalizar la política tras casi dos años de tipos de interés casi nulos y compras masivas de activos en respuesta a la pandemia del Covid-19.

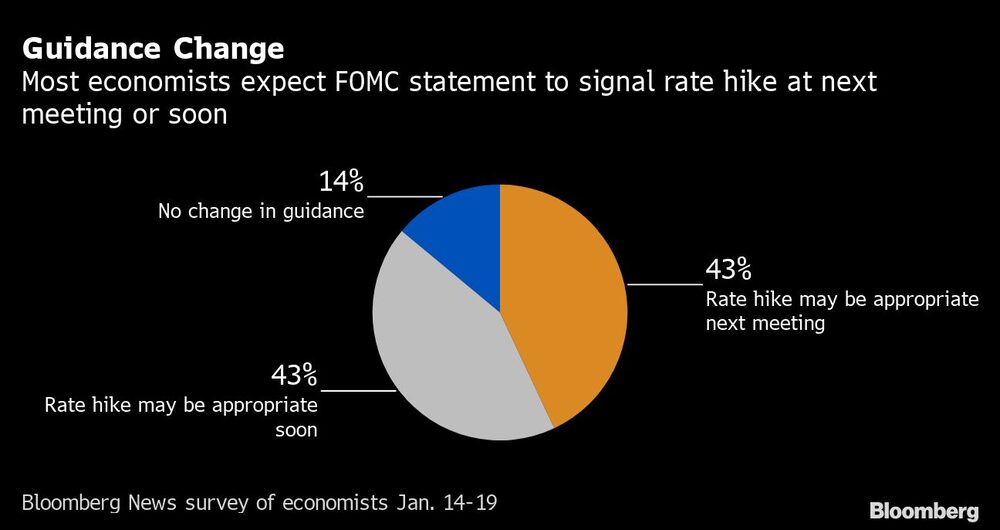

Según el 43% de los economistas, es probable que el FOMC introduzca cambios en su declaración de política monetaria que indiquen claramente una subida en su próxima reunión de marzo, mientras que otro 43% afirma que los funcionarios sugerirán que un aumento puede ser apropiado pronto, dejando el momento preciso flexible.

Aunque los economistas han aumentado sus previsiones sobre los tipos de interés con respecto a la encuesta de diciembre, éstas coinciden en gran medida con las previsiones revisadas del gráfico de puntos del FOMC y son un poco menos pronunciadas que las expectativas de los inversores de cuatro subidas este año y de la predicción de Bloomberg Economics de cinco subidas.

Lo que dice Bloomberg Economics...

“En nuestra opinión, una subida de tipos en marzo es casi un hecho, y será la primera de las muchas medidas de endurecimiento de este año, ya que la Reserva Federal lucha por controlar la inflación. A mediados de año, esperamos que el FOMC reconozca que todavía tendrá que hacer más para tener la mejor oportunidad de alcanzar finalmente su objetivo del 2%. En consecuencia, es probable que el comité realice cinco subidas este año (todas de 25 puntos básicos)”. -- Anna Wong, economista jefe de Estados Unidos

Entre los que esperan una sorpresa hawkish están Bill Dunkelberg, economista jefe de la Federación Nacional de Empresas Independientes, y Joel Naroff, presidente de Naroff Economics. Ambos prevén una subida de medio punto porcentual en marzo.

“La Fed y el presidente Powell perdieron mucha credibilidad al describir la inflación como transitoria y probablemente tratarán de demostrar que la inflación es la principal preocupación subiendo los tipos al menos 50 puntos básicos cuando se produzca la primera subida, que muy probablemente será en marzo”, dijo Naroff en una respuesta a la encuesta.

Aunque la variante ómicron ha provocado cierta suavidad en los datos económicos recientes, con más trabajadores de baja, el FOMC deberá optar por reiterar que las condiciones económicas y del mercado laboral continúan fortaleciéndose, en opinión de la mayoría de los economistas. Alrededor de un tercio espera que la declaración mencione la debilidad acusada por los datos económicos, pero dice que será temporal.

Es probable que la Reserva Federal comience a reducir su balance patrimonial, que actualmente asciende a US$ 8,86 billones, poco después de la subida de los tipos de interés, aunque los economistas tienen distintas opiniones sobre cuándo comenzarán las reducciones, así como sobre su ritmo y composición. El FOMC comenzó a debatir el tema en diciembre, y los líderes de la Fed no han sido específicos a la hora de esbozar sus preferencias.

Los economistas esperan que la retirada de los títulos en vencimiento comience este año, con un 29% de los encuestados diciendo que lo esperan para el periodo de abril a junio y un 40% para julio-septiembre. La mediana de las estimaciones de los economistas preveía reducciones mensuales de entre US$ 40.000 millones y US$ 59.900 millones. La retirada de fondos reduciría el tamaño del balance a US$ 8,5 billones a finales de este año y a US$ 7,6 billones a finales de 2023, todavía muy por encima de los niveles anteriores a la pandemia.

Según tres cuartas partes de los economistas, es probable que la Reserva Federal se limite a retirar de circulación los títulos que van venciendo - y que no venda directamente los activos.

En opinión de los economistas, la inflación no bajará pronto al objetivo del 2% de la Reserva Federal. La encuesta mostró que la mediana de los encuestados tenía un 34% de confianza en que la inflación vuelva al 2,5% o menos en el cuarto trimestre. La mayoría de ellos culpan por igual a los problemas de oferta asociados a Covid-19 y a la fuerte demanda derivada de los estímulos monetarios y fiscales.

Aunque la Fed de Powell ha cambiado a una postura más dura en respuesta a la creciente inflación, la composición del FOMC cambiará este año. El presidente Joe Biden ha nominado a Sarah Bloom Raskin para la vicepresidencia de supervisión, así como a Lisa Cook y Philip Jefferson para los otros puestos vacantes en el consejo.

Alrededor de un tercio de los economistas espera que los cambios den lugar a una política monetaria que será ligera o sustancialmente más dovish, preocupada por el pleno empleo, mientras que la mayoría dice que las perspectivas de política no cambian esencialmente.