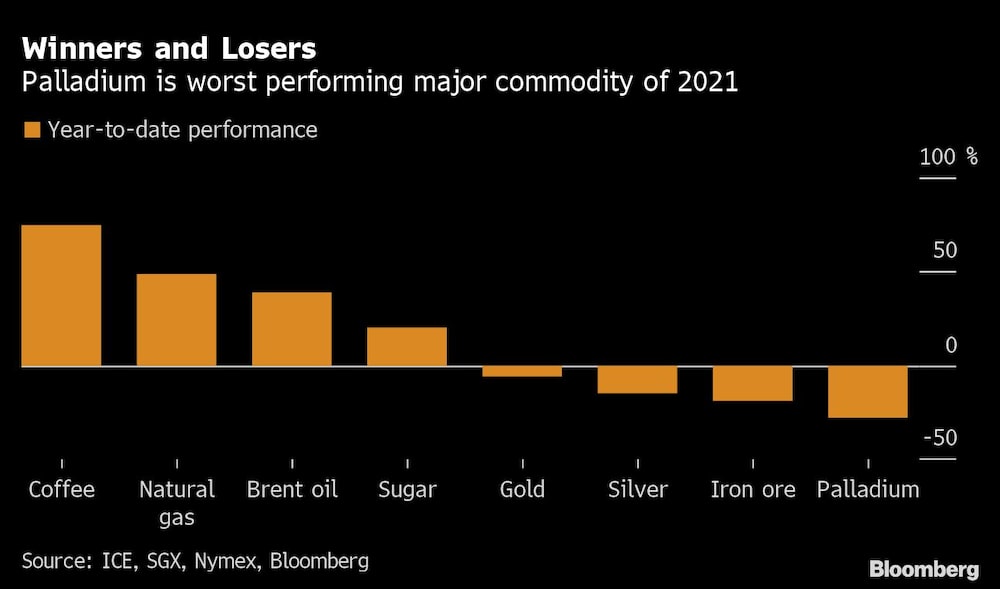

Bloomberg — El paladio ha tenido un año lleno de acontecimientos: alcanzó un récord en mayo antes de hundirse hasta el punto de convertirse en la materia prima con peor rendimiento de 2021. Las perspectivas para el próximo año parecen un poco más prometedoras.

El metal blanco plateado, del que se utiliza alrededor del 85% en los catalizadores que reducen la contaminación en los motores de gasolina, había estado subiendo desde mediados de 2018 por la demanda de automóviles y las limitaciones de la oferta. El repunte se revirtió este año, al tiempo que la escasez mundial de chips redujo el consumo y los avances tecnológicos también facilitaron el uso de un platino mucho más barato en los convertidores.

Esto ha hecho que el paladio se desplome un 25% en 2021, en claro contraste con las sólidas ganancias de la mayor parte del complejo de materias primas. Sólo el mineral de hierro, afectado por la crisis del mercado inmobiliario chino, y la plata se han acercado en términos de pérdidas.

Según Nikos Kavalis, CEO de Metals Focus, se avecinan días mejores para el paladio, a medida que las compras chinas se recuperan y los problemas de la cadena de suministro eventualmente se terminen.

“Por lo tanto, esperamos un gran repunte de la demanda, que también debería incrementarse con la reposición de existencias en China después de un año de importaciones extremadamente bajas”, dijo. “El mercado volverá al déficit en la segunda mitad del próximo año, lo que hará subir los precios”.

Un repunte en la producción de automóviles debería generar un alza en el paladio en 2022, dijo Morgan Stanley en una nota este mes. El banco prevé que el metal tendrá un precio promedio de US$2.100 la onza el próximo año, en comparación con el precio actual del mercado al contado de alrededor de US$1.830.

Sin embargo, no todo el mundo es tan positivo. Las posiciones short netas de los fondos de cobertura son las más bajistas de la historia, según los datos de la Comisión de Comercio de Futuros de Materias Primas que se remontan a 2009. Ómicron también está amenazando la recuperación del mercado automovilístico y planteando cuestiones en torno a la movilidad y el crecimiento económico, dijo Suki Cooper, analista de Standard Chartered Bank Plc.

Vientos en contra estructurales

“El posicionamiento táctico ha sido short en paladio desde mediados de septiembre y es probable que más rebajas en la demanda de automóviles se hayan sumado al sentimiento bajista a corto plazo”, dijo. Sin embargo, más allá de eso, es probable que la demanda reprimida se materialice a medida que se recuperen las cadenas de suministro, lo que debería impulsar el impulso alcista en la segunda mitad, dijo Cooper.

El paladio también se enfrenta a algunos obstáculos estructurales importantes. El primero es la sustitución por el platino, que se espera que se acelere. Más adelante, el aumento de los vehículos eléctricos erosionará gradualmente su principal fuente de demanda. Esto se refleja en las previsiones de Morgan Stanley, que ve el paladio enUS$ 1.850 la onza en 2023 para luego caer a US$1.210 a largo plazo.

Es posible que el mercado ya haya tenido en cuenta muchos de esos factores, dijo James Steel, analista jefe de metales preciosos de HSBC Securities (USA) Inc.

La recuperación de los precios “probablemente se inclinará más hacia la segunda mitad del año, ya que los problemas generados por la escasez de chips se resolverán probablemente a finales del próximo año”, dijo. “Fundamentalmente, el mercado pertenece más por encima de los US$2.000 que por debajo”.

Le puede interesar:

Cómo las empresas mineras y de metales se están adaptando a un mundo más verde

¿Qué ocurre cuando la mayor bolsa de metales del mundo se queda sin metales?

Metales rumbo a récord, zinc sube mientras crisis energética golpea a la oferta

Con la asistencia de Yuliya Fedorinova.

Este artículo fue traducido por Estefanía Salinas Concha.