Bloomberg — Ford Motor Co. vendió US$2.500 millones en bonos cuyos ingresos están destinados a beneficiar el medio ambiente, el primero del fabricante de automóviles en su transición a la fabricación de vehículos eléctricos y la mayor oferta de este tipo de una corporación estadounidense.

La empresa con sede en Dearborn, Michigan, emitió bonos verdes con vencimiento a 10 años, según una persona con conocimiento del tema. Las discusiones iniciales sobre valoración anticipan un rendimiento en el área de 3,625% y las ganancias netas se utilizarán exclusivamente para proyectos de transporte limpio y para el diseño, desarrollo y fabricación de su cartera de vehículos de batería eléctrica, dijo la persona.

Ford dijo la semana pasada que planea reducir sus costos de endeudamiento en más de la mitad, a medida que recompra US$5.000 millones en deuda con calificación basura y busca establecer un camino para volver a contar con una calificación crediticia de grado de inversión. En ese momento, la compañía dijo que espera recaudar al menos US$1.000 millones en esta nueva oferta de bonos verdes, una medida que forma parte de una nueva estrategia de financiamiento sostenible basada en objetivos ambientales y sociales.

“Esto reduce sustancialmente el costo de nuestra deuda”, dijo el director financiero, John Lawler, en una entrevista la semana pasada, cuando la compañía reveló sus planes de recompra. “Nos brinda flexibilidad financiera adicional, no solo desde el punto de vista de un menor gasto por intereses, sino que también fortalece el balance, lo cual es bueno a medida que trabajamos para volver al grado de inversión”.

Ver más: En momento meme, acciones de Avis se triplican por plan de agregar autos eléctricos

Las empresas de todo el mundo están bajo la presión de sus consumidores, inversionistas y reguladores para reducir sus emisiones de carbono y están aprovechando el mundo de las finanzas sostenibles de rápida expansión para financiar la transición. Toyota Motor Corp. descubrió en una conferencia sobre financiación estructurada que los inversionistas preguntaban sobre cuestiones ESG en cerca de dos tercios de las reuniones de la empresa sin que se les pidiera que lo hicieran, dijo el año pasado Adam Stam, director de mercados de capitales de Toyota Motor Credit Corp.

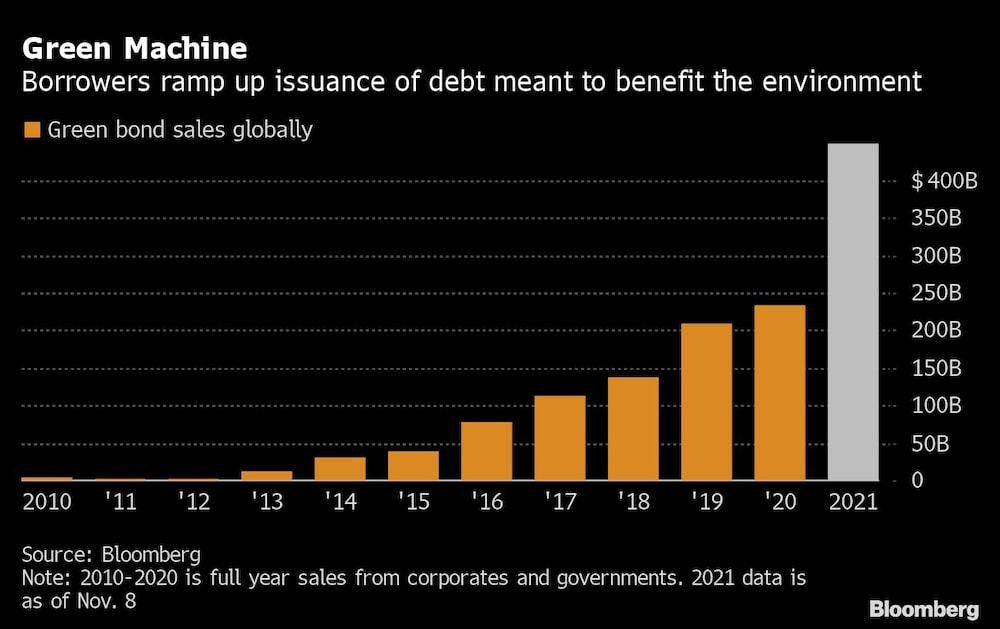

Las ventas globales de bonos verdes ascienden a más de US$447.000 millones en lo que va de año, un nivel récord y casi el doble de los US$234.000 millones recaudados en todo 2020. La venta de Ford es el mayor bono verde ofrecido por una empresa estadounidense, según los datos recopilados por Bloomberg.

Ford tiene como objetivo convertirse en carbono neutral a más tardar en 2050 y una parte significativa de los fondos recaudados a través de su estrategia de financiamiento sostenible se destinará a expandir la tecnología de vehículos eléctricos y la infraestructura de carga y mejorar la experiencia del cliente.

“Nuevamente estamos actuando de acuerdo a nuestras convicciones, priorizando y asignando capital a iniciativas ambientales y sociales que son buenas para las personas, buenas para el planeta y buenas para Ford”, dijo Lawler en un comunicado la semana pasada.

Barclays Plc, BNP Paribas SA, Bank of America Corp., Crédit Agricole, Mizuho Financial Group Inc, Morgan Stanley y Royal Bank of Canada lideraron la venta de los bonos.

Fitch Ratings asignó una calificación BB+ a los bonos verdes propuestos por Ford y espera que el apalancamiento de Ford permanezca elevado durante los próximos dos años en comparación con los niveles previos a la pandemia, incluso con las recompras de deuda planificadas.

“Es un claro ejemplo de un bono verde legítimo”, dijo James Rich, gerente de cartera senior de Aegon Asset Management por correo electrónico. “Pasa nuestro proceso de evaluación de bonos con etiqueta patentada con su enfoque en vehículos de cero emisiones e infraestructura asociada, y está fuertemente alineado con las tendencias a largo plazo hacia una economía global sostenible”.

Ver más: Acuerdo Hertz-Tesla ayudará a normalizar los autos eléctricos

Con la asistencia de Paula Seligson y Gowri Gurumurthy.