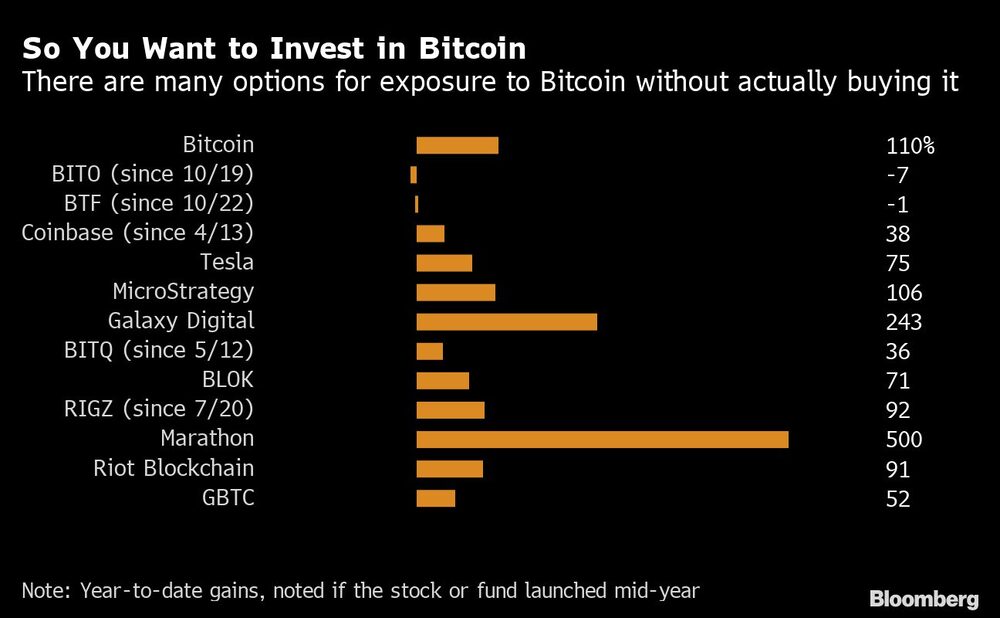

Bloomberg — El bitcoin, la mayor criptomoneda del mundo, parece estar en todas partes estos días, desde locales de comida rápida hasta eventos deportivos e incluso en Walmart. Como inversión, su espectacular alza este año ha alegrado a sus adeptos al tiempo que ha despertado la curiosidad de los no iniciados. Sólo en 2021, el precio de bitcoin se ha más que duplicado. ¿Será la hora de invertir?

La forma más fácil de apostar por el bitcoin es, por supuesto, comprarlo. Pero hay muchas razones por las que uno puede no querer tomar una ruta tan directa. Tal vez no sepa nada de bitcoin y quiera invertir pero prefiera la familiaridad de otros tipos de inversión más tradicionales. O tal vez sepa mucho sobre el bitcoin y no quiera tocarlo por temor a sus oscilaciones de precio aparentemente aleatorias. O bien ya posee bitcoin y quiere invertir más ampliamente en el futuro de las criptodivisas. La buena noticia es que hay más formas que nunca para que los inversores se expongan en el mercado estadounidense.

Aquí un resumen de las alternativas:

ETFs (Fondos cotizados)

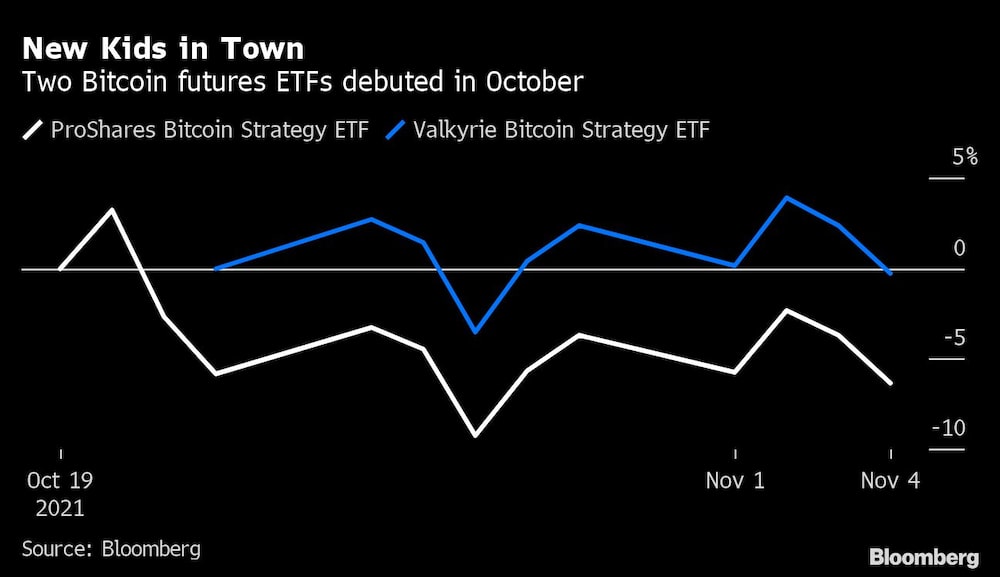

Mientras que los fondos cotizados (ETF por sus siglas en inglés) que siguen el precio del bitcoin han estado disponibles durante un tiempo en países como Canadá y Europa, ha sido una historia diferente en los EE.UU., donde habían sido bloqueados durante mucho tiempo por los reguladores. Todo cambió en octubre, cuando se permitió el debut de los primeros ETF relacionados con bitcoin.

Sin embargo, lo más importante es que estos productos invierten en futuros de bitcoin, que siguen el precio al contado de bitcoin indirectamente mediante el uso de contratos supervisados por la Bolsa Mercantil de Chicago (la Comisión del Mercado de Valores sostiene que esta versión tiene más protecciones para los inversores que un ETF de Bitcoin normal). Hasta ahora se han lanzado dos: el (BITO) y el (BTF).

Cada uno de ellos cobra US$9,50 por cada US$1.000 que se invierten, e implican involucrarse en el complicado mundo de los futuros, que son herramientas que los operadores utilizan para apostar sobre los movimientos de los precios. Pero estos fondos pueden ser ideales para aquellos que son nuevos en el mundo del bitcoin o para aquellos que esperan consolidar sus participaciones en una cuenta de corretaje tradicional que no permite la criptomoneda propiamente dicha.

Algunos emisores, como Direxion Investments y Valkyrie Investments, han intentado lanzar fondos de futuros de bitcoin con apalancamiento, que permiten a los inversores hacer apuestas de gran tamaño a que el precio de bitcoin subirá o bajará. Ambos retiraron sus solicitudes ante la SEC la semana pasada, probablemente tras las señales de los reguladores estadounidenses de que era poco probable que fueran aprobados, según Bloomberg Intelligence. Pero es algo a tener en cuenta en el futuro.

El sector de los ETF también espera ver un fondo que realmente tenga bitcoin (más de una docena de emisores están interesados en lanzar estos productos), pero la reticencia de la SEC significa que esto probablemente esté lejos.

Ver más: Mundo cripto llega a US$3 billones de capitalización de mercado; suben bitcoin, ether

Comprar acciones tradicionales en una empresa relacionada con el bitcoin

Las empresas tienen estructuras que pueden resultar más familiares para el inversor medio, como equipos ejecutivos que toman decisiones y resultados financieros que tienen que divulgarse. Esa es una de las razones por las que algunos prefieren esta vía para obtener una exposición indirecta a bitcoin.

“Puede ser más fácil para la gente entrar en industrias que ya entienden y que están adoptando estas tecnologías para hacerlas más eficientes”, dijo Sweta Bhargav, asesor financiero principal de Adviso Wealth en Filadelfia. “Puede ser un mejor punto de partida para los inversores”.

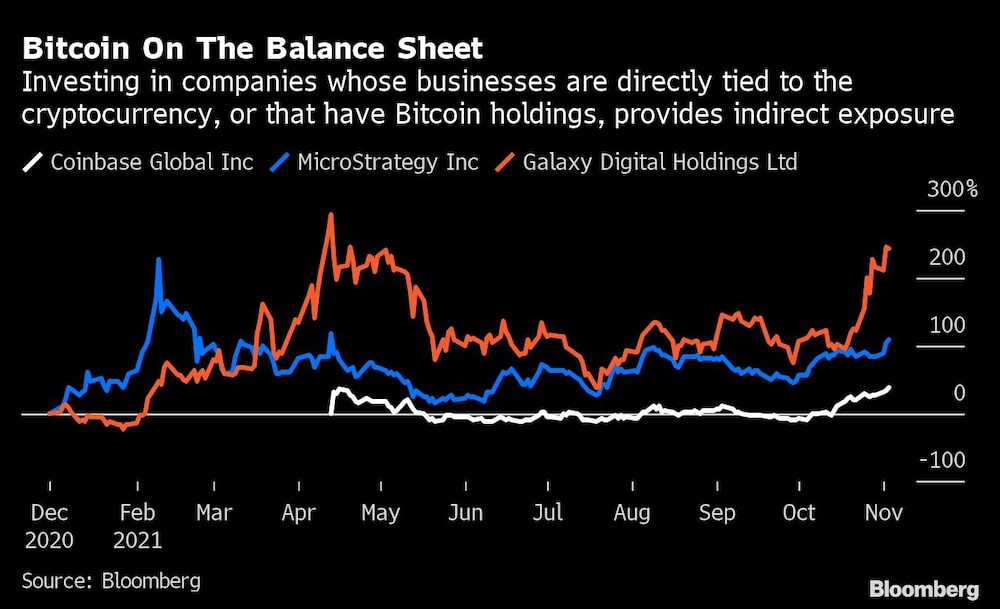

Coinbase Global Inc. es un buen ejemplo. Dado que la mayor parte de sus ingresos proviene de las comisiones que cobra a los usuarios por depositar y negociar fondos, la valoración de la bolsa de criptomonedas fluctúa en estrecha correlación con el precio del bitcoin. En una presentación ante la SEC, la empresa lo expuso: “Nuestros ingresos netos dependen sustancialmente de los precios de los criptoactivos y del volumen de transacciones realizadas en nuestra plataforma”.

Alternativamente, los inversores podrían centrarse en las empresas que tienen posturas alcistas con respecto al bitcoin y tienen participaciones sustanciales. Tesla Inc. tiene unos US$1.260 millones en “activos digitales”, según sus últimos estados financieros.

Otras empresas públicas que tienen participaciones sustanciales son MicroStrategy Inc, una firma de software empresarial que tenía 114.042 unidades de bitcoin a finales de septiembre; y Galaxy Digital Holdings Ltd., con cientos de millones.

En el caso de las empresas que se dedican a otras cosas además de tener bitcoin, hay que evaluar también el rendimiento de su sector y de sus productos individuales. El rendimiento de las acciones se verá influido por una serie de factores con los que las empresas individuales tienen que lidiar, no sólo el precio de bitcoin.

“El perfil de riesgo-rendimiento no es exactamente el mismo, ya que también se está tomando una posición en las propias empresas y, por tanto, se asume la exposición a sus riesgos únicos”, dijo Michael Kelly de Switchback Financial en Madison, Connecticut.

En lo que va de año, Tesla ha subido un 73%, mientras que MicroStrategy ha ganado un 105% y Galaxy Digital se ha revalorizado más de un 200%.

ETFs de acciones

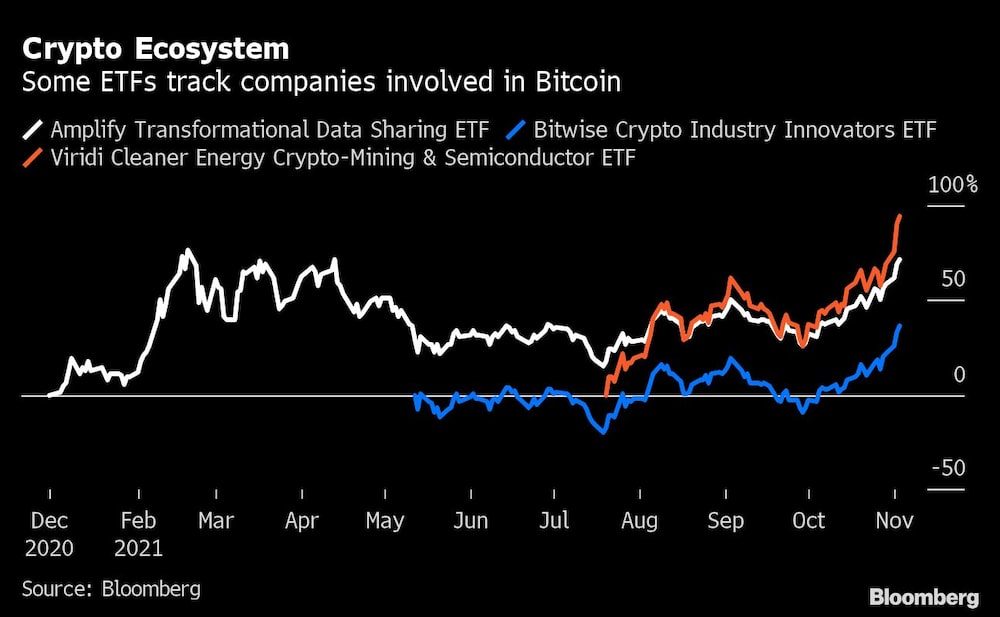

Para invertir en varias empresas a la vez, hay varios fondos cotizados que tienen acciones de empresas que participan en el ecosistema de bitcoin.

Por ejemplo, el ETF Bitwise Crypto Industry Innovators (BITQ) cuenta con Galaxy Digital, Coinbase y MicroStrategy como sus mayores participaciones. Cuesta US$8,50 por cada US$1.000 invertidos.

El fondo Amplify Transformational Data Sharing (BLOK) tiene un foco similar, mientras que el ETF Viridi Cleaner Energy Crypto-Mining & Semiconductor (RIGZ) ofrece un giro ESG. Y hay más en camino: la semana pasada, Valkyrie presentó el lanzamiento de un fondo de gestión activa que invertiría en operaciones de minería de bitcoin.

Ver más: ETF de bitcoin más riesgoso es demasiado para el regulador de EE.UU. en este momento

Invertir en la tecnología

Bitcoin es una moneda digital: Cada unidad es un registro encriptado que se almacena en un libro de contabilidad público llamado blockchain, como probablemente ya sabes. Al resolver complejos problemas matemáticos para verificar las transacciones de la moneda, los individuos pueden ser “recompensados” con nuevos bitcoin.

Eso abre la puerta a las empresas que minan bitcoin, utilizando potentes ordenadores para crear unidades de la moneda digital desde cero.

“Ya no hace falta ser un geek de la informática para minar”, afirma Julius de Kempenaer, analista técnico senior de Stockcharts.com. “Hay empresas que pueden hacerlo por ti”.

Marathon Digital Holdings Inc. y Riot Blockchain Inc. son dos de las mayores firmas del sector. En el sitio web de Marathon, la compañía de Las Vegas afirma que poseer una participación “le ayuda a ganar exposición a bitcoin en su cartera sin tener que lidiar con las complicaciones de poseer el activo directamente.” Riot, con sede en Castle Rock (Colorado), está especializada en la adquisición de empresas relacionadas con las criptomonedas: En abril, la compañía reveló que estaba comprando la mayor instalación de minería de bitcoin de Norteamérica, Whinstone U.S., en un acuerdo de US$651 millones en efectivo y acciones.

Fideicomisos

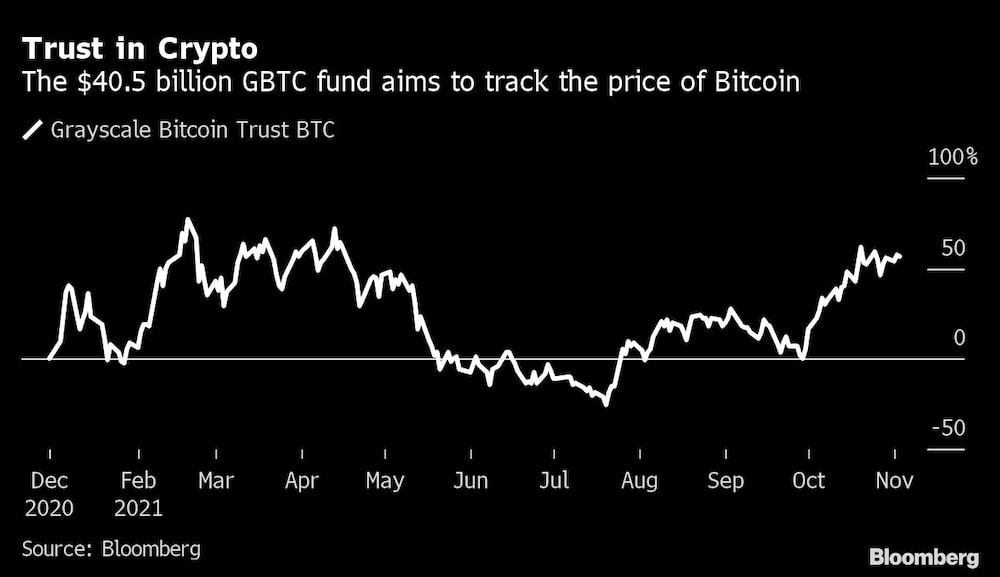

Antes de que debutaran los ETF basados en futuros, los fideicomisos eran el lugar al que se acudía para obtener exposición a intereses en bitcoin. El más conocido es el Grayscale Bitcoin Trust, lanzado por Grayscale Investments, una empresa estadounidense de inversiones en criptomonedas, en 2013.

El inconveniente es que Grayscale cobra una comisión del 2% por su gestión del fondo. “Hay muchas más comisiones asociadas. Si posees bitcoin directamente, no estás pagando ninguna comisión por mantenerlo o por negociar para que los humanos funcionen”, dijo Ryan Cole, un asesor de patrimonio privado en Citrine Capital, una firma de gestión de patrimonio con sede en San Francisco.

Además, el fondo a veces cotiza con un descuento sobre el valor del bitcoin que posee.

Sin embargo, la empresa ha presentado una solicitud para convertir el fondo en un ETF. Esto ayudaría a resolver el problema del descuento, gracias a una característica del formato ETF que permite crear y reembolsar acciones, manteniendo el precio en línea con el de los valores que el fondo sigue. El permiso para la conversión aún está pendiente de la luz verde de la SEC.

Siempre están las altcoins

También existe la opción de comprar una de las muchas monedas alternativas, o altcoins para abreviar. Litecoin, creada en 2011, ha subido un 60% este año, frente al 110% de bitcoin. ether, la segunda moneda digital más importante, ha subido un 510% en el mismo periodo de tiempo.

Dogecoin y shiba inu han causado sensación recientemente, pero las razones fundamentales por las que alguien invertiría en cualquiera de estas “monedas meme” son, en el mejor de los casos, oscuras. Aun así, han subido exponencialmente este año.

Ver más: Squid Game es una advertencia sobre criptos meme: desaparece tras ganar 230.000%

O simplemente comprar bitcoin

Antes era mucho más complicado poseer una parte de bitcoin, ya fuera una moneda entera o una fracción de ella. Había que abrir carteras, tener claves que controlar y, a menudo, había que tratar con empresas nuevas sin historial ni oficinas centrales a las que poder llamar. Ahora, varias empresas (incluyendo intercambios como Coinbase, aplicaciones de transferencia de dinero como CashApp y corredores como Robinhood) han facilitado la compra de bitcoin y otras criptodivisas, aunque las tarifas y las políticas varían.

Una de las últimas es Venmo, que permite a los clientes comprar, vender y mantener criptodivisas como bitcoin y ether. Los titulares de tarjetas de crédito pueden incluso comprar criptomonedas automáticamente desde su cuenta de Venmo utilizando el dinero que han ganado con sus compras.

Con la asistencia de Katharine Gemmell y Donald Moore.