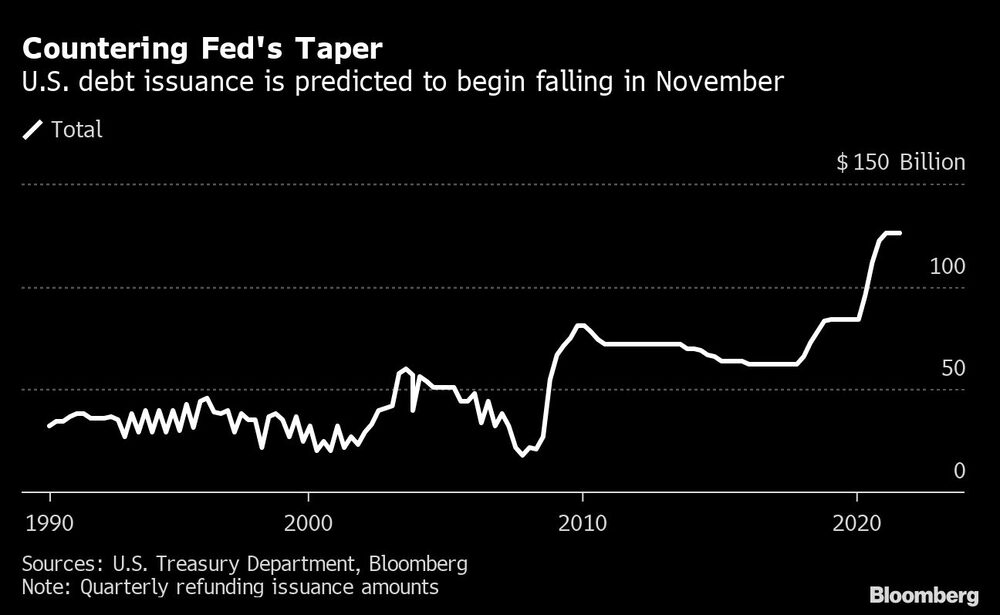

Bloomberg — La Reserva Federal de Estados Unidos no será la única que anuncie un recorte gradual el miércoles. El Departamento del Tesoro, por primera vez en más de cinco años, probablemente revelará una reducción de su gigantesca venta trimestral de valores de largo plazo.

Con el tiempo, la reducción del Tesoro en la emisión de deuda con cupones (notas y bonos con pagos de intereses) superará la reducción a cero de la Fed de sus compras de bonos del Tesoro de flexibilización cuantitativa. Es una dinámica que no ha captado suficiente atención de los inversores, según Wells Fargo & Co., y podría ayudar a limitar los aumentos en los costos de los préstamos a medida que el banco central retira el estímulo.

Las ventas de deuda regular con cupones se reducirán en cerca de US$1 billón alrededor del tercer trimestre de 2022, según varios bancos de Wall Street. En comparación, el presidente de la Fed, Jerome Powell, ha dicho que las compras de bonos del Tesoro de US$80.000 millones mensuales del banco central se cancelarán por completo a mediados de 2022.

Se espera que las reducciones comiencen con subastas en el llamado reembolso trimestral la próxima semana, que se pronostica que totalizará menos del récord de US$126.000 millones de los últimos tres episodios.

Si bien las necesidades exactas de endeudamiento del Tesoro dependerán en parte de dos paquetes fiscales a más largo plazo que el Congreso pretende promulgar en las próximas semanas, el déficit presupuestario de los EE. UU. está ahora en camino a la baja, haciendo innecesario el tamaño récord de las subastas establecidas el año pasado para financiar la ayuda por la pandemia de Covid-19.

“Bajo una gama relativamente amplia de resultados plausibles para los paquetes fiscales que se están negociando, el programa de subastas actual dará como resultado una financiación sustancial excesiva para el Tesoro”, dijo Praveen Korapaty, estratega jefe de tasas de Goldman Sachs Group Inc. “Y estas reducciones de las emisiones compensarán en gran medida la pérdida prevista de demanda de la Fed a medida que reduzca las compras de activos“.

Ver más: Yellen desestima inquietud de los mercados, ve recuperación “sólida”

Un comunicado del Tesoro el miércoles, que se conocerá solo unas horas antes del anuncio de política monetaria de la Fed, dará detalles de las ventas trimestrales de noviembre. Estos incluyen deuda a 3, 10 y 30 años, así como planes para cualquier cambio en la emisión de bonos del Tesoro en los próximos meses.

Las expectativas de los distribuidores primarios para las subastas se centran en un total de US$119.000 millones a US$120.000 millones.

Se espera que los planes de emisión asuman que el Congreso levantará el techo de la deuda federal, que sobre la base de los límites legislados actualmente probablemente evitará más préstamos en algún momento, a partir de principios de diciembre. La secretaria del Tesoro, Janet Yellen, dijo que los demócratas deberían estar abiertos a actuar por su cuenta para abordar el techo de la deuda, informó el Washington Post.

“Una vez más, el Tesoro se enfrenta a hacer proyecciones de financiamiento con incertidumbre sobre el gasto del gobierno”, escribieron en una nota los analistas de Jefferies Thomas Simons y Aneta Markowska. Se refirieron a la necesidad pendiente de aumentar el límite de la deuda y la falta de claridad sobre cualquier posible financiamiento deficitario vinculado a un proyecto de ley de gasto social de US$1,75 billones que los demócratas están tratando de aprobar.

Aún así, los operadores generalmente esperan que el Tesoro siga el consejo de su comité de préstamos, un grupo que incluye a operadores, inversionistas y otras partes interesadas, que recomendó en agosto reducciones a todos los vencimientos a partir de noviembre, con recortes más fuertes a 7 y 20 años de bonos del Tesoro.

El comité TBAC (por sus siglas en inglés) sugiere recortar el tamaño nominal de las subastas de cupones en noviembre

El equipo de Jefferies espera lo siguiente:

- Reembolso de ventas por un total de US$$118.000 millones

- Reducciones entre vencimientos:

- US$2.000 millones por mes para notas a 2, 3 y 5 años

- US$3.000 millones por mes para notas a 7 años

- US$3.000 millones para nuevas emisiones y reaperturas de 10 y 30 años

- US$4.000 millones para nuevas emisiones y reaperturas de bonos a 20 años

Con el mercado de deuda más grande del mundo en la cúspide de un cambio importante en la dinámica de la oferta y la demanda y algunas diferencias de opinión por parte de los operadores sobre cuánto se reduce cada plazo, puede brindar algunas oportunidades comerciales para los inversores.

La deuda vinculada a la inflación es la única categoría en la que los operadores prevén que el Tesoro continúe aumentando la emisión. Eso es a medida que los aumentos de los valores del Tesoro protegidos contra la inflación (TIPS) siguieron el ritmo del impulso a notas y bonos regulares o nominales durante el último año y medio. Los temores inflacionarios también han estado alimentando la demanda de TIPS.

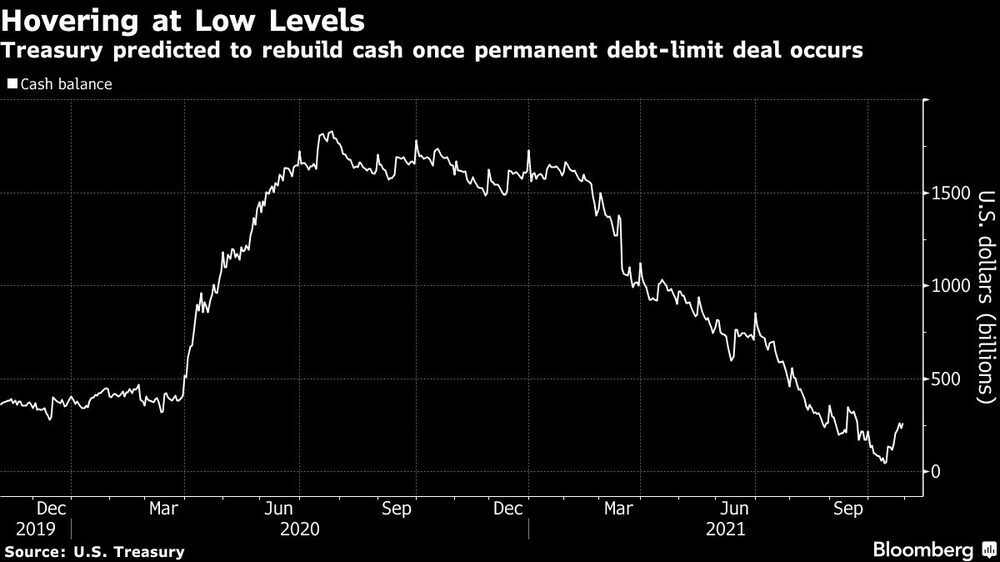

Lo que queda como un comodín para los planes de emisión es el deseo del Tesoro de reconstruir un amplio colchón de efectivo, después de que se vio obligado a agotar sus reservas gracias a las tensiones del límite de la deuda de los últimos meses. Para hacer eso, necesitará incrementar la oferta de letras del Tesoro.

El saldo de caja del Tesoro es de aproximadamente US$260.000 millones ahora, habiendo repuntado desde que cayó a US$47.000 millones el 14 de octubre, su nivel más bajo desde septiembre de 2017.

“Los niveles de emisión de billetes son muy difíciles de precisar con certeza ahora porque realmente depende de la rapidez con que el Tesoro se quede sin efectivo y de la rapidez con que se resuelva el techo de la deuda”, dijo Jan Nevruzi, estratega de NatWest Markets.

El escenario base de NatWest es que el techo de la deuda se resolverá en noviembre o principios de diciembre. Eso, predice la firma, permitirá al Tesoro aumentar la emisión neta de papeles en 2022 en alrededor de US$300.000 millones, lo que hará que su saldo de efectivo vuelva a alrededor de $800.000 millones.

Aún así, la mayoría de los inversionistas estarán más enfocados en el probable punto de inflexión de la caída de las notas del Tesoro y la emisión de bonos y el potencial de esa dinámica para ayudar a limitar cualquier aumento en los costos de endeudamiento a medida que la Fed normaliza la política.

“Esperamos que la oferta de bonos del Tesoro caiga más rápido que las compras de bonos del Tesoro de la Fed”, dijo un equipo de estrategas de Wells Fargo, incluido Zachary Griffiths, en una nota. Y “la oferta reducida del Tesoro ha recibido muy poca atención en el mercado. Esto debería cambiar el 3 de noviembre y el Tesoro reembolsará y todo parecerá una película de terror un par de días después de Halloween “, escribieron.