Bloomberg — A veces se ha hecho historia en Jackson Hole, cuando los banqueros centrales del mundo contemplan el parque nacional Grand Teton cubierto de nieve, con tazas de café en la mano, para debatir las cuestiones económicas más urgentes del momento. Es el lugar donde Alan Greenspan pronunció su famoso discurso explicando por qué la política monetaria no debería utilizarse para pinchar burbujas bursátiles, y donde, una década más tarde, Ben Bernanke sentó las bases para una nueva ronda de flexibilización cuantitativa (QE, por sus siglas en inglés).

Sin embargo, la mayoría de las veces, el retiro es un discurso de ideas de especialistas que nunca hacen mella en la conversación pública. Es justo decir que el discurso de 2018 del presidente de la Reserva Federal, Jerome Powell, su primero en el cargo, cayó en esta última categoría. No debería haberlo hecho. En ese momento, argumentó que los responsables de las políticas no deberían sentirse obligados a apresurar el ajuste solo porque la sabiduría convencional, anclada en las ansiedades del pasado sobre inflación desbocada, dice que deberían hacerlo. Powell ensalzó las virtudes de la gestión del riesgo defendida por Greenspan.

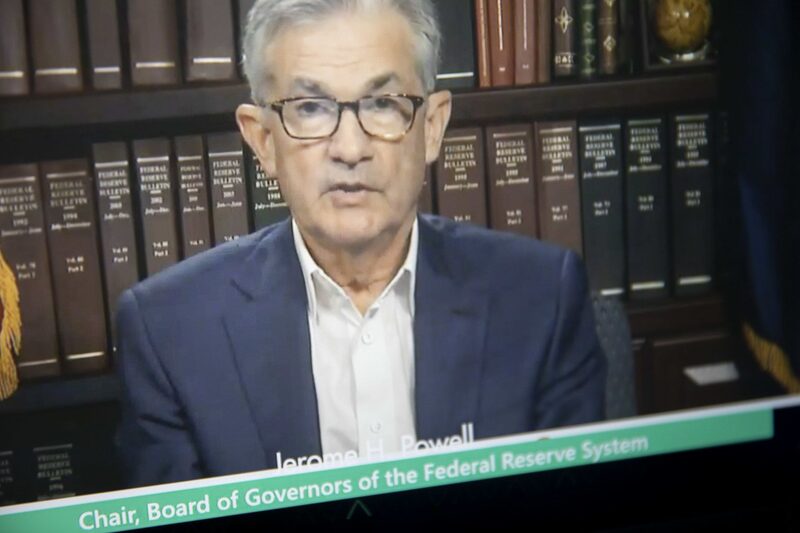

La genialidad de este mensaje no podría ser más clara hoy, y Powell haría bien en repetirlo. Su discurso de este viernes, que se llevará a cabo de manera virtual, se produce en momentos en que la inflación aumenta y variante delta se expande. Si el ritmo de la subida de los precios es verdaderamente “transitorio”, como afirma la Fed, el banco central debería tomarse su tiempo antes de anunciar una reducción gradual del estímulo masivo. A medida que el impacto de la variante delta recorta los pronósticos de crecimiento en todo el mundo y amplía la divergencia entre las economías avanzadas y los mercados emergentes, una demora incluso podría ser prudente. Nos guste o no, la Fed es el banquero central del mundo.

Los riesgos ahora consisten en hacer algo, en lugar de no hacer nada. Sólo hay que preguntarle a Nueva Zelanda, donde un solo caso de Covid puso en jaque a todo el país, obligando al banco central a suspender lo que había sido una subida de tipos de interés ampliamente prevista. El Banco de la Reserva de Australia está presionado para que dé marcha atrás en su reciente reducción de la QE. Indonesia está ampliando la monetización de la deuda, comprando más bonos directamente al gobierno. China ha telegrafiado otro recorte de la cantidad de dinero que los prestamistas deben mantener en reserva. Si Pekín se está poniendo nervioso, la Fed debe prestar atención.

El asunto para Powell en agosto de 2018 era si la Fed debería ceñirse a sus incrementos graduales de un cuarto de punto en la tasa de referencia cada pocos meses, o si las circunstancias requerían un enfoque más agresivo. La economía parecía estar en pleno auge: la tasa de desempleo estaba por debajo del 4% y la medida de inflación preferida por la Fed había superado el objetivo del 2%. Powell defendía el gradualismo. ¿Qué mejor manera de hacerlo que enmarcarlo como el enfoque sagrado de Greenspan de la década de 1990? Él dijo:

“El comité convergió en una estrategia de gestión de riesgos que se puede resumir en una simple solicitud: ‘Esperemos una reunión más; si hay signos más claros de inflación, comenzaremos a ajustar “. Reunión tras reunión, el comité postergó los aumentos de tasas, creyendo que pronto aparecerían signos de aumento de la inflación. Y reunión tras reunión, la inflación disminuyó gradualmente“.

Sí, esto fue pre-Covid, pero la idea de tomarlo con calma tiene resonancia hoy. El repunte global no ha terminado, pero su velocidad probablemente haya alcanzado su punto máximo. Hay poca diferencia sustancial entre señalar, o incluso ser explícito, que el momento de reducción de la compra de activos está cerca cuando hable el viernes, y hacerlo después de las reuniones de septiembre o noviembre del Comité Federal de Mercado Abierto que establece las políticas. Eso todavía implicaría que las cosas estén en curso para que la reducción comience en diciembre o enero, en general el cronograma que muchos economistas e inversores han anticipado durante meses.

Si Powell necesita un recordatorio de que delta puede cambiar el mejor de los planes, no tiene más que ver el propio Jackson Hole, pero en su versión pixelada. No habrá fotos escénicas del viernes por la mañana, con los jefes de los bancos centrales reunidos despreocupadamente junto a rústicas vallas de madera, que suelen dar comienzo al primer día. Una estrategia de gestión del riesgo dictó la prudencia bajo un venerado jefe de la Fed hace décadas. Nada dice más de la prudencia que pronunciar un discurso preparado desde la comodidad de un escritorio.

Le puede interesar:

- Podría ser apropiado comenzar a reducir el ritmo de compra de activos este año: Powell

- Alex Saab en Cabo Verde: ¿Por qué es tan importante el veredicto para Venezuela?

- La CAF le apuntará a proyectos sostenibles para movilizar más recursos: Sergio Díaz-Granados